楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

給与収入と給与所得とは?確定申告前に詳しく解説します!|給与所得控除・基礎控除・配偶者控除

この記事では、給与収入と給与所得の違いについて解説します。加えて、サラリーマンになじみの深い給与所得控除・基礎控除・配偶者控除についても、近年の変更点を踏まえながら詳しく解説します。

給与収入と給与所得とは?

まず、給与とは会社員やアルバイトなど、雇用されて働いている人が受け取る給料やボーナスのことです。

そして給与収入とは源泉徴収される前の支給総額のことをいい、対して給与所得とは給与所得控除などの諸経費を差し引いた後の金額のことをいいます。簡単に式で表すと、

収入-(経費・各種控除)=所得 という関係です。

所得税は収入ではなく、所得に対してかかります。つまり経費や控除を大きくして、残る所得の金額を小さくするほどかかる税金は少なくなる、というのが所得税の基本的な仕組みです。

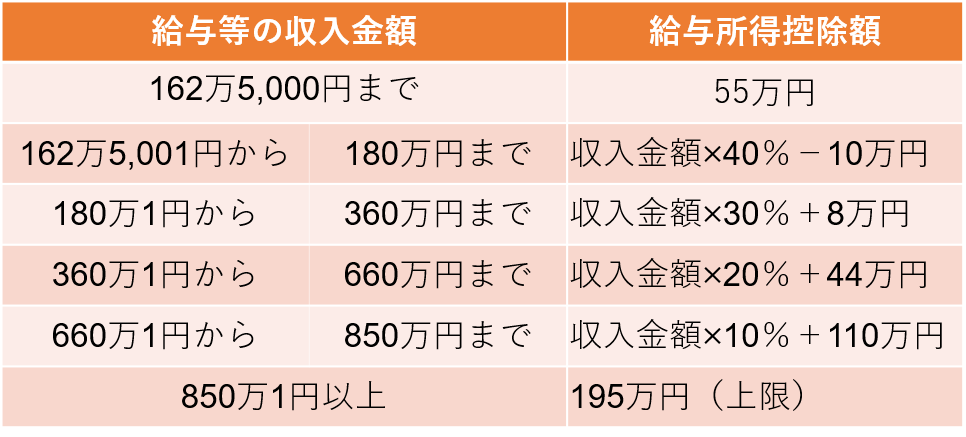

給与所得控除とは?

給与所得控除とは、簡単にいうとサラリーマンが経費とみなして収入から差し引ける金額のことです。

例えば自営業であれば、商品の売り上げが収入となり、仕入れにかかった費用や店の管理費などを必要経費として収入から差し引くことができます。

サラリーマンがもらう給料には経費の控除がない代わり、収入に応じて決められた一定の額を、経費とみなして差し引くことが認められています。これが給与所得控除です。その金額や計算方法については後ほど詳しくご紹介します。

参照元:国税庁 No.1400 給与所得

基礎控除、配偶者控除とは?

控除には、給与所得控除以外にも様々な種類があります。その中でも特にサラリーマンに馴染みの深い控除が基礎控除と配偶者控除です。

基礎控除とは、国民のほぼすべての人が対象となる控除で、合計所得が2,400万円以下の人は、一律48万円が控除できるというものです。

参照元:国税庁 No.1199 基礎控除

配偶者控除はその名の通り、配偶者のいる人が受けられる控除です。配偶者の所得が基礎控除の金額より少なく、かつ納税者本人の所得が1,000万円以下という条件を満たすと、納税者本人の所得から一定額を控除できるというものです。

また、配偶者控除よりも所得条件が少しゆるい配偶者特別控除というものもあります。こちらは配偶者の所得が基礎控除の金額を超えてはいるものの、一定の額に収まっている人が対象です。

基本的には配偶者の所得が少ないほど、差し引ける金額は増えることになります。

給与所得控除・基礎控除・配偶者控除が2020年からどう変わった?

ここまで紹介してきた3つの控除ですが、2020年度(令和2年度)に税制改正が行われ、それぞれの内容が大きく変更されました。

●基礎控除

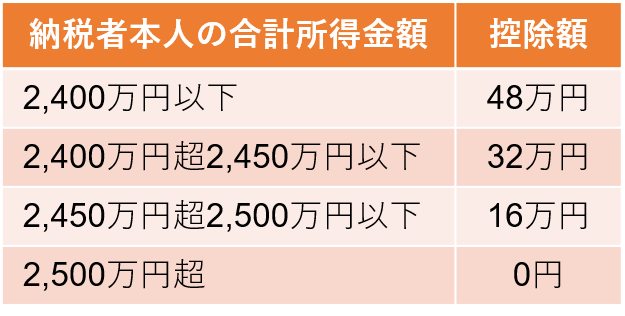

まず、先ほど基礎控除は合計所得が2,400万円以下の人が受けられると書きましたが、この所得制限が付いたのは2020年度の改正からです。

改正前のもともとの基礎控除は、すべての人が無条件で一律38万円を控除できるという内容でした。

それが今回の変更で、合計所得が2,400万円以下の人は一律48万円を控除でき、2,400万円を超えると控除できる金額が徐々に減っていき、2,500万円を超えるとゼロになる、という内容に変わりました。

つまり控除金額を10万円アップする代わりに、高所得者は対象から外すという措置をとったということです。

【2020年(令和2年)以降の基礎控除の控除額】

(引用:国税庁HPより)

参照元:国税庁 No.1199 基礎控除

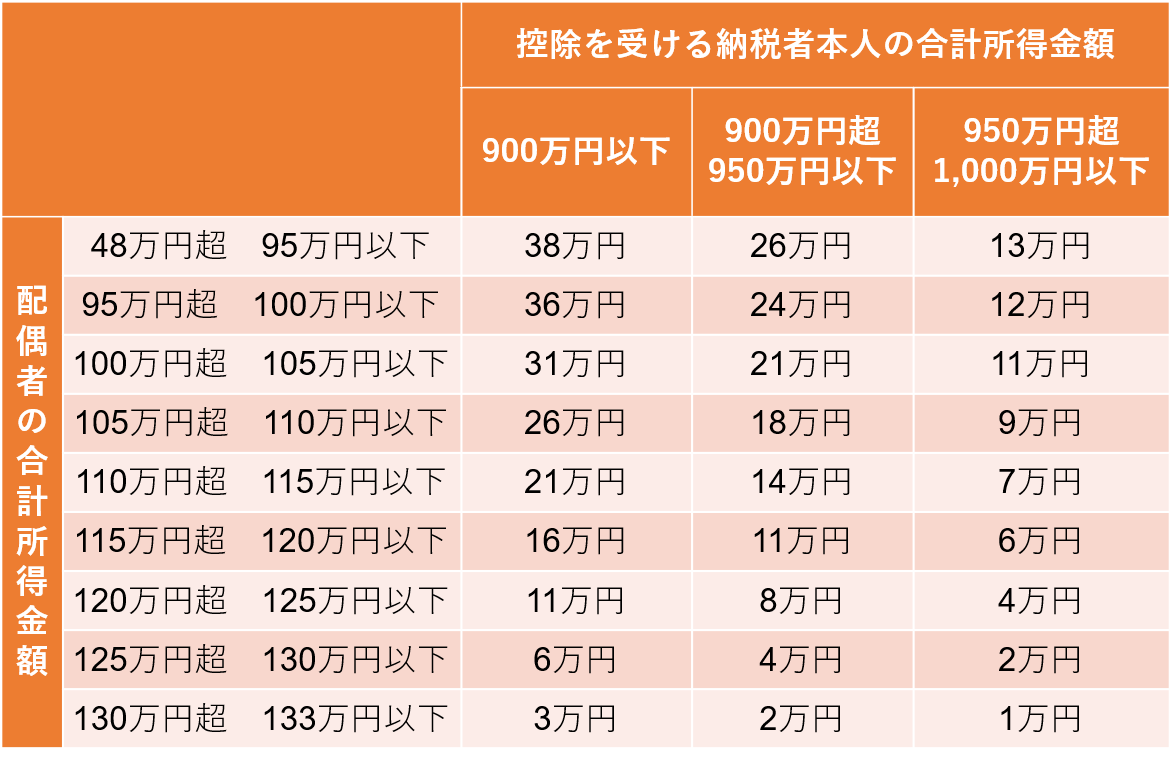

●配偶者控除・配偶者特別控除

配偶者控除は、まず配偶者の所得が基礎控除よりも少ないこと、そして納税者本人の所得が1,000万円以下であることが適用の条件でした。

今回、基礎控除が38万円から48万円にアップしたことで、配偶者控除を受けられる所得条件も一緒に「配偶者の所得が48万円以下」となりました。

加えて、かつては配偶者控除として控除できる金額は一律だったのが、2018年からは納税者本人の所得が900万円を超えると控除額が段階的に減っていくようになっています。これも近年の変更点の1つですので、あわせて押さえておきましょう。

【2020年(令和2年)以降の配偶者控除の控除額】

(引用:国税庁HPより)

配偶者特別控除は、もともと配偶者の所得が38万円超、123万円以下である場合に適用され、差し引ける金額は38万円を最高として9段階に分かれていました。

こちらも基礎控除が38万円から48万円にアップしたことで、控除を受けられる所得条件が48万円超133万円以下となり、9段階のボーダーラインも10万円ずつずれることになりました。

さらに配偶者控除と同じく900万円を超えると控除額が段階的に減っていきますので、2人それぞれの所得に応じて差し引ける金額が細かく変わる、というのが特徴です。

【2020年(令和2年)以降の配偶者特別控除の控除額】

(引用:国税庁HPより)

例えば給与収入が500万円の場合、給与所得控除は表より「収入金額×20%+44万円」つまり、

500万円×20%+44万円=144万円 となります。よって給与収入から控除を差し引いた給与所得は、500万円-144万円=356万円 となります。

ほかに収入がない場合、所得が2,400万円以下に収まっているので基礎控除は満額の48万円です。この方に所得が30万円の配偶者がいる場合は、配偶者控除の対象にもなるので、さらに38万円を差し引き、この時点で所得は270万円、というように計算します。

副業やアルバイトの年間収入が20万円を超えている場合、サラリーマンも原則として確定申告をしなければなりません。所得を再計算し、源泉徴収で引かれすぎていた分があった場合はは還付されます。還付金を受け取るときは、口座の入出金状況がメールで通知される楽天銀行がおすすめです。

あわせて読みたいおすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。