株主優待生活のシミュレーションをしてみよう。株主優待だけで生活することはできる?

ビットコインなどの暗号資産(仮想通貨)の利益について、確定申告の手続き方法を解説

給与所得者は、会社の年末調整により給与の所得税は精算されます。年末調整済みの給与所得者が、ビットコイン、イーサリアム、リップルなどの暗号資産を売却した利益が20万円を超える場合は、翌年3月15日までに確定申告が必要となります。暗号資産の確定申告について説明します。

給与所得者の暗号資産取引の確定申告

確定申告とは、一年間に生じた所得に対する税金を自身で計算し、翌年3月15日までにその税金を納付する手続きをいいます。このとき、暗号資産(仮想通貨など)の取引で得た所得が20万円を超える方は、確定申告が必要です。また医療費控除やふるさと納税などで確定申告を行う方は、暗号資産取引などで得た所得が20万円以下であっても、申告が必要です。なお、所得とは、収入から必要経費を引いた差額です。

2021年9月、カナダの歳入庁(CRA)が暗号資産脱税防止のための大規模の税務調査を実施するというニュースがありました。CRAは、カナダの税法に違反している人々を特定するために、カナダの暗号資産取引所コインスクエアに対する連邦裁判所命令を取得し、全ての顧客アカウントの氏名と詳細を提供する要求をするとのことです。税務調査は、2013年1月1日から2021年3月19日までの期間を対象としています。

日本の国税庁も、暗号資産の申告漏れについて注目しています。税務署からの問い合わせや、税務調査は、確定申告の締め切り後にある程度時間が過ぎてから行われます。そのため、申告漏れが発覚して、確定申告と納税の必要が発生したときには、暗号資産取引で得ていた利益を既に使ってしまっていたということもあります。そのため、毎年必ず、利益を得たら確定申告と税金の納付を済ませるようにしましょう。

確定申告の流れは、次のとおりです。

・暗号資産にかかわる雑所得の金額を計算する。

・確定申告書を作成・申告する。

・税金を納付する。

暗号資産に係る雑所得の金額の計算方法

国税庁のHPには、暗号資産の計算書が用意されています。暗号資産の計算には、総平均法か移動平均法を選択できます。個人で計算方法を選択しない場合には総平均法で計算することになります。選定した評価方法の届出をする場合は、暗号資産を新たに取得した日又は従来取得している暗号資産と種類が異なる暗号資産を取得した日の属する年分の確定申告期限までに提出してください。なお、提出期限が土・日曜日・祝日等に当たる場合は、これらの日の翌日が期限となりますので注意しましょう。

今回は取引例を元に、総平均法の計算方法をご紹介します。

暗号資産取引の履歴から所得を計算するには、国税庁が公開しているエクセルファイルが便利なのでそちらを例に説明していきます。

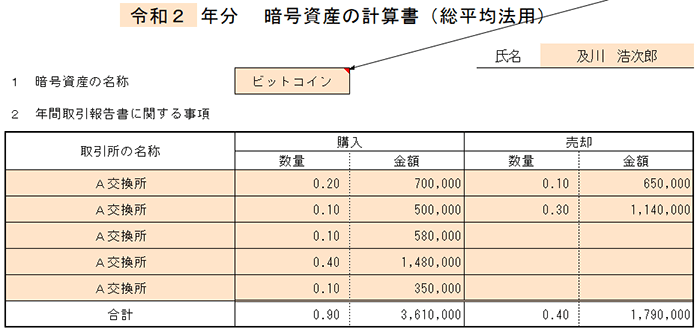

(ビットコイン(BTC)の取引例)

2021年1月 1日 2020年に購入した0.3BTC分60万円を保有している。

2021年1月31日 1BTC 350万円を0.2BTC分70万円購入した。

2021年2月27日 1BTC 500万0円を0.1BTC分50万円購入した。

2021年3月31日 0.1BTCを65万円で売却した。

2021年4月30日 1BTC 580万円を0.1BTC分58万円購入した。

2021年5月30日 1BTC 370万円を0.4BTC分1,48万円購入した。

2021年6月29日 0.3BTCを114万円で売却した。

2021年7月22日 1BTC350万円を0.1BTC分35万円を購入した。

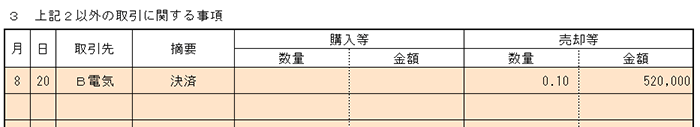

2021年8月20日 家電量販店でテレビ52万円(消費税等込)を購入する際の決済に0.1BTCを支払い、取引時における交換レートは1BTC=520万円とします。

(暗号資産の計算書:記載例)※下記、図表内の見出し番号は、国税庁のエクセルシートの番号です。

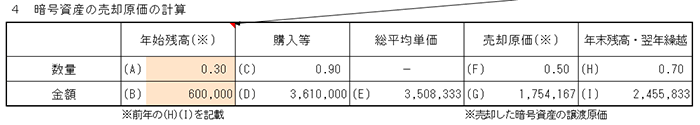

・年始の残高を「4 暗号資産の売却原価の計算」の(A)に数量、(B)に金額を入力します。

・購入と売却を「2年間取引報告書に関する事項」に数量と金額を入力します。

・家電購入時の決済取引を「3 上記2以外の取引に関する事項」に入力します。

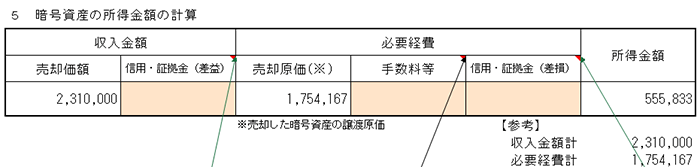

・信用・証拠金(差益・差損)、手数料等が発生していたら、「5 暗号資産の所得金額の計算」に入力します。

(計算結果)

収入金額計231万円、必要経費計175万4,167円となり、所得金額は55万5,833円となります。ビットコイン以外の暗号資産の取引がある場合は、計算書②以降のシートを利用して所得金額を計算します。

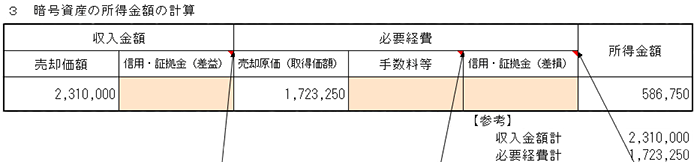

(参考:暗号資産の所得金額を移動平均法で計算した場合)

(計算結果)

収入金額計231万円、必要経費計172万3250円となり、所得金額は58万6750円となります。

|

|

|

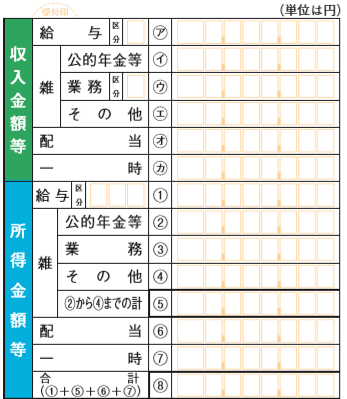

確定申告書の作成方法

所得税の確定申告書には、確定申告書Aと確定申告書Bがあります。給与所得と暗号資産の所得がない場合は、確定申告書Aを使用します。確定申告書Bは、事業所得、不動産所得などの所得がある場合に使用します。

収入金額等の雑・その他の欄に、収入金額計231万円を、所得金額等の雑・その他に所得金額55万5,833円を記入します。

いまは、スマホでも確定申告書を作成して、税務署へ送信することもできます。国税庁のHPに案内がありますので、参考にしてください。

まとめ

個人の場合、暗号資産により利益が生じた場合は、原則として雑所得となり確定申告が必要となります。国税庁のHPにある「暗号資産の計算書」を利用し、計算しましょう。確定申告のときにまとめて作成するのではなく、半年に一回程度計算しておくようにすると良いでしょう。

楽天ウォレットなら、貯まっている楽天ポイントをビットコインなどの暗号資産に交換することが可能です。気軽に暗号資産取引デビューすることができます。

このテーマに関する気になるポイント!

- 暗号資産の計算方法には、総平均法と移動平均法があります。どちらを選択すればよいのでしょう?

自分にとって有利な方法を選択することができます。選択しない場合は、総平均法となります。 - 暗号資産の所得金額を計算するのに、良い方法はありますか?

国税庁のHPにある、「暗号資産の計算書」のエクセルを利用すると良いです。 - 確定申告書の提出は、税務署までいかないと提出できないのでしょうか?

パソコンやスマホからも確定申告書を送付できます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。なお、本コンテンツは、弊社が信頼する著者が作成したものですが、情報の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問等には一切お答えいたしかねます。また、本コンテンツの記載内容は、予告なしに変更することがあります。あらかじめご了承ください。

あわせて読みたいおすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。