楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

クレジットカードの作り方は?学生、主婦、社会人別おすすめのクレカ9選を比較!

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

日々のお買い物に便利なクレジットカードですが、どのように作ればいいのでしょうか。ここではクレジットカードの作り方や、申し込みの流れや必要な書類等について説明します。また、どのクレジットカードを作ればいいのか悩んでいる人のために、学生、主婦、社会人という立場別に、おすすめのクレジットカードを紹介します。

- クレジットカードを作るメリット

- クレジットカードを作るための条件

- クレジットカードの申し込みに必要なもの

- クレジットカードの作り方

- クレジットカード発行後にやるべきこと

- 学生におすすめのクレジットカード3選

- 主婦におすすめのクレカ3選

- 社会人におすすめのクレカ3選

- 初めてのクレジットカードの上手な選び方

- 自分にあったカードを使いこなそう

クレジットカードを作るメリット

クレジットカードを作るメリットにはどのようなものがあるのでしょうか?たくさんある中から、主なものをご紹介します。

ポイント還元を受けることができる

クレジットカードを利用して決済すると、利用金額に応じてポイントが進呈され、進呈されたポイントは、商品や別のポイントに交換できたり、現金と同様に使えたりします。

ポイントのお得度を比較する際、判断基準になるのがポイント還元率。例えば、200円の買い物で1ポイントが進呈され、1ポイント=1円として利用できる場合、還元率は0.5%となります。100円の買い物で1ポイントが進呈され、1ポイント=1円として利用できるとすると還元率は1.0%です。還元率が高いほど、お得にポイントが貯まります。

もちろんクレジットカード選びには還元率だけではなく、それ以外の特典やキャンペーンも含めての検討が必要です。

支出の管理が楽になる

クレジットカードで決済をすると、郵送の利用明細書やWeb明細サービスで確認することができるので、いつ、何に、いくら使ったのかが一目瞭然です。

クレジットカードの優待を受けることができる

クレジットカードを持っていることで、カード会社が提携している店舗でポイント還元率が優遇されたり、提携している店舗や施設を優待価格で利用できたり、クレジットカード自体に海外旅行保険などがセットされていたりします。

クレジットカードを作るための条件

クレジットカードを作るためには、まずは「申込条件」を満たさなければなりません。申込条件として設定されることが多いのは、「年齢」と「収入」に関する事項です。以下で、それぞれについて詳しく説明します。

18歳以上であること

一般的にクレジットカードの申し込みが可能なのは、「18歳以上」となっています。ただし、18歳以上であってもカード会社によっては「高校生」は申し込みできないケースがあります。

「5年制一貫高校に在籍している人は、18歳になったら申込可能」「家族カードについては、高校生でも18歳以上なら申込可能」という場合もあります。カード会社によって条件が異なるので、詳細については各社の公式サイトを確認しましょう。

収入があること

カード払いで商品・サービスを購入すると、後日、引き落としに登録した口座から利用金額が引き落とされることで支払いが完了します。なお、代表的な支払方法は銀行口座からの引き落としですが、指定口座への振り込みなどの方法もあります。

引き落としが完了するまでの間は、カード会社が代金を立て替えている状態です。そのため、多くのカード会社では、「安定的な収入がある人」といった申込条件を設定しています。

必ずしも「正社員でなければ審査に通過しない」というわけではなく、カードの種類によっては、アルバイトなどでも「一定の収入」があればクレジットカードを申し込みできる場合があります。

|

|

|

クレジットカードの申し込みに必要なもの

クレジットカードの申し込みには、以下が必要になります。

- 本人確認書類

- 銀行口座

など

本人確認書類には、一般的に運転免許証が利用されますが、そのほかにも「パスポート」や「住民票の写し」などでも受け付けが可能な場合もあります。申し込みを行うカード会社のホームページなどで確認し、ご自身で準備できる書類を用意しましょう。

銀行口座は、クレジットカードの利用料金を支払うための口座です。カード会社によっては取り扱いできない口座もあるため、事前に確認しておきましょう。

クレジットカードの作り方

クレジットカードの作り方はとても簡単で、スマホやパソコンを使って簡単に申し込みができます。カード会社のサイトにある申し込みフォームに必要事項を入力して送信すれば、申し込みは完了です。

クレジットカードの申し込みをしたあとは、カード会社の審査を受け、問題がなければクレジットカードが発行されます。

クレジットカードは、カード利用者が購入した分の商品代金を一旦カード会社が立て替えて、後からカード利用者に請求するという仕組みです。そのため、カード利用者にカード利用代金を支払う能力があるかどうかを審査する必要があるのです。

過去にクレジットカードで延滞の履歴がある人やカードローンの返済が頻繁に遅れた人は、審査の結果、カード発行が見送られることもあります。

新たにクレジットカードを作ろうと検討している人は、毎月の支払いを滞りなく済ませましょう。

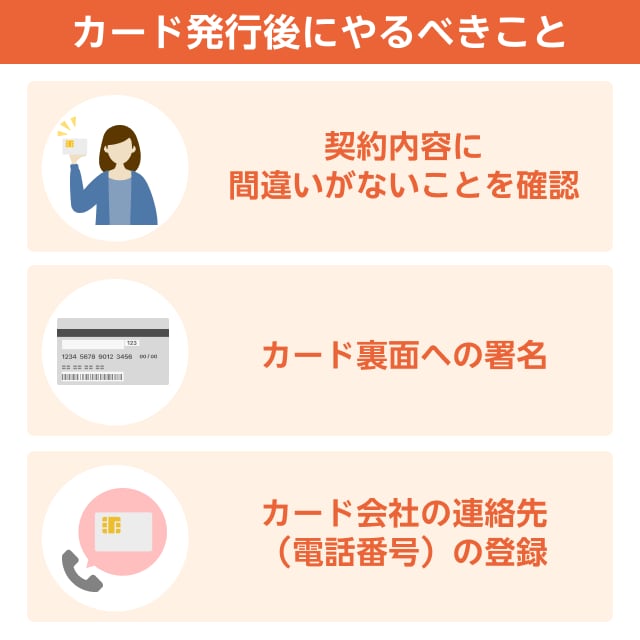

クレジットカード発行後にやるべきこと

クレジットカード発行後に、やるべきことは以下の3つです。

- 契約内容を確認

- クレジットカード裏面への署名

- クレジットカード会社の連絡先(電話番号)の登録

それぞれについて詳しく説明します。

契約内容に間違いがないことを確認

まずは、券面に刻印または印字されている氏名(ローマ字表記)が正しいかどうかをチェックしてください。そのうえで、カード会員サイトやアプリなどで、利用可能枠や引落口座の情報なども確認しましょう。

契約内容に間違いがあった場合、クレジットカードで支払いができなかったり、引き落としができなかったりするなど、トラブルに繋がることがあります。

カード裏面への署名

次に、カード裏面の署名欄に、自分で署名を行ってください(※1)。

お買い物伝票に記入された署名とクレジットカードに書かれている署名が一致しない場合、支払いができない場合があるので、間違わないように慎重に記入しましょう。万が一、署名欄のサインを間違えた場合、クレジットカードの作り直しが必要になります。

(※1)カード会社によっては、署名欄が無いカードも発行されています。

カード会社の連絡先の登録

クレジットカードを紛失したり、盗難されたりした場合に備えて、お持ちの携帯電話などに対応窓口の電話番号を登録しましょう。

公式サイトに紛失・盗難の専用窓口の電話番号が掲載されていますが、あらかじめ登録しておけば、検索する手間なく迅速に利用停止などの処置をとることができます。

学生におすすめのクレジットカード3選

18歳以上で高校生でなければ、一般的にほとんどのカード会社がクレジットカードを発行します。ただし、未成年は親権者の同意が必要という点に注意が必要です。同意確認の方法は、文書を提出する場合もあれば電話確認で済む場合もあり、カード会社によってさまざまです。

JCBカードW

国際ブランドJCBが発行する若者向けのクレジットカード。加入できるのは18歳以上39歳以下の人で、39歳までに入会すれば、40歳以降も使用することができます。

| 還元率 | 1.0%~ |

| 年会費 | 無料 |

| 加入条件 | 18歳以上39歳以下で、本人や配偶者に安定継続収入がある方、または、高校生を除く18歳以上39歳以下の学生 |

| 国際ブランド | JCB |

| 旅行保険 | 海外最大2,000万円(利用付帯) |

旅行保険の利用付帯とは、代金をクレジットカードで決済した旅行の事故のみ補償することです。細かな条件はカード会社ごとに異なります。

JCBカード W の利用で進呈されるOkiDokiポイントは、通常のJCBカードの2倍で還元率は1.0%です。さらにJCBカード優待店のスターバックス、セブン-イレブン、アマゾンなどで利用するとポイント還元率は大幅アップします。

ANA学生カード

18歳以上の学生(大学・短大・専門学校・工業高専4、5年生・大学院生)限定のカードです。在学期間中の年会費は無料で、毎年1,000マイルが進呈されます。さらに25歳以下はANAの国内線の運賃のマイルが2倍貯まる「スマート25運賃」が適用されます。

貯まったマイルはANA Payにチャージしてコンビニなどで利用することができます。

| 還元率 | 0.5%~ |

| 年会費 | 在学期間中は無料 |

| 加入条件 | 18歳以上の学生(大学・短大・専門学校・工業高専4、5年生・大学院生)で日本国内でのお支払い可能な方 |

| 国際ブランド | Visa、Mastercard、JCB |

| 旅行保険 | 海外最大1,000万円、国内航空最大1,000万円 |

また、貯まったマイルで国内線の特典航空券を利用することもできるので、旅行が好きな人にもおすすめです。

学生専用ライフカード

満18歳以上25歳以下の高校生を除く学生が申し込み可能です。卒業後もカードは使用できますが、一部サービスは終了となります。

通常のポイント還元のほか、事前に申請をすることで海外旅行先での利用総額3%にあたる現金をキャッシュバック。また、ライフカードが運営するL-Mallを利用するとポイントが最大25倍になります。

| 還元率 | 1%~2%(利用金額に応じて決定) ※入会初年度1.5%、お誕生月3% |

| 年会費 | 年会費無料 |

| 加入条件 |

|

| 国際ブランド | Visa、Mastercard、JCB |

| 旅行保険 | 海外最大2,000万円 |

主婦におすすめのクレカ3選

主婦でもクレジットカードを作成することができます。さまざまなシーンで使える、用途が幅広いクレジットカードを厳選して3つご紹介します。

楽天カード

通常のポイントだけでも還元率1.0%(※1)と高還元の楽天カード。楽天市場での買い物はポイントが3倍(※2)になり、さらに楽天証券、楽天モバイルなどの楽天グループのサービスを利用することで楽天市場の買い物のポイントが最大17.5倍(2024年11月時点)になります。

※1 一部ポイント還元の対象外、もしくは、還元率が異なる場合がございます。詳しくはこちら

※2 楽天カード利用3%の内訳は、楽天カード通常分1%・楽天市場ご利用分1%・楽天カード特典分1%となります。

・楽天カード通常分については、楽天市場でのカードご利用額100円につき1ポイント(通常ポイント)となります。

・楽天市場ご利用分については、楽天市場よりポイント進呈されます。詳細は楽天市場ホームページよりご確認ください。

・楽天カード特典分は、楽天市場でのカードご利用額(消費税・送料・ラッピング料除く)100円につき1ポイント(期間限定ポイント)となります。

・楽天市場ご利用分および楽天カード特典分については、楽天市場で開催中のSPU(スーパーポイントアッププログラム)の特典となります。特典進呈には上限や条件がございます。詳細はこちら

| 還元率 | 1.0% |

| 年会費 | 永年無料 |

| 加入条件 | 18歳以上であれば誰でも申し込みが可能 |

| 国際ブランド | Visa、Mastercard、JCB、American Express |

| 旅行保険 | 海外最大2,000万円(利用付帯) |

また、楽天カードにはポイントカードとしての機能もあります。加盟店(※)で買い物をしてカードを提示すると、購入した金額に応じてポイントが進呈されるというものです。そこでカード決済すると、ポイントカード分に加えクレジットカードのポイントも進呈されてポイントの二重取りができます。

※ 一部対象外となる店舗があります。

年会費無料なのにポイントがザクザク貯まる楽天カードは、セキュリティ対策も徹底しています。24時間365日のモニタリングで、不正使用が疑われる取引があればすぐに連絡してくれます。

イオンカード(WAON一体型)

大手スーパーのイオンを中心としたイオングループで特典が受けられるカードです。基本の還元率は0.5%。イオングループ対象店舗で使用すると、基本の2倍です。さらに毎月20日・30日の「お客さま感謝デー」ではイオングループの対象店舗でお買い物代金が5%オフになる特典もついています。

| 還元率 | 0.5% |

| 年会費 | 無料 |

| 加入条件 | 18歳以上であれば誰でも申し込みが可能 (高校生は、卒業年度の1月1日以降であれば申込み可能) |

| 国際ブランド | Visa、Mastercard、JCB |

| 旅行保険 | なし |

イオンカードにはショッピングセーフティ保険やクレジットカード盗難保障がついています。ショッピングセーフティ保険とは、購入した商品が事故などで損害を受けた場合の補償です。

また、海外旅行をお得にする情報や旅行中のトラブルについて対応を相談できるイオンワールドデスクを備えています。

JCBカードW plus L

JCBカードWに女性向けのサービスを追加したのがJCBカードW plus L。ファッションやグルメの優待が受けられる「LINDAリーグ」のサービスが利用できます。また、入院や手術をした時に給付を受けられる「女性疾病保険」にリーズナブルな料金(月額290円~)で加入できます。

加入要件などはJCBカードWと同じ、18歳~39歳で本人または配偶者に安定した収入のある人です。

| 還元率 | 1.0% |

| 年会費 | 無料 |

| 加入条件 | 18歳以上39歳以下で、本人や配偶者に安定継続収入がある方、または、高校生を除く18歳以上39歳以下の学生 |

| 国際ブランド | JCB |

| 旅行保険 | 海外最大2,000万円(利用付帯) |

社会人におすすめのクレカ3選

社会人は、学生などに比べて持てるカードの幅が広がることになります。ここでは、クレジットカード番号が券面に表示されないカード、ポイント還元率が高いカード、持っているだけでステータスになるという特徴あるカードをご紹介します。

三井住友カード(NL)

カードに番号が印字されないナンバーレスのクレジットカード。カード情報はアプリをダウンロードしてスマホで確認できるので、番号情報を盗まれる心配がありません。

| 還元率 | 0.5% |

| 年会費 | 永年無料 |

| 加入条件 | 18歳以上 |

| 国際ブランド | Visa、Mastercard |

| 旅行保険 | 海外最大2,000万円(利用付帯) |

通常ポイントに加え、対象のコンビニや飲食店で決済をすると還元率がさらにアップし、さらにVisaのタッチ決済や、Mastercardタッチ決済を使用すると最大20%ポイントが還元されます。

リクルートカード

リクルートカードの最大の特徴は1.2%の高還元率です。また「じゃらん」での宿泊予約でカードを利用すると最大3.2%のポイント還元。貯まったポイントは、Pontaポイントやdポイントに交換することができます。

| 還元率 | 1.2% |

| 年会費 | 永年無料 |

| 加入条件 | 18歳以上で安定した収入がある方、18歳以上で高校生を除く学生 |

| 国際ブランド | Visa、Mastercard、JCB |

| 旅行保険 | 海外最大2,000万円(利用付帯) 国内最大1,000円万(利用付帯) |

ダイナースクラブカード

日本のクレジットカードの発祥とも言われているダイナースクラブ。サービスはほかのカード会社であればゴールドカード並みのものです。2名以上の利用でコース料理を1名分無料とするサービスや予約の取りにくいお店を確保してくれるサービス、厳選された国内外のホテルの割引、空港のラウンジを無料で利用できるサービスなどの贅沢なサービスを用意しています。

| 還元率 | 1.0% |

| 年会費 | 2万4,200円(税込み) |

| 加入条件 | 所定の基準を満たす方 |

| 国際ブランド | ダイナースクラブ |

| 旅行保険 | 海外最大1億円(利用付帯+自動付帯) 国内最大1億円(利用付帯) |

初めてのクレジットカードの上手な選び方

クレジットカードの種類は多く、どのクレジットカードを選べば良いか迷う人もいるのではないでしょうか。クレジットカードを上手に選ぶ方法を詳しく説明します。

クレジットカードのポイント還元率やプログラムで選ぶ

クレジットカードには、独自にポイント制度が設定されている場合があります。ポイント還元があるクレジットカードを選ぶと、効率よくポイントが貯まってお得です。

クレジットカードの年会費で選ぶ

例えば、楽天市場で楽天カードを利用する場合、進展されるポイントが通常の3倍になります。

- 楽天カード通常分1倍(※1)

- 楽天市場ご利用分1倍(※2)

- 楽天カード特典分1倍(※3)

(※1)楽天市場でのカードご利用額100円につき1ポイント(通常ポイント)となります。

(※2)商品ごとの税抜き購入金額(クーポン利用後)100円につき1ポイント(通常ポイント)となります。

(※3)楽天市場でのカードご利用額(消費税・送料・ラッピング料除く)100円につき1ポイント(期間限定ポイント)となります。

(※)「楽天市場ご利用分」「楽天カード特典分」は、楽天市場で開催中のSPU(スーパーポイントアッププログラム)の特典となります。特典(期間限定ポイント含む)進呈には上限や条件があります。ポイント未利用時の倍率です。詳細は対象サービス・達成条件をご確認ください。

クレジットカードを選ぶときは、まずは基本の還元率に注目しましょう。独自のプログラムを実施しているクレジットカードを選ぶときは、利用しやすいプログラムかどうか検討することをおすすめします。

クレジットカードは年会費無料の場合もあれば、年会費が設定されていることもあります。年会費は申し込むクレジットカードによって異なります。また、クレジットカードにはブラックカード、ゴールドカードなどのランクが設けられている場合があり、ランクの高いカードほど年会費が高額な傾向にあります。

付帯サービスの充実度で選ぶ

クレジットカードには、ショッピング保険や旅行傷害保険などの保険、空港ラウンジの利用など、魅力的な付帯サービスがついていることがあります。利用したい付帯サービスがついているかどうかで、クレジットカードを選ぶのもおすすめです。

年会費と付帯サービスのバランスを考えて、クレジットカードを選びましょう。

クレジットカードの国際ブランドで選ぶ

国際ブランドの中でも代表的なのは、Visa、Mastercard、JCB、American Express、ダイナースクラブです。

国際ブランドごとに優待やサービス、加盟店舗数に違いがあるため、比較してご自身にあった国際ブランドを選ぶといいでしょう。

また、クレジットカードによって選べる国際ブランドは異なるので、ご自身にあった国際ブランドを利用できるクレジットカードを選ぶことをおすすめします。

セキュリティ対策で選ぶ

クレジットカードは便利なサービスですが、トラブルに巻き込まれる可能性もあります。セキュリティ対策に注目して、クレジットカードを選ぶのもひとつの方法です。

例えば楽天カードでは、次のようなセキュリティ対策を実施しています。

- 第三者による不正使用を防ぐためのワンタイムパスワード認証

- 不審なカード利用を検知する24時間365日体制のモニタリング

- 悪質なスパムメールを防ぐための不審メール対策

- クレジットカードの偽造防止のためのICチップの搭載

また、個人情報が流出した可能性があるクレジットカードに関しては、カード番号の変更をともなう作り直しもできます。

自分にあったカードを使いこなそう

クレジットカードにはポイント還元や利用明細書が確認できるといった共通のメリットはありますが、カードによってサービスの特徴が異なります。自分のライフスタイルにあったクレジットカードを使いこなしましょう。

※この記事は2024年11月時点の情報をもとに作成しております。

このテーマに関する気になるポイント!

-

クレジットカードを作るメリットとは?

ポイント還元を受けられる、支出の管理が楽になる、クレジットカードの優待を受けることができる点です。

-

クレジットカードを作る際のポイントは?

自分のライフスタイルを考慮してカード選びをすることです。

-

クレジットカードの作り方は?

スマホやパソコンを使って申し込みができます。

-

クレジットカードの審査とは?

申込者にカード利用代金を支払う能力があるかどうかを審査するものです。

あわせて読みたいおすすめの記事 |

|

|

|