楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

贈与について。生前贈与、贈与税など贈与の基本をくわしく説明

相続税は平成27年に改正され、お金持ちだけに関係する税金ではなくなりました。相続税対策としての生前贈与も、やり方によっては贈与税の対象になります。いざというときのために、生前贈与と贈与税の知識をわかりやすく解説。

「贈与」とは

贈与とは自分の財産を無償で与えることをいいます。しかし、一方的に財産をあげるだけで贈与が成立するわけではありません。財産を受け取る側が承諾の意思を表明することで初めて贈与が成立します。

贈与契約は民法上口頭で成立します。ただし、口頭のみの贈与契約は完了していない部分に関して撤回することが可能です。一方、文書で贈与契約をしていた場合は贈与の途中で契約を撤回することはできません。

4種類の贈与

贈与には4つの形態があります。

・定期贈与

毎年100万円を10年間贈与するなど、定期的に一定額を贈与することです。

・負担付贈与

贈与をする代わりに財産を譲り受ける人に一定の負担をさせること。例えば土地と建物を贈与する代わりに1,000万円のローンも負担させるようなケースです。

仮に負担を追わない場合は、財産を贈与する側は贈与契約を解除することができます。

・死因贈与

「自分に万が一のことがあったときに、財産を渡す」など、自身が亡くなることで初めて発生する贈与のこと。生前に契約によって財産を渡す相手を決めている点が特徴です。

死因贈与と似ているものとして、「相続」と「遺贈」があります。相続の場合は、生前に財産を渡す相手を決めていません。また、「遺贈」は生前に遺言で財産を渡す相手を決めている場合をいいます。

・生前贈与

生前に財産を都度、契約に基づいて行う贈与のこと。一般的に贈与というと、この生前贈与のことを指します。

生前贈与をする理由

生前贈与の関心が高まる理由として、平成27年に相続税の基礎控除が改定されたことがあります。それまで相続税はお金持ちしか関係のないものというイメージがあったかもしれませんが、改定後は少し様子が変わってきました。

生前贈与をする理由を知るために、相続税の基礎控除の仕組みを理解しましょう。

【平成27年より前の相続税の基礎控除の計算式】

5,000万円+(1,000万円×法定相続人の数)

この計算式から、法定相続人が配偶者1人、子ども2人の合計3人の場合は相続財産の課税価格の合計が8,000万円を超えると相続税がかかることがわかります。

【平成27年以降の相続税の基礎控除の計算式】

3,000万円+(600万円×法定相続人の数)

この計算式をもとに、法定相続人3名のケースで計算をすると、相続財産の課税価格が4,800万円を超えると相続税が発生する計算になります。

平成27年度の相続税の改正により、これまでは相続税がかからないはずだった人も、相続税の課税対象に該当するようになりました。実際に国税庁の調べによると、相続税の課税対象となる人の数は平成27年より前は約4.4%でしたが、平成27年の改定以降、8.0%にまで増加しています。

参照元:国税庁 相続税改正

税金はできるだけ少なくしたいと誰もが考えることでしょう。では、どのようにしたら相続税を少なくおさえることができるのでしょうか?

相続税の基礎控除の仕組みにより、多くの財産を持っている人は、財産を基礎控除の範囲内におさえれば相続税をゼロにできることがわかります。また、基礎控除をオーバーしてもさほど大きな金額でなければ支払う相続税は少なくて済むことがおわかりいただけるでしょう。

相続税を支払う可能性が高い人は、相続が発生する前に基礎控除の範囲内におさまるように、相続前に財産を贈与すればよいということに気が付くでしょう。これが生前贈与をする理由です。

しかし、だからといって例えば1億円の財産を持っている資産家が、自分の余生が短いことを感じ、1億円の資産を息子に贈与すれば、資産家本人の所有する資産はゼロになり、息子は税負担を免れるのでしょうか?

もちろんこれはできません。生前に財産を贈与する場合、贈与額が一定額を超えると、贈与税という税金が課される仕組みになっているためです。

参照元:国税庁 贈与と税金

贈与税っていくらかかるの?

その年の1月1日から12月31日の間に贈与を受けた金額をもとに計算する方法を暦年課税といいます。暦年課税の基礎控除は110万円です。したがって暦年課税を選択した場合は、年間110万円まで非課税で贈与をすることができます。

財産を贈与する場合にかかる贈与税の税率計算方法は以下の通りです。

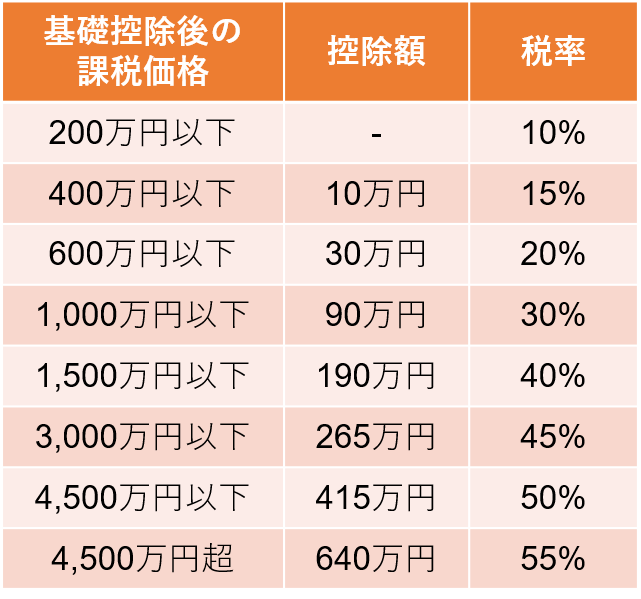

【贈与税の税率(特例税率の場合※1)】

※1)贈与を受けた年の1月1日時点で20歳以上の子や孫が、両親や祖父母から贈与を受けた場合の特例税率を掲載しています。兄弟間の贈与や夫婦間の贈与などの場合は、一般税率が用いられ、基礎控除後の課税価格や控除額は少し異なります。

このように贈与税は贈与する金額が大きくなるほど税率が大きくなります。この性質を考慮して、1回にまとめて贈与をするのではなく、長い期間をかけて高齢者世代から若者へ徐々に財産移転していくのが生前贈与のポイントです。

参照元:国税庁 暦年課税 暦年課税の計算

贈与するほうもされるほうも気を付けたいポイント

大きな財産がある場合は、110万円以内で毎年定期的に贈与をしていけば、贈与税の対象となることなく財産を全て渡してしまうことも可能です。例えば2,200万円の預金があるとして、毎年110万円ずつ20年かけて贈与する形(暦年贈与)をとれば、税金はかからないことになります。

しかし、このように事前に贈与の合計額が決まっている場合は、贈与税の合計に課税されてしまうので注意が必要です。このような贈与を定期贈与といいます。長期にわたって財産を非課税で移転する際は、定期贈与ではなく、暦年贈与とみなされるよう気をつけなければなりません。

暦年贈与と認めてもらうポイント

毎年の贈与を暦年贈与として認めてもらうために、以下の3点をおさえておきましょう。

・贈与契約書の作成

親族の間の贈与であっても贈与契約書を作成し、贈与する金額やお金を贈与する側ともらう側の署名捺印を残しておきましょう。公証役場で作成しておけば安心です。

・贈与は現金振り込みで

贈与のやり取りは銀行振込で行い、贈与した日付や金額の履歴を贈与の証拠として残しておきましょう。

・贈与時期や金額に注意

贈与する金額を毎年異なった金額にするなど、贈与する時期や金額に法則性を持たせないようにしましょう。

家族間の送金には楽天銀行がおすすめです。楽天銀行の口座間の振込手数料は無料。贈与する側とされる側が楽天銀行の口座を持っていれば、振込金額・回数にかかわらず手数料なしで送金できます。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。