楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

年収と手取りの違いとは?年収から手取り額を出す計算方法も解説

「年収1,200万円」と聞いたら、多くの人が「高給取りだね!」と思うでしょう。「私なんて毎月20万円しかもらってないのに!」と思う人もいるかもしれません。でも、実際に年収1,200万円の人が手取りでいくらもらっているかをご存知ですか?年収から手取りを計算する方法についてご説明します。

年収と手取りの違い

「年収1,200万円=毎月100万円使える」ということではありません。なぜなら、給料からは社会保険料や税金が控除されているからです。保険料や税金の存在は知っていても、年収ベースで言われると実際の手取りがいくらかよくわからないという人も多いのではないでしょうか。年収と手取りの違いを改めて整理してみましょう。

「年収」とは、1年間に支給された総賃金のことです。これには、毎月の給与はもちろん、各種手当や会社から受け取ったインセンティブ、賞与なども含みます。ただし、交通費は実費支給となるため、一般的に年収とは別に計算されます。年収は所得税や住民税を計算するときに使われますが、このときも交通費は計算の対象外です。年収と似た言葉に「額面」があります。額面とは、年収と同じく税金などが差引かれる前の金額のことを言います。総支給額ともいい、給料明細の一番上、もしくは中段あたりに書かれていることが多いです。

一方の「手取り」は、実際に受け取った給与のことを指します。会社員の場合、給与は銀行口座に振り込まれる人が大半でしょう。そのときに、実際に振り込まれている金額が「手取り」と呼ばれる金額です。手取りの場合は、一般的に交通費も含めた金額を指すことが多いですが、厳密に決まっているわけではありません。

年収から手取りを計算する方法

それでは、実際に年収から手取り額を推察するにはどうすれば良いのでしょうか?最近では、給与を年収で提示している求人も多く見られるようになりました。「月給25万円、賞与4カ月」と書かれていれば想像ができますが、「年収400万円」と書かれていると、いくらくらいもらえるのかよくわからない、という人もいるでしょう。そこで、年収から手取りを計算する方法についてご説明します(2018年度の場合)。

まず、年収と手取りの間になぜ金額の差が出るのかについて確認しておきましょう。支給金額から引かれることになるのは、「厚生年金保険料」「健康保険料」「介護保険料(40歳から64歳までの会社員)」「雇用保険料」「住民税」「所得税」です。このほか、それぞれの会社の制度や本人の希望に応じて、財形貯蓄の積立金や社宅費などが引かれることもありますが、これらはイレギュラーな控除のためここでは考えないことにします。

それぞれ、以下の計算方法に従って引かれる金額が決まります。

「厚生年金保険料」…社員負担は標準報酬月額の9.15%

「健康保険料」…加入している保険組合や地域によって異なりますが、協会けんぽで東京都内の事業所の場合、社員負担は標準報酬月額の4.95%

「介護保険料」…社員負担は標準報酬月額の0.785%

「雇用保険料」…事業内容によって異なるが、一般の事業の場合の社員負担は月給の0.3%

「住民税」…前年の課税所得の約10%

「所得税」…課税所得の金額に応じて課税所得の5〜45%、さらにそこから税額控除して計算

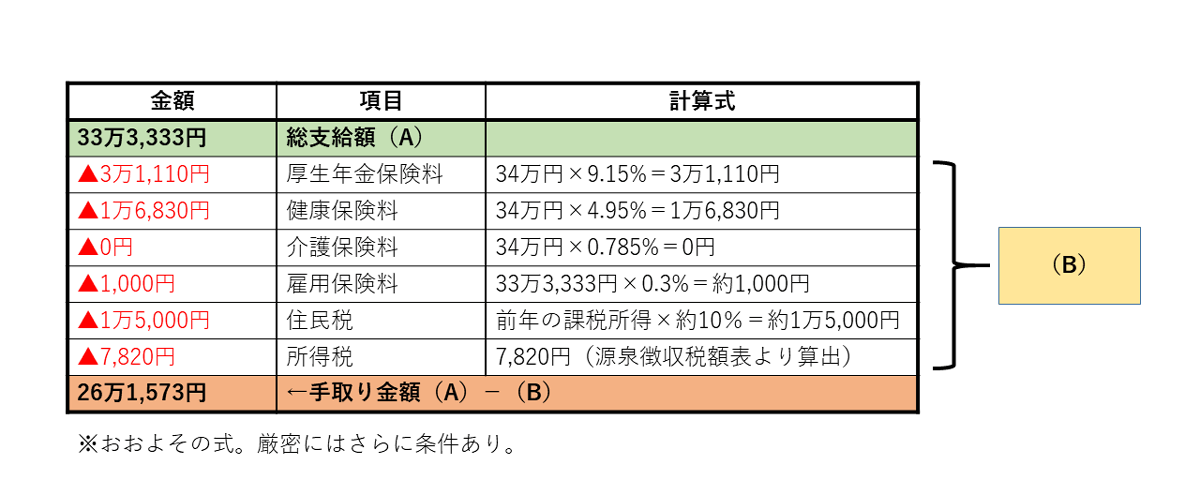

一覧にしますと、下記のようになります。

少し難しい言葉が出てきたので簡単に説明しましょう。標準報酬月額とは、4・5・6月に支払われる給与の平均額を言います。また、課税所得とは収入から「給与所得控除」と呼ばれる会社員特有の控除と、社会保険料や配偶者控除、誰にでも適用される基礎控除などを含めた「所得控除」を引いたあとの所得のことです。ざっくりと年収から各種控除を引いたものと覚えておけばよいでしょう。

例として「年収400万円で扶養親族のいない30歳の人」が、月に手取りでいくらもらえるのかを計算してみます。

400万円÷12カ月=33万3,333円がひと月あたりの給与額です。厚生年金保険料と健康保険料を計算するときに使う「標準報酬月額」を34万円とした場合、以下のようになります。

「厚生年金保険料」…3万1,110円

「健康保険料」…1万6,830円

「介護保険料(40歳から64歳までの社員)」…年齢が非該当のため0円

「雇用保険料」…1,000円

「住民税」…前年の所得に応じて決定するため不明(課税所得の約10%)

「所得税」…33万3,333円-3万1,110円-1万6,830円-1,000円=28万4,393円となり、これをもとに計算しますが、所得税額(源泉徴収税額)は国税庁の源泉徴収税額表でも見ることができます。28万4,393円における徴収税額は7,820円です。

ちなみに、扶養ありの場合の所得税額も、この一覧表で見ることができます。この人に扶養する親族や配偶者が1人いた場合の源泉徴収税額は、6,210円、2人いた場合は4,580円です。

よって、28万4,393円-7,820円=27万6,573円となり、ここからさらに住民税を引いた金額がひと月の手取り額になると予想されます。

住民税額は、所得控除の対象になるふるさと納税をしているか、生命保険料控除がどのくらいになるかなどによって異なりますが、前年の年収も400万円と仮定した場合の住民税額は1万5,000円/月程度です。これらを概算すると、年収400万円の人の手取り月額は26万円前後となります。

【年収400万円の場合の手取り月額の目安例】

以上が年収400万円の場合のシミュレーションでした。ボーナスなどがあると社会保険料の計算式も変わってきますが、およそこのような計算になります。

先ほども説明しましたが、額面とは差引かれる前の総支給額を言います。月額の給料がなぜ「額面通り」にならないのかは、上記の通り差引かれる社会保険や所得税などの税金があるためです。

社会保険料率や所得税率はこまめに見直しがされていて、年々上がる傾向にあります。給与が増えているはずなのに手取り額があまり変わらないという人は、こうした税率アップが原因で、手元に残る金額が上がらないのかもしれません。まずは給与明細の控除項目をチェックしてみましょう。

手取り額の目安

手取り額の目安は、年収400万円で手取り25万円前後、年収300万円で手取り20万円前後です。手取りが30万円以上必要であれば年収500万円は目指す必要があるでしょう。

参考までに、年収と手取り額の目安の一覧表をご紹介しましょう。

200万円と300万円では、支給額が100万円違うのに対し手取り額の差額は75万円です。一方、1,000万円と1,200万円では、支給額が200万円も違うのに、手取り額は127万円しか変わりません。日本の所得税は累進課税となっているため、年収が高くなればなるほど控除される金額も高くなり、手取り額が上がりづらくなってしまうのです。

ただし、実際の手取り額は扶養している人の人数などによっても変わります。早見表ではなく具体的に自分のケースが知りたいという方は、簡易計算ツールなどを利用してみると良いでしょう。 日本の平均年収は400万円前後と言われています。なかなか厳しい経済状況が続く中で、社会保険料や税金が引かれることでますます家計は苦しくなる一方です。

そんな生活を少しでも楽にするために、次に手取りを増やす方法について解説します。

手取りを増やす方法

手取りを増やすためには、今より給与の高い会社に転職するという選択肢のほかにも、年間の課税所得を減らして所得税や住民税を節税する方法もあります。たとえば、自分で運用する年金制度「iDeCo」や税制の優遇措置がある「ふるさと納税」を活用する方法です。iDeCoは掛金の全額が所得控除となり、ふるさと納税は原則として自己負担額2,000円を除いた全額が所得税および住民税の控除対象になります。

医療費控除や生命保険料控除、住宅借入金等特別控除なども税額を減らして手取りを増やすのに役立ちますが、節税のためだけに利用するには支出額が大きく、現実的ではありません。しかし、将来の備えにもなるiDeCoや控除対象になるふるさと納税については、それぞれメリットがある方法です。

─────────────────

iDeCoの運用に関しては、楽天証券のホームページでもわかりやすく説明されているので、そちらも是非チェックしてみてください。

─────────────────

所得控除の額を増やせば、それだけ手取りの給与額も増えますから、両者は相関関係にあると言えるでしょう。あくまでも所得税がかかる範囲内という上限はありますが、節税対策を活用して、年間の手取り収入を増やしてみてはいかがでしょうか?

※2020年12月度の制度を元にした記事です。その後の情勢によって内容が変更になる場合があります。

参考サイト

・国税庁|給与所得の源泉徴収税額表(平成30年分) 2019.7.2

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2017/data/01-07.pdf

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。