楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

予防接種は医療費控除の対象?控除の対象になるもの・ならないもの

節税に役立つ医療費控除制度ですが、インフルエンザなどの予防接種代金は控除対象になるのでしょうか?控除の対象になるものとならないものや、実際の控除額について、具体例をあげながらご説明します。

医療費控除の基礎知識

医療費控除というのは、所得税や住民税の計算を行うときに利用できる控除制度のひとつです。所得の額から、条件に合致する医療費を控除することで節税ができます。

医療費控除には2つの種類があり、両方の条件に当てはまる場合も、どちらかひとつを選択する必要があります。

・従来の医療費控除

病院にかかった金額や、薬局などで購入した薬の金額が10万円(所得200万円以下の場合は所得の5%)を超えたときに、超えた分が控除されます。家族の医療費も合算できますが、控除の上限は200万円です。また、保険金などを受け取った場合、その分は該当の治療費から差し引いて計算します。

・セルフメディケーション税制

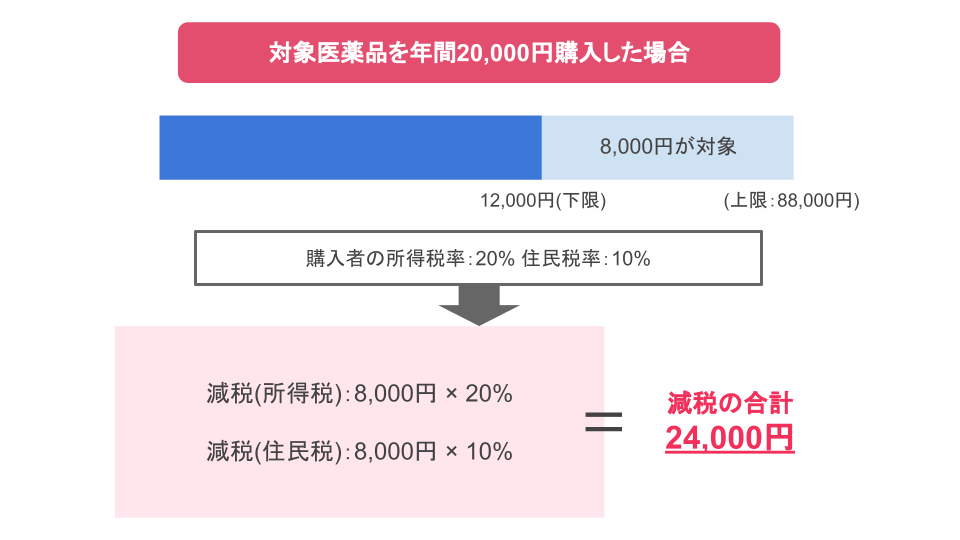

日頃から病気の予防を心がけている人(健康診断を受けている人や予防接種をしている人など)が、薬局やドラッグストアで指定の医薬品を購入した場合、1万2,000円を超えた分について8万8,000円を限度に控除が受けられます。こちらも家族分を合算可能です。

|

|

|

予防接種は医療費控除対象に含まれない

インフルエンザワクチンの予防接種費用が医療費控除の対象になるか・ならないか、という問題の答えは、残念ながら「ならない」です。インフルエンザのワクチンは、従来の医療費控除・セルフメディケーション税制のどちらにも該当しません。

なお、セルフメディケーション税制は「日頃から病気の予防を心がけていること」が利用の条件です。直接の控除対象にはなりませんが、ワクチン接種をすることでセルフメディケーション税制が利用できるようになる、ということはあるかもしれません。

もっとも、「日頃から病気の予防を心がけている」条件には「会社の健康診断を受けている」といった内容でも該当します。通常の会社員であれば、あえて予防接種を受けずとも対象外になるということはあまりないでしょう。

医療費控除の対象になるもの・ならないもの

ある家族の例を見ながら、従来の医療費控除の対象になるもの、ならないものをチェックしてみましょう。

【ある年のAさん家族の医療費状況】

◆Aさん

・インフルエンザワクチンを打った(3,000円) ×

・虫歯と親知らずで歯科医に通院した(2万円) ○

・薬局で疲れ目防止目薬を買った(1,000円) ×

・薬局で頭痛薬を買った(2,000円) ○

・眼鏡を作った(1万円) ×

・クリニックで不妊治療をした(後述)

◆Aさんの妻

・インフルエンザになって通院した(5,000円) ○

・インフルエンザで通院するときにバスに乗った(往復500円) ○

・インフルエンザで夕飯が作れずに弁当を買った(家族全員分3,000円) ×

・医療脱毛をした(10万円) ×

・クリニックで不妊治療をした(夫と合わせて30万円) ○

◆Aさんの子ども(5歳)

・病気で入院した(30万円・医療保険から35万円保険金がおりた) ×

※保険金の額を引くと0になるため。保険金がおりなければ全額対象

・入退院時、母が車で送った(ガソリン代2往復約500円) ×

・入院時にパジャマが必要だと言われて購入した(2,000円) ×

従来の医療費控除の対象となるのは上記の通りです。この場合の医療費控除の額を計算してみましょう。

20,000+ 2,000+5,000+500+300,000=32万7,500(円)

Aさんの所得が200万円以上であれば10万円を超えた分が対象なので、22万7,500円が医療費控除の額となります。基本的には、予防に関するものは対象外、病気の治療に直接的に関係するものは対象、と覚えておくといいでしょう。

なお、セルフメディケーション税制に該当するかどうかは、薬の箱を確認するとわかります。「税」と「控除対象」というマークがついていれば対象商品です。また、レシートにマークをつけて他と区別できるようにしている薬局やドラッグストアもあります。

医療費控除の申告方法

医療費控除の申告は、年末調整ではすることができません。自分で確定申告をする必要があります。

確定申告をするためには、まず、医療費控除以外の収入と控除の額を確定させることが必要です。会社では通常通り年末調整をしてもらってください。(※ただし、年収2,000万円を超える人は年末調整の対象外のため、年末調整はせずに確定申告をします)

その後、会社から発行される「源泉徴収票」を元に確定申告を行いましょう。確定申告で申告する控除には、医療費控除のほかに次のようなものがあります。

・寄付金控除

ふるさと納税もここに含まれます。

・住宅ローン控除

正確には、住宅借入金等特別控除と呼びます。2年目からは年末調整ができますが、初年度のみ確定申告をしなければいけません。

・配当控除

株式の配当金についての控除です。

・雑損控除

災害や盗難などの被害に遭った場合の控除です。

これらの控除に該当する人は、医療費控除と同時にまとめて申告しましょう。また、給与以外の副業収入がある人や、複数の場所から給与を受け取っている人も確定申告で収入についての申告を行います。

確定申告は、インターネット上の確定申告書等作成コーナーで行うことができます。やり方がよくわからないというときは、確定申告期間中に税務署等に設置される相談会場に下記必要書類(医療費控除の場合)を持参してください。

・いつ誰がどこにいくら支払ったのかがわかる医療費の一覧表

・源泉徴収票

・印鑑

・マイナンバーが参照できる書類

・口座番号がわかるもの

・本人確認書類

その場で相談を受けながら書類作成・提出ができますよ。

確定申告の時期になると、医療費控除の対象になるもの・ならないものの判断に悩んでしまう人も多いはず。申請する前に事前に確認しておくと良いでしょう。詳しくは楽天保険の総合窓口公式ホームページからご確認できます。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

![押さえておきたい生命保険『楽天生命保険』の情報はこちらをクリック[PR]](

/woman/assets/article/img/seimei.jpg

)

![押さえておきたい保険の比較『楽天保険の総合窓口』の情報はこちらをクリック[PR]](

/woman/assets/article/img/madoguchi.jpg

)