楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

生前贈与できるのはお金だけじゃない!株式や不動産を非課税で贈与する方法

相続財産を減らして相続税対策をするために、生前贈与を検討する人もいるでしょう。株や不動産など、現金以外でも利用できる生前贈与ですが、利用するときは、メリットとデメリットの両方を知った上で検討することが大切です。

生前贈与とは

親が何かしらの財産を持っていた場合、亡くなった後に相続が発生し、相続人には一定の相続税がかかります。一方、相続前に財産を贈与した場合は贈与税がかかります。

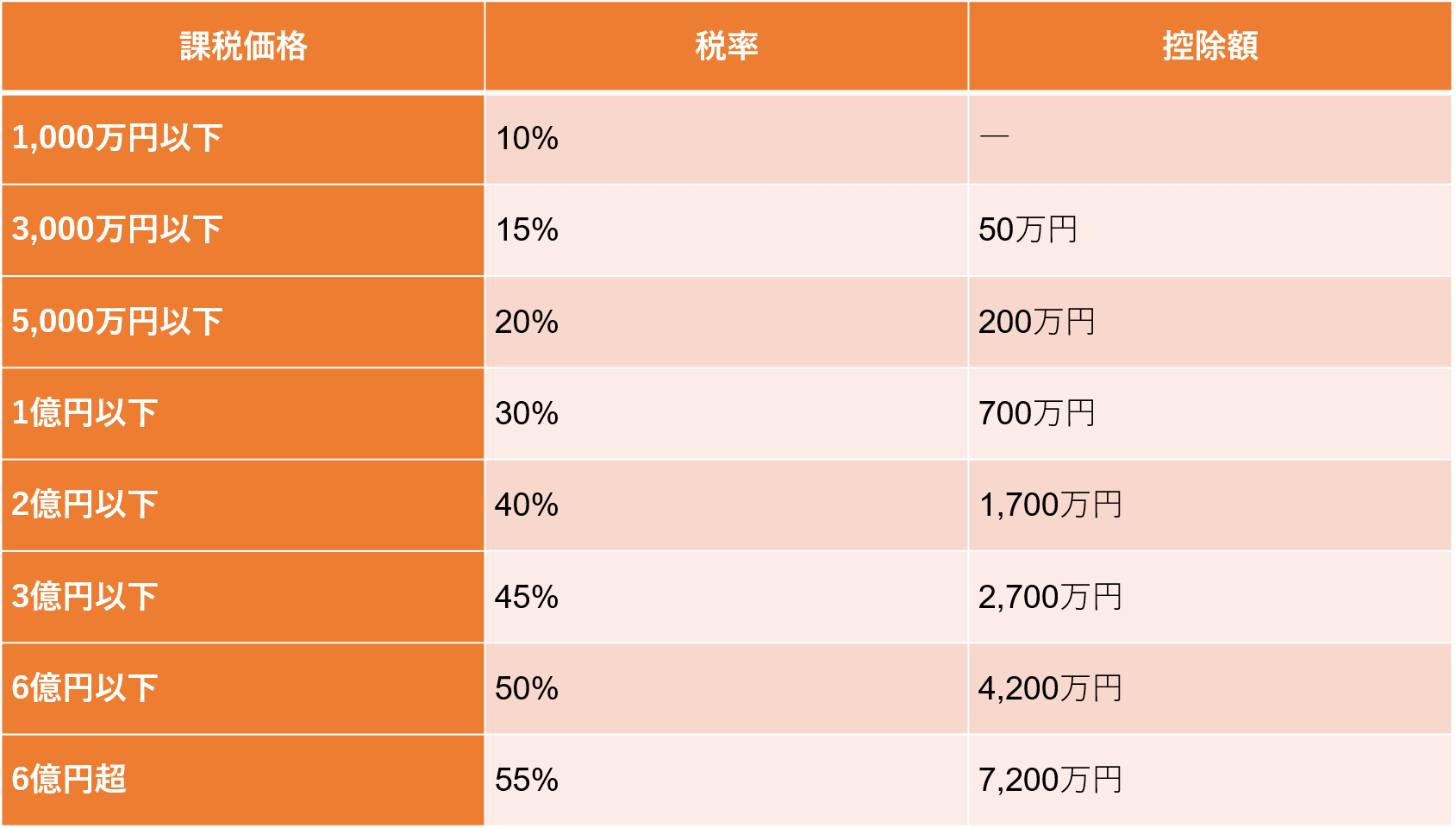

●相続税

相続税率は下記の通りです。

相続税額を計算するには、まず相続財産の総額から基礎控除額を引き、課税遺産総額を求めます。その後、課税遺産総額を法定相続人ごとの法定相続分に当てはめて、相続税の総額を計算します。この相続税総額を実際の相続比率に応じて分配したものが、各相続人の相続税額です。

なお、税額軽減制度が別途設けられているため、相続税が1億6,000万円以下のときは配偶者に相続税はかかりません(この額を超えても非課税になる場合があります)。

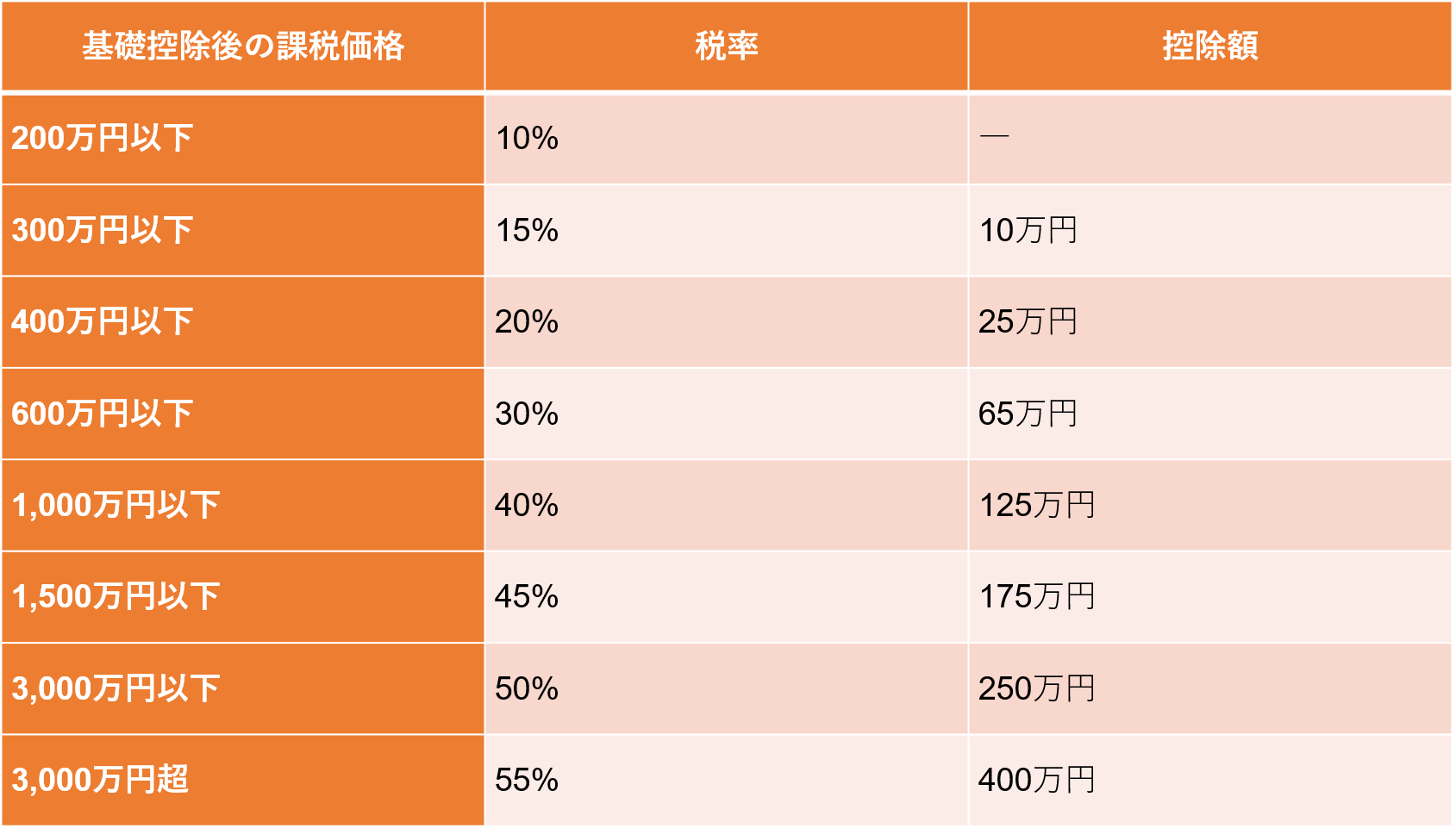

●贈与税

贈与税の税率は下記の通りです。

(一般の贈与の場合)

計算式は、(年間の贈与額-基礎控除(110万円))×税率-控除額です。ただし、親から子どもや孫への贈与の場合は税金が軽減されます。

(親から子どもや孫への贈与の場合)

●一般には相続の方が税金は安い

一般的には、生前贈与よりも相続を利用した場合の方が、かかる税金は少なくなります。生前贈与にメリットがあるのは、年間110万円以内の金額に贈与額を抑えて行う暦年贈与や、最終的に相続税として計算できる相続時精算課税を利用する場合などに限られるでしょう。

本当に得になるかどうか、生前贈与する側とされる側が十分相談してから検討しましょう。

株式を非課税で贈与するには?

株式を贈与するときも、現金を贈与するときと同様に、年間110万円までの基礎控除内に金額が収まるようにすることで、非課税での贈与が可能です。

株式を贈与する際の評価額は、贈与をした日の最後の取引時点での株価です(取引がなかった場合、直前、または直後のもっとも近い取引があった日の終値)。贈与時点で株価の終値がはっきりしていれば問題ありませんが、そうでない場合、110万円を超えないように気を付けましょう。

また、この基礎控除は、あるひとりの人が年間に受け取った贈与の総額が基準になります。株式の生前贈与以外の贈与を受けていた場合、ぎりぎりを狙うとうっかり超えてしまったということになりかねませんから注意しましょう。

上場企業の株式を贈与するときは、証券会社に依頼して株式の名義変更をします。この際、一定の手数料がかかります。

不動産を非課税で贈与するには?

不動産は高額な資産のため、非課税での贈与は簡単ではありません。ただし、結婚して20年以上経過している配偶者への贈与であれば、「夫婦の間で居住用の不動産を贈与したときの配偶者控除」を利用することで、2,000万円まで非課税とすることができます。

ただし、この場合も、不動産取得税や登録免許税はかかりますから、ある程度まとまったお金が必要になることは覚えておきましょう。不動産取得税は相続であれば不要ですし、登録免許税も大幅に減免されます。本当にメリットがあるのかどうか、十分検討してから実行することが大切です。

生前贈与の注意点

生前贈与を行う際、覚えておきたい注意点をご紹介します。

・3年加算

たとえ暦年課税(110万円以内の贈与)を行っていたとしても、相続が発生した時点から3年前までの贈与については、相続税が加算されてしまいます。つまり、相続が発生しそうだと思ってから慌てて贈与をしてもあまり意味がないということです。

なお、110万円を超える贈与を受けて贈与税を支払っていた場合、贈与税分が相続税から控除されます。

・遺留分

複数の相続人がいるにもかかわらず、その中のひとりにだけ多額の贈与を行った場合、相続発生後、法定相続人から遺留分減殺請求をされる可能性があります。

法定相続人には、法律が認めた相続分があるため、生前贈与によってこれが侵害された場合、不服を申し立てられる可能性があるのです。

・贈与の事実を書面で残す

贈与の事実を明確にしておくためにも、贈与する側とされる側で、贈与契約書を交わしておきましょう。これは、将来のトラブルを避けるためにも役立ちます。

生前贈与は税金がからむ上に、やり直しがきかないものですから、本当にメリットがあることなのかどうかについては、専門家に意見を聞くのがおすすめです。自分で決めてしまわず、まずは相談してみましょう。楽天証券のサイトでも贈与についてまとめているので、一度チェックしてみてください。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。