楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

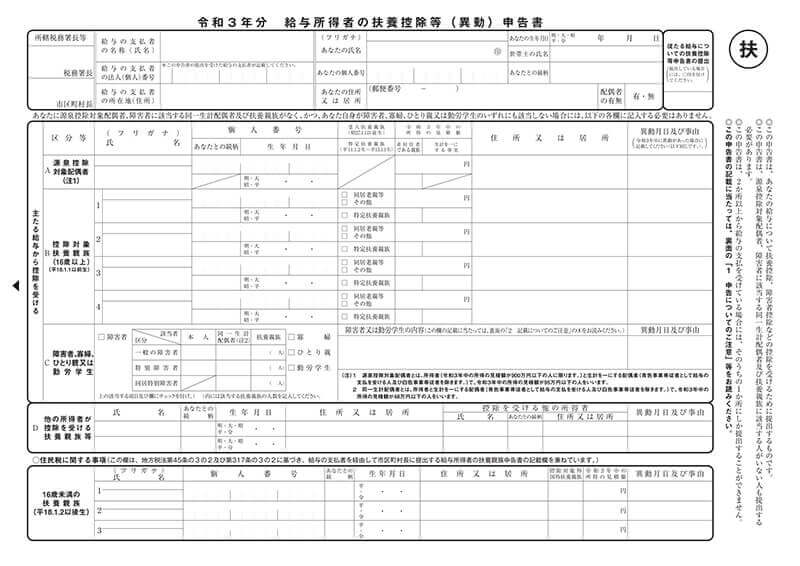

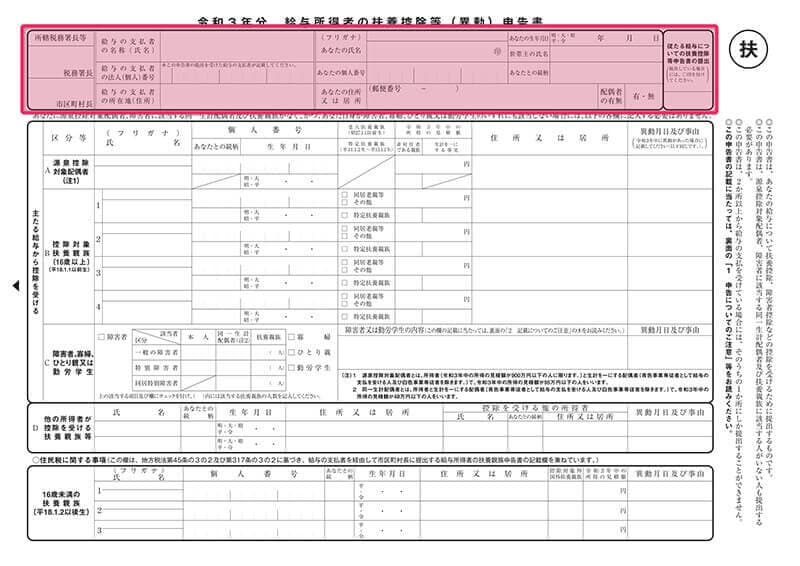

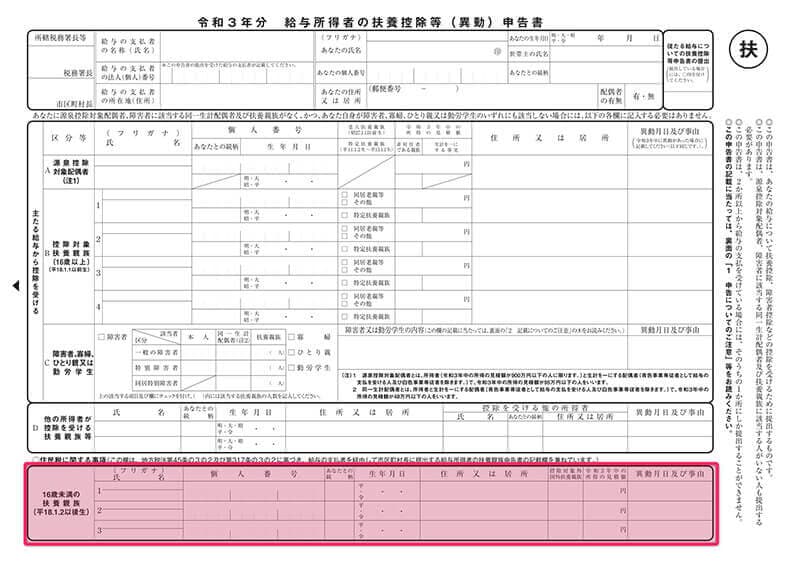

給与所得者の扶養控除申告書の正しい書き方を詳しく解説!

給与所得者の扶養控除申告書は、年末調整で職場に提出する書類のひとつで、扶養控除を適切に受けるために必要となります。給与をもらっている人は全員提出する必要がありますので、この記事で詳しい書き方を確認していきましょう。

給与所得者の扶養控除申告書とは?

所得税の計算には「所得控除」といって、あらかじめ所得から一定の金額を差し引いて計算することにより税金負担を減らせる仕組みがあります。扶養控除はそのうちの1つです。

扶養控除には、国民それぞれの家庭事情に鑑みて税金負担を調整する、というねらいがあります。たとえば家族を養っている人や、障害を持っている人はその分経済的な負担が大きくなるので、「扶養控除」で負担を軽くしてあげましょう、という具合です。

給与所得を受け取っている人は、年末調整のために「給与所得者の扶養控除等(異動)申告書」という書類を勤務先に提出する必要があります。正社員だけでなくパートやアルバイトで働いている人も提出します。これは家族がいない場合でも必ず提出しなくてはならない書類です。

扶養親族になれるのはどんな人?

扶養親族を養っている給与所得者は、扶養控除が受けられます。控除対象となる扶養親族にあたるのは、おもに申告者本人と生計を一にしており、年間の所得金額が48万円以下で、16歳以上の親族です。同居をしているかどうかは考慮しません。

ただし、所得が48万円以下でも青色事業専従者として給与を受けたことがある人や、白色事業専従者は対象外です。以前までは所得条件が38万円以下でしたが、2020年度(令和2年)より基礎控除の金額が改定されたため、それにあわせて現在は48万円となっています。

給与所得者の扶養控除の正しい記入の仕方

それでは実際の申告書を見ながら、書き方を確認していきましょう。

後述しますが、2020年度の税制改正により令和3年分(令和2年末の年末調整で配布される分)から書類の様式が一部変更されます。

●氏名住所欄

勤務先の情報と、自分の名前や住所を記入する欄です。

左側半分は会社側が記入することが大半ですので、右側半分の欄に自分の氏名や住所などの情報を記入していきましょう。

世帯主の氏名は、自分が世帯主の場合は自分の氏名を書き、下の「あなたとの続柄」の欄に「本人」と記入します。自分以外が世帯主の場合は世帯主の氏名を書いて、自分から見た続柄を記入してください。

一番右の「従たる給与についての扶養控除申告書の提出」欄は、2か所以上から給与を受け取っているなどの理由で、この名称の申告書を提出している人のみ○を記入します。該当しない場合は空欄で大丈夫です。

記入を終えたら、氏名欄の横に忘れずに印鑑を押しましょう。

独身の方や扶養する家族がいない方は、ここまで記入するだけで書類は完成です。ここから先は、配偶者や扶養する家族がいる方のみ記入します。

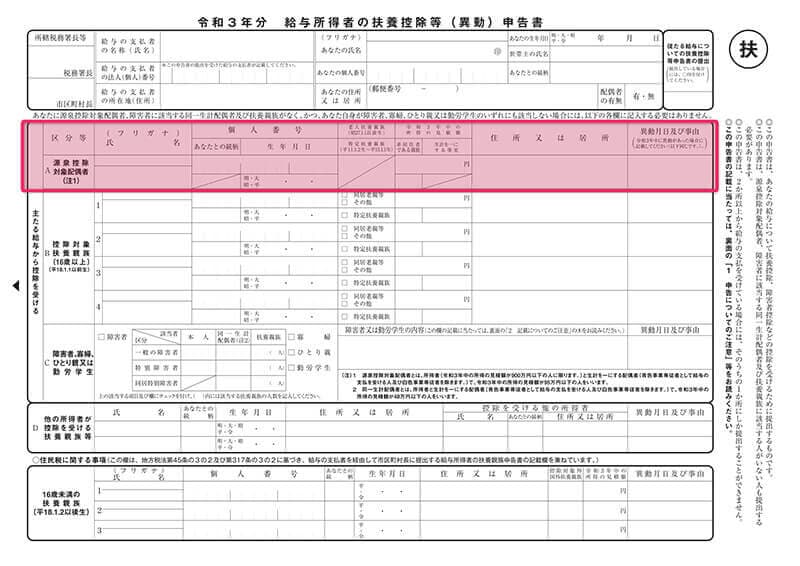

●A:源泉控除対象配偶者

以下の条件に当てはまる場合、この欄に配偶者の情報を記入します。

・申告者本人の所得が900万円以下

・配偶者の所得が95万円以下

・配偶者は青色事業専従者として給与の支払いを受ける人、または白色事業専従者のどちらでもない

「非居住者である親族」とは、直近1年以内に日本国内に住所を持たない親族という意味です。家族が長く海外に住んでいるのであれば、この欄に○を記入します。これ以降の欄も同様です。

●B:控除対象扶養親族(16歳以上)

配偶者を除く、16歳以上の扶養家族がいる場合に記入します。子供だけでなく、老齢の親などを扶養する場合も該当しますので忘れずに記入しましょう。

中ほどにあるチェック欄の意味は以下のとおりです。

●「同居老親等」と「その他」

その親族が70歳以上の直系尊属(親や祖父母)かつ同居しているなら「同居老親等」にチェック、それ以外の場合は「その他」にチェックを入れます。

●「特定扶養親族」

その親族が19歳以上23歳未満の場合にチェックを入れます。

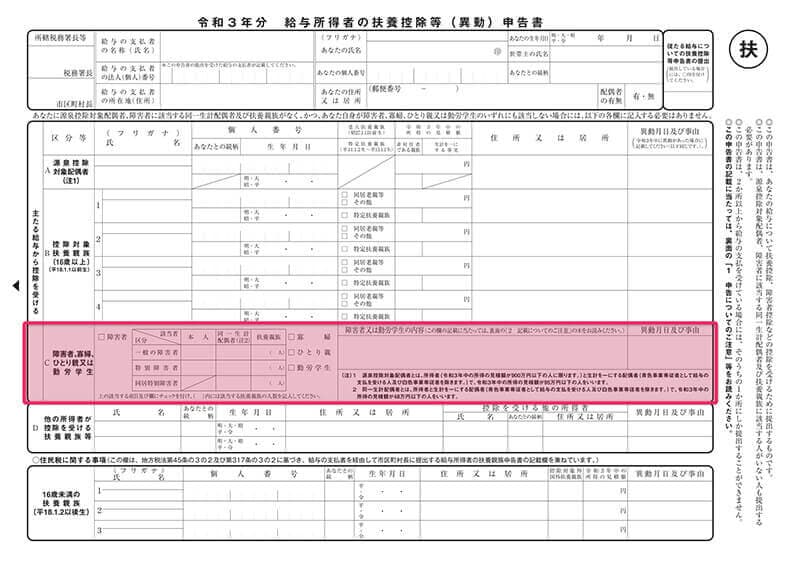

●C:障害者、寡婦、ひとり親又は勤労学生

この欄は令和2年度分の書式までは「障害者、寡婦、寡夫又は勤労学生」という欄でした。令和3年分から「ひとり親控除」という控除が新設され、書式が変更されています。

まず「障害者」の欄は、自分や家族に該当する人がいる場合に記入します。表の中の当てはまる部分にチェックを入れ、カッコの中に人数を記入してください。障害者の区分によって控除金額が変わるので間違えないように注意しましょう。

右側の「寡婦」「ひとり親」「勤労学生」のチェック欄は、自分自身が該当する場合にチェックを入れます。それぞれの意味は以下のとおりです。

・寡婦:配偶者と死別、離婚をした後、現在まで再婚しておらず、所得金額が500万円以下である人。

・ひとり親:現在婚姻をしておらず(未婚も対象)、生計を一とする子供がおり、所得金額が500万円以下である人。ただし子は所得が48万円以下であり、他の人の配偶者や扶養親族になっていないことが条件。

・勤労学生:勤労による所得があり、学生所得金額が75万円以下の学生。ただし勤労による所得以外の所得は10万円以下であること。

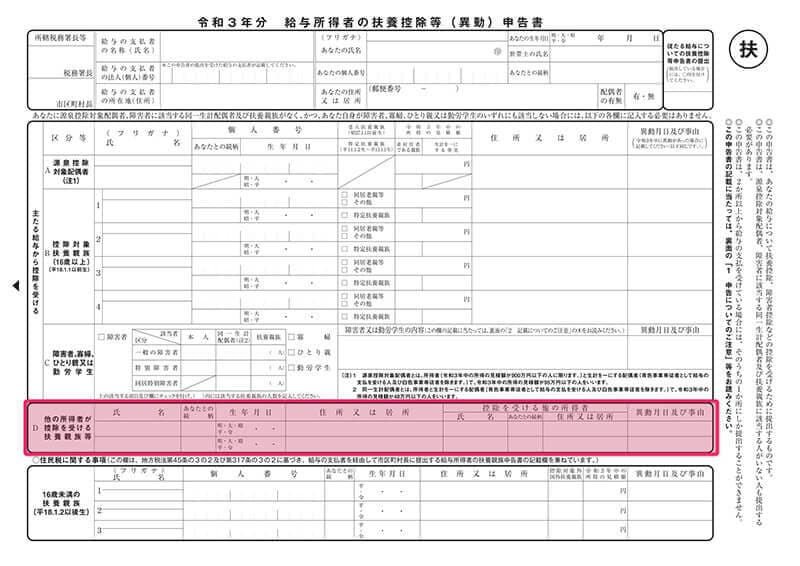

●D:他の所得者が控除を受ける扶養親族等

自分以外の家族が、誰かを扶養する場合に記入します。

扶養者になれるのは、扶養親族1人につき1人までです。たとえば共働きの夫婦で子供が1人いた場合、どちらか一方しか扶養者にはなれません。

このとき子供を自分ではなく配偶者の扶養に入れる場合、この欄に子供と配偶者の情報を記入します。

●16歳未満の扶養親族

最後の欄は、16歳未満の扶養親族がいる場合に記入します。

16歳未満の扶養親族は所得税の控除対象ではありませんが、住民税の計算に利用しますので忘れずに記入しましょう。

給与所得者は年末調整で申告書を提出

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。