楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

基礎控除とは?「所得」と「控除」をわかりやすく解説!

年末調整や確定申告のときに「基礎控除」という言葉を耳にしたことはあるでしょう。基礎控除は、日本国内で給与や収入を得ている人全員に関係する言葉です。ここでは、基礎控除とはどういうものか、給与や収入とどういう風に関係するのかなどをわかりやすく説明します。

所得税と住民税の計算方法「所得」と「課税所得」

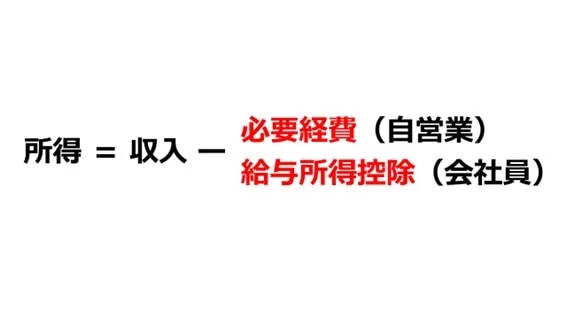

「基礎控除」の前に、まずは「所得」と「課税所得」について説明します。「所得」とは、収入から「必要経費」を引いた金額のことです。自営業の場合は、売上高が収入、そこから売上のためにかかった必要経費を引いた金額が所得になります。会社員の場合は、必要経費に該当するのは「給与所得控除」といい、収入から給与所得控除を引いた金額が所得になります。給与所得控除額は、収入に応じて以下のように定められています。

令和2年分以降の給与所得控除額一覧

| 給与等の収入金額 | 給与所得控除額 |

| 162万5,000円以下 | 55万円 |

| 162万5,000円超 180万円以下 | 収入金額×40%-10万円 |

| 180万円超 360万円以下 | 収入金額×30%+8万円 |

| 360万円超 660万円以下 | 収入金額×20%+44万円 |

| 660万円超 850万円以下 | 収入金額×10%+110万円 |

| 850万円超 | 195万円(上限) |

上記の「所得」とは別に、「課税所得」というものもあります。課税所得は、所得税の対象になる所得で、所得から基礎控除をはじめとする「所得控除」の額を引いた金額のことです。

「基礎控除」とは?

所得税や住民税を計算するときは、収入から必要経費を引いた「所得」から、さらに「所得控除」の金額を引き、計算のもととなる「課税所得」を算出します。基礎控除とは、「所得控除」のひとつで、納税者本人の合計所得金額に応じて以下のように金額が異なります。

納税者本人の合計所得金額と基礎控除額

| 納税者本人の合計所得金額 | 基礎控除額 |

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

※令和元年分以前の基礎控除の金額は、納税者本人の合計所得金額にかかわらず、一律38万円です。

|

|

|

「基礎控除」以外にはどのような「所得控除」があるの?

所得税や住民税を算出するときの所得控除には、「基礎控除」のほかに次のような種類があります。

社会保険料控除

年金保険料や健康保険料などを支払った場合、その年に実際に支払った金額または給与や公的年金から差し引かれた金額の全額が、所得控除の対象になります。

小規模企業共済等掛金控除

小規模企業共済などの掛け金が全額所得控除の対象になります。iDeCoの拠出金も、小規模企業共済等掛金控除の対象です。

生命保険料控除

生命保険料や介護医療保険料、個人年金保険料などを支払った場合、一定の計算式に当てはめた金額が所得控除の対象となります。上限は合計で12万円までです。なお、保険期間が5年未満の生命保険などの中には、控除の対象外のものもあるので注意が必要です。

地震保険料控除

5万円を上限として、地震保険料の全額が所得控除の対象です。ただし、旧長期損害保険料の場合は1万5,000円を上限として、1万円以下の場合が全額、1万円超2万円以下の場合が支払額の1/2 +5,000円の控除となります。

寄附金控除

国や地方公共団体などの特定の団体へ寄附した場合、その寄附金から2,000円を引いた金額が所得控除の対象です。ただし、寄附金がその年の総所得金額の40%を超える場合、40%が上限となります。ふるさと納税も寄附金控除の対象です。

扶養控除

その年の12月31日時点で16歳以上の扶養親族がいる場合に受けられる控除です。扶養親族ひとりにつき38万円の所得控除が受けられます。なお、その年の12月31日時点で19歳以上23歳未満の扶養親族は、「特定扶養親族」として63万円の控除が受けることが可能です。同様に、その年の12月31日時点で70歳以上の「老人扶養親族」がいる場合の所得控除金額は48万円、老人扶養親族と同居している場合の所得控除金額は58万円となります。

配偶者控除/配偶者特別控除

納税者本人の合計所得金額が1,000万円以下で、なおかつ配偶者の合計所得金額が48万円以下の場合は配偶者控除の対象です。民法の規定による配偶者であることや、納税者と生計を一にしていること、青色または白色申告者の事業専従者でないことも、対象者の必須条件になります。また、配偶者の所得金額が48万円超133万円以下の場合は、配偶者特別控除が受けられる可能性があります。どちらの場合も、控除額は納税者本人と配偶者の合計所得金額によって異なる仕組みです。

所得控除は、上記で説明したもの以外にも雑損控除、医療費控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除などがあります。

所得税と住民税の計算方法

基礎控除は、所得税や住民税を計算するときに用いられます。基礎控除について理解を深めたところで、所得税と住民税の計算方法を見ていきましょう。

所得税の計算方法

所得税 = 課税所得 × 税率 - 控除額

このとき、「税率」と「控除額」は、課税所得によって5%から45%の間で7段階に区分されます。詳しくは、こちらを参考にしてください。

例えば年収103万円の給与所得者の場合、課税所得=(103万円ー給与所得控除55万円ー基礎控除48万円=0円となるため、所得税は非課税となります。

住民税の計算方法

住民税 = 所得割額 + 均等割額

※利子割、配当割、株式等譲渡所得割については、都民税のみとなります。

「所得割」とは、所得の金額に応じて課税されるものです。所得割の計算方法は、以下になります。

所得割額 = 課税所得 × 税率 - 税額控除額

所得割の税率は一律10%(道府県民税4%と市長民税6%の合計)です。

「均等割」とは、所得金額にかかわらず均等に課せられるもので、道府県民税と市町村民税の合計額です。現在は、道府県民税・都民税1,000円、市長民税3,000円で合計4,000円です。

※2014年から2023年分までは防災施策の財源確保のため、区市町村民税、道府県民税・都民税ともに500円が加算され、年額5,000円となります。

先ほどの例と同様に年収103万円の給与所得者の場合、課税所得は0円となるため、所得割の金額も0円になります。しかし、住民税は所得割が0円であっても均等割は課されるため、非課税にはならないのです。

税金の計算をするときは、まずさまざまな控除を収入額に反映させて、課税の対象となる金額を求めるところから始まることを覚えておきましょう。

楽天証券などの証券会社では、iDeCoを利用して個人年金をつくることができます。iDeCoの拠出金などは、小規模企業共済等掛金控除の対象であり、節税対策に適しています。

※この記事は2024年2月時点の情報をもとに作成しております。

このテーマに関する気になるポイント!

-

「所得」とは?

収入から「必要経費」を引いた金額のことです。会社員の場合は、必要経費に該当するのは「給与所得控除」といい、収入から給与所得控除を引いた金額が所得になります。

-

「基礎控除」とは?

「所得控除」のひとつで、所得税や住民税を算出するときに必要です。

-

「所得控除」の種類は?

基礎控除のほかに、社会保険旅行所、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寄附金控除、扶養控除などがあります。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

控除の種類ってこんなに沢山あったのね!