楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

会社員が転職をしたら確定申告をすべき?ケース別に解説

転職したら必ずしも確定申告が必要というわけではありません。前の職場の源泉徴収票も提出して、年末調整してもらえばOKです。この記事では確定申告と年末調整について詳しく解説。確定申告が必要となるケースをチェックしましょう。

もくじ

・確定申告と年末調整についておさらい

・確定申告が必要な転職者とは

・こんな場合は確定申告が必要?

・確定申告の方法は?

確定申告と年末調整についておさらい

まず大前提として、一定以上の所得がある人は国に所得税を納めなくてはなりません。その所得額を国に申告し、納税額を確定する手続きを確定申告といいます。会社員はなぜ確定申告が不要かというと、会社が年末調整を行うためです。

会社側は本人が納税する代わりに、給与の一部から税金額をあらかじめ預かっておき(源泉徴収)、そこから国に所得税を納めます。正確な所得税額は収入や保険料の支払額、扶養家族の人数に応じて年末に判明。このためすでに徴収している預り金との差額が生じます。年末調整では預り金と納税額との清算を行い、預り金が多ければ従業員に返金、少なければ12月の給与から不足分を徴収するのです。

所得税とは別に、住民税も納付する義務があります。こちらは年末調整の金額をもとに市区町村に報告が行われ、翌年の給与から天引きで納付される形です(特別徴収の場合)。

確定申告が必要な転職者とは?

ここまで説明したように、収入が給与のみで、年末調整されていれば確定申告は不要です。転職した場合でも、新しい職場に前の職場の源泉徴収票を提出すれば、まとめて年末調整をしてくれます。確定申告が必要になる主なケースは以下のとおりです。

・年末時点で就職していないとき

年末調整は通常12月の給与支払いに合わせて行われるものです。12月にどこからも給与の支払いを受けていない場合は、年末調整が行われないため確定申告が必要となります。

・前の職場の源泉徴収票を提出しなかったとき

年末時点ですでに就職していても、新しい職場に前の職場の源泉徴収票を提出しないと、前の職場で源泉徴収されていた金額が反映されません。源泉徴収されていたお金が戻ってこなければ自分が損してしまうので、忘れず提出したほうが良いでしょう。すでに年末調整が終わってしまっても、確定申告すれば払いすぎていたお金が戻ってきます。

・医療費控除、寄附金控除、雑損控除がある人、住宅ローン減税の1年目の人

転職者に限らず、特定の控除を受ける場合には確定申告が必要です。10万円以上の医療費を払った人や、6ヶ所以上にふるさと納税をした人、災害や盗難による雑損控除を受ける人、住宅ローン減税1年目(2年目以降は年末調整で手続き可能)の方などが挙げられます。

・給与以外に副業の収入があるとき

給与所得以外に20万円を超える所得がある人は、年末調整されていたとしても確定申告が必要です。

・年収が2,000万円以上あるとき

なんだかうらやましい話にも聞こえますが、給与の収入金額が2,000万円を超える人は確定申告が必要です。

|

|

|

こんな場合は確定申告が必要?

・退職金をもらった場合は?

退職金については給与所得とは別に源泉徴収されるため、その時点で納税手続きが完了します。税金額が引かれた状態で退職金が支払われるということです。そのため、退職金の確定申告が必要になるわけではありません。

このような処理をしてもらうには、職場に「退職所得の受給に関する申告書」を提出します。ほとんどの場合、会社側から退職者に申告書を提出するよう呼びかけがあるでしょう。この申告書を提出していない場合や、源泉徴収されない外国企業からの退職金をもらった場合には、確定申告が必要です。

・失業保険をもらった場合は?

雇用保険の失業給付は非課税なので、確定申告は不要です。

・退職後に社会保険を個人で支払った場合は?

退職して次の仕事が決まるまでの間、国民年金保険料や国民健康保険料を自分で支払うことがあるかもしれません。こうした社会保険料はすべて社会保険料控除の対象になります。社会保険料控除は年末調整でも処理できるため、すでに就職している人は年末調整の書類に社会保険料の支払額を記入し、領収書を添付しましょう。年末調整が過ぎてしまった場合は、確定申告で手続き可能です。

社会保険料控除は支払った人が受けられます。仮に配偶者のための保険料だったとしても、支払者が申告して構いません。社会保険料控除はもともとかかる税金が安くなる制度なので、所得税率が高い人が申告したほうがお得です。たとえば夫の所得税率が10%、妻の所得税率が5%、社会保険料が10万円とすると、夫が申告した場合の節税額は1万円、妻が申告した場合の節税額は5,000円になります。このようなケースは夫が支払って社会保険料控除を受けると良いでしょう。

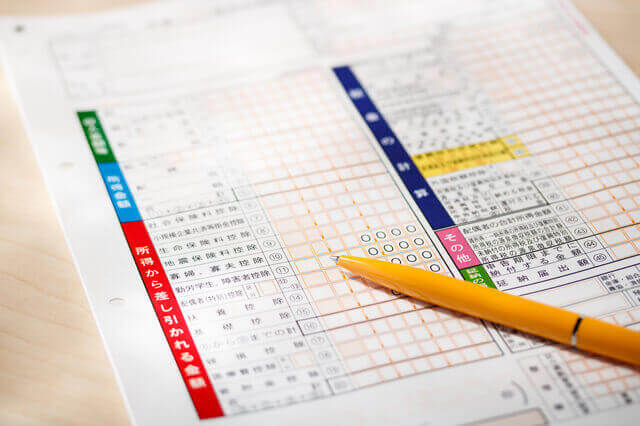

確定申告の方法は?

確定申告は毎年2月中旬~3月中旬に、住所地を管轄する税務署で行います。確定申告会場は混み合うため、オンライン申告や郵送申告をすると良いでしょう。払いすぎたお金を取り戻すための還付申告なら1月から申告できます。確定申告がはじめての人は早い時期に行くのがおすすめです。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。