暗号通貨

個人事業主の節税対策!経費にできるものを見極めよう!

会社員と個人事業主の大きな違いに、「経営について考える必要がある」という点があげられます。個人事業主は、売上をたくさんあげて収入を増やすだけでなく、節税や翌年以降の資金計画等についても考えなければなりません。個人事業主にとって、経費計上できるものとできないものを見極めることは、所得税だけでなく、健康保険料や住民税の額にもかかわってくることです。経費にできるものを見落とさないようにしましょう。

もくじ

・まずは所得税の計算方法を知ろう

・個人事業主の節税対策

・日常の支出を経費化しよう

・経費化できる支出を見極めよう

まずは所得税の計算方法を知ろう

所得税とは、年間の所得に対してかかる税金のことです。個人事業主の場合の所得税は、次の2ステップの計算によって求められます。

1.課税所得額を求める計算

売上高(その年に売上が確定した金額)−事業にかかった年間経費−基礎控除38万円−青色申告控除65万円(青色申告を選択している場合のみ)−その他の所得控除(社会保険料のほか、iDeCo、扶養控除、寄付金控除、生命保険料控除など)=課税所得額

2.所得税額を求める計算

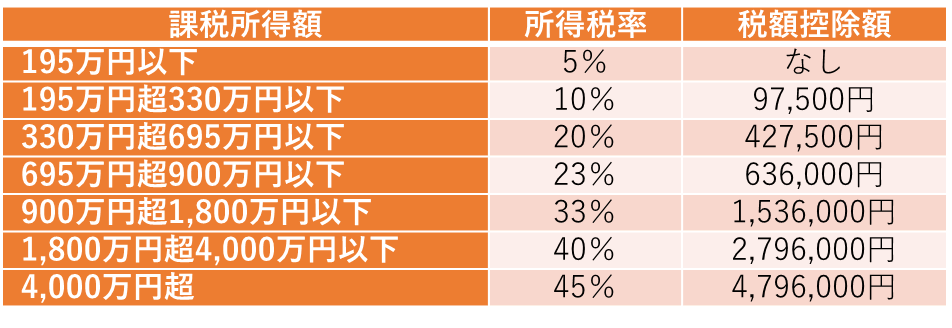

課税所得額×所得税率−税額控除額=所得税額

所得税率と所得の税額控除額は上記の表の通りです(※表は2018年度の税率)。なお、配当控除や住宅借入金等特別控除といったいくつかの控除は「所得控除」ではなく「税額控除」であるため、算出された所得税額から直接控除することができます。

個人事業主の節税対策

個人事業主ならではの節税方法に、「小規模企業共済に加入する」という方法があります。これは、個人事業主のような小規模企業の事業主が、廃業や退職したときのための資金を積み立てられる制度です。会社員は加入することができない制度で、掛け金の全額が所得控除の対象になります。

また、個人事業主の場合は、厚生年金ではなく国民年金に加入することになります。そこで、国民年金の上乗せ制度である「国民年金基金」や「付加年金」をプラスすることで社会保険料を増やし、その分課税所得額を減らすというのもひとつの方法。個人事業主は、会社員に比べて将来受け取れる年金額が少ないため、将来に備えながら節税できるというのは大きなメリットです。ただし、国民年金基金と付加年金はどちらかひとつしか利用することができません。

また、個人事業主には、会社員に比べてiDeCoの加入上限額が大きいという特徴もあります。最大で68,000円(国民年金基金もしくは付加年金と併用する場合、合計で68,000円)まで掛けることができるため、節税しながら将来に備えたい人は利用してみてはいかがでしょうか。

なお、通常の会社員と同様に、ふるさと納税をして節税したり、生命保険料や個人年金保険料、地震保険料等を申告して保険料控除を受けたりすることもできます。

日常の支出を経費化しよう

個人事業主の所得税を計算するときの大きなポイントが「経費」です。最初に課税所得額を求める段階で、売上から経費を差し引くことができますから、経費がたくさん計上されていればいるほど所得税額は少なくなります。さらに、経費を増やして所得額を減らすことは、翌年の健康保険料や住民税を減らすことにも役立ちます。そのため、経費は漏れなく計上する必要があるのです。

明らかに事業のために使った営業交通費や、接待のための費用、文房具代、商品の送料、仕入れ代、外注工賃などはすべて経費にできます。さらに、個人事業主の場合は、これ以外の「日常の支出」についても事業用として計上できる可能性があるのです。

たとえば、携帯電話について考えてみましょう。プライベートの電話と仕事の電話を分けていない人は、プライベートの電話で仕事の連絡をしたり受けたりすることになります。また、スマートフォンから仕事に関するウェブサイトを閲覧したり、メールを受け取ったりすることもあるでしょう。この場合、携帯電話の本体代金や通信費のうち、事業で使っている部分に関しては経費として計上することが可能です。半分を事業、半分をプライベートで使っているのであれば、取得や維持にかかる費用のうちの半分を事業用として計上します。

同様に、家賃、水道代、電気代、ガス代、ガソリン代なども、すべて事業に使っている割合分については経費にすることができます。自動車についても事業でも使っているのであれば、購入代金の一部を経費にすることができるでしょう。さらに事業の内容によっては、飲食費や旅費を取材費として経費計上することも不可能ではありません。

経費化できる支出を見極めよう

経費を増やして節税するのは大切なことですが、個人的な支出まで経費計上してしまうと脱税になってしまいます。後から追徴課税される恐れもあるため気を付けましょう。大切なのは、「本当に事業として使っているか」ということ。「このような理由で事業に必要だった」と明確に説明できるかどうかがひとつの判断基準になります。経費化できる支出を見極めて、無駄のない経営を行いましょう。

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。