株式投資の始め方|投資を始めるのにはいくら必要?初心者の方向けに証券会社の口座開設から手順をやさしく解説

投資信託の主なリスクとは?価格変動やリスク軽減のためにできることを初心者にもわかりやすく解説

2024年から新NISAがスタートしたこともあり、投資信託に興味を持ち始めた方は多いのではないでしょうか。

投資信託は分散投資や長期投資に向いた商品が多く、初心者でも始めやすいのが特徴です。一方で、元本保証はなく一定のリスクがともなうため、始めるのが不安な方もいるでしょう。

ここでは投資信託の仕組みやリスク軽減の方法を解説します。投資初心者でもできる資産運用を学び、長期的な計画で運用をスタートしましょう。

そもそも投資信託とは

投資信託とは、投資家から運用資金を集め、運用会社が投資を行う金融商品です。投資対象は株式や債券、不動産などで国内だけではなく海外の資産にも投資できます。

「資産運用を始めたいけど、何に投資したら良いのかわからない」「いろいろな資産に投資したいけど自分で管理するのは大変」という方は、投資信託を利用するという選択肢もあります。

投資信託による運用によって生じた利益は、投資額に応じて投資家に分配されます。

なお投資信託には元本保証がなく、運用結果によっては損失が生じる可能性も十分に理解しておきましょう。

投資信託の仕組み

投資信託は販売会社、運用会社(委託会社)、信託銀行(受託会社)それぞれが役割を担って運用されます。

販売会社

販売会社は投資信託の販売や証券口座を管理する窓口の役割を担っています。

投資の相談に乗ったり、取引ツールを提供したりする販売会社も多くあります。普段から利用している銀行やネット証券など、使いやすい販売会社を選んで口座を開設すると良いでしょう。

運用会社(委託会社)

投資信託の商品を作り資産運用の具体的な指図をしたりする役割を担っています。販売会社の商品ページの「運用(委託)会社」などの欄を確認してみましょう。

運用会社は、運用方針の策定や投資対象の選定、市場分析を行い、運用成果を定期的に公表します。運用成果は誰でも確認できるため、投資判断に活用してみると良いでしょう。

信託銀行(受託銀行)

販売会社が投資家から集めた資金は信託銀行に集められます。また運用会社から委託を受けて資産運用を代行する役割も担っています。

信託銀行は投資家の資金を自社の資産と分けて管理する「分別管理」が法的に義務づけられているため、仮に信託銀行が破綻しても投資家の資金は影響を受けません。

投資信託の3つの特徴

投資信託には主に以下のような特徴があります。

- 少額から運用を始められる

- プロに任せて資産運用できる

- 初心者でも運用を始めやすい

投資信託で運用可能な最低金額は金融機関によって異なりますが、楽天証券などのネット証券では最低100円から1円単位で購入できる会社が多くなっています。少額から運用が可能なため、家計に支障がない範囲で始められます。

投資信託は商品ごとの方針に従ってプロ(ファンドマネージャー)が運用します。リスクをとってリターンを増やしたい人やあまりリスクを好まない人など、性格や目的にあわせた運用も可能です。

投資信託は投資に詳しくない初心者でも、資産運用を始めやすい金融商品といえるでしょう。

投資信託のリスクとは

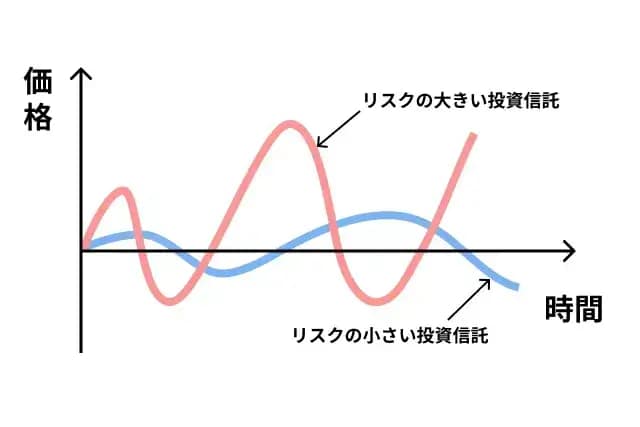

リスクとは、投資信託の基準価額の変動によって生じる収益の振れ幅です。投資信託の基準価額の変動幅が大きいとリスクが大きく、変動幅が小さいとリスクが小さいとされます。基準価額が変動する要因は、その投資対象の変動以外にも、為替の変動もあります。また、会社の問題によって起きる信用リスクなどもあります。

投資信託は元本保証がないため、投資元本を割り込んで損をする可能性がある点を覚えておきましょう。

投資信託のリスクにはどのようなものがある?

投資信託のリスクについて、具体的に解説します。リスクを理解して、運用中のあらゆる変動に動揺せず継続した運用を心がけましょう。

投資信託の主なリスクは以下のとおりです。投資信託によって、リスクの種類が異なりますので、確認するようにしましょう。

- 価格変動リスク

- 為替変動リスク

- 信用リスク

価格変動リスク

投資信託の投資対象としている株式や債券などの価格が変動するリスクです。

投資信託は購入時の基準価額よりも売却時の基準価額が上昇することで利益が生まれます。反対に売却時の基準価額が購入時よりも下がると損失が出ます。

一般的に株式よりも債券の方がリスクは低く、新興国の資産よりも先進国の資産の方が安定しているといえるでしょう。投資家としては、リスクの大きさによって投資対象を変更するのも重要です。

後述する「投資対象によって異なるリスクとリターンのイメージ」も参考にしてみてください。

為替変動リスク

為替変動リスクとは、日本円と外貨の為替レートの変動によって投資信託の価値が変わるリスクです。

投資信託では外国の株式や債券などの資産に投資する商品も少なくありません。外国の資産に投資する場合、一般的に投資信託の評価額は、該当の外国通貨と日本円の為替レートが円高に変動すると下がり、円安に変動すると上がります。

信用リスク

信用リスクとは投資先の企業や国が経済的な問題に直面し、投資信託の基準価額が下がるリスクです。具体的には、会社の経営や国の財政が悪化して倒産したり債務不履行に陥ったりすると、利息の支払い等が滞り、投資元本を回収できない可能性があります。

投資信託には新興国の株式や債券に特化した商品がありますが、一般的に先進国の資産に比べて信用リスクが高いとされます。今後の成長とリスクを検討したうえで投資先を選択しましょう。

|

|

|

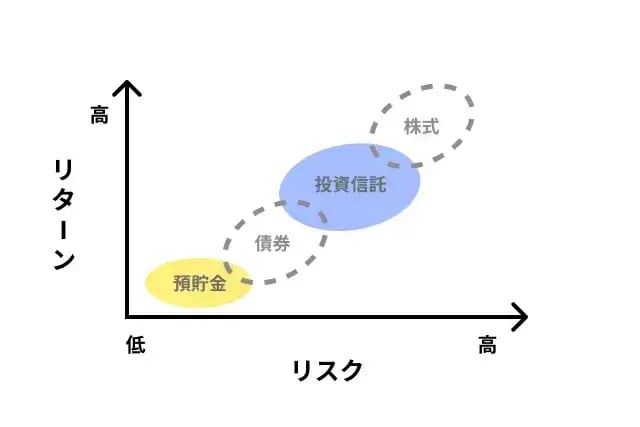

投資対象によって異なるリスクとリターンのイメージ

リスクとリターンは投資対象となる資産の種類によって異なります。一般的なリスク・リターンのイメージを把握しておきましょう。

投資信託におけるリスクとは収益の振れ幅です。以下の画像のように、振れ幅が大きいほどリスクが高く、振れ幅が小さいほどリスクが小さいといえます。

また大きなリターンを求めるほどリスクが大きくなり、リスクを抑えると期待できるリターンは小さくなるのが一般的です。

株式はリスクが大きく、債券のリスクは小さいとされています。また投資先の地域によってもリスクは異なり、基本的には先進国の資産はリスクが小さく、新興国の資産はリスクが大きいと考えられます。

実際に投資信託を購入するときは、資産の種類や投資先の地域に注目してリスクを分散すると良いでしょう。

リスクを軽減するためにできること

投資信託のリスクを軽減するために、長期・分散・積立投資が推奨されています。

長く安定した資産運用を続けるために大切なポイントです。しっかりと確認しておきましょう。

長期投資

投資信託の運用は長期に及ぶほどリスクが軽減され、成果が安定するとされています。長期投資によって運用成果が安定するひとつの理由として複利運用が挙げられます。

複利運用とは、運用によって得た利息等の利益を投資元本に組み込んで再投資する方法です。投資元本が増えるため得られる利益も増えていきます。

例)投資元本100万円、年利8%、利益を再投資する複利運用

| 年数 | 元利合計 | 年間利益 | 累計利益 |

| 1年目 | 108万円 | 8万円 | 8万円 |

| 2年目 | 116万6,400円 | 8万6,400円 | 16万6,400円 |

| 3年目 | 125万9,712円 | 9万3,312円 | 25万9,712円 |

| 4年目 | 136万489円 | 10万777円 | 36万489円 |

| 5年目 | 146万9,328円 | 10万8,839円 | 46万9,328円 |

| 10年目 | 215万8,925円 | 15万9,920円 | 115万8,925円 |

| 20年目 | 466万957円 | 34万5,256円 | 366万957円 |

筆者作成

投資元本が増え、年間の利益も増えていくのがわかります。

一方、利益を再投資せずに金銭として受け取る運用が単利運用です。違いをみてみましょう。

例)投資元本100万円、年利8%、利益を再投資しない単利運用

| 年数 | 投資元本 | 年間利益 | 累計利益 |

| 1年目 | 100万円 | 8万円 | 8万円 |

| 2年目 | 100万円 | 8万円 | 16万円 |

| 3年目 | 100万円 | 8万円 | 24万円 |

| 4年目 | 100万円 | 8万円 | 32万円 |

| 5年目 | 100万円 | 8万円 | 40万円 |

| 10年目 | 100万円 | 8万円 | 80万円 |

| 20年目 | 100万円 | 8万円 | 160万円 |

筆者作成

投資元本が変わらないため、毎年の利益は一定です。複利と単利を比較すると遥かに複利の運用効率の方が良いとわかるでしょう。

ただし5年目までの運用益は大きく変わりません。つまり複利の効果を享受するためには時間が必要ということです。運用中に基準価額が上昇・下落を繰り返すため、資産評価額も上下しますが、一時的な値動きに一喜一憂せず長期的な計画で運用しましょう。

分散投資

投資信託の資産運用によるリスク軽減の方法として分散投資の重要性も挙げられます。

分散投資にはいくつかの種類がありますが、主な方法として資産分散・地域の分散・時間の分散を覚えておきましょう。

資産分散

株式や債券、不動産といった複数の資産クラスに分けたり、株式の中でも複数の銘柄に分けたりして投資します。1つの資産による価格変動の影響を軽減するのに効果的です。

投資信託は株式・債券・不動産などの資産に投資でき、資産分散を前提とした商品のためリスクを軽減できるメリットがあります。商品ごとに特徴があるため、投資対象の確認は大切です。

例)投資信託の商品と投資対象

| 商品名 | 主な投資先 |

| 楽天・オールカントリー株式インデックス・ファンド | 新興国や先進国を含む世界の株式 |

| eMAXIS Slim バランス(8資産均等型) | 国内株式・先進国株式・新興国株式・国内債券・先進国債券・新興国債券・国内リートおよび先進国リートに均等投資 |

| eMAXIS 先進国債券インデックス | 日本以外の世界各国の公社債 |

また投資信託の種類によっては経済状況や相場状況を考慮して投資先の組み換えを行ってくれます。専門的な知識がなくても資産運用に必要な行動が取れる点も、投資信託の特徴です。

地域の分散

地域の分散は、投資先の地域を1つに絞らず分けて投資する方法です。例えば、先にご紹介した楽天・オールカントリー株式インデックス・ファンドのような投資信託が挙げられます。

楽天・オールカントリー株式インデックス・ファンドはアメリカなどの先進国だけではなく、新興国といわれる地域を含めた世界の株式指数に連動した投資成果を目指せる商品です。

投資地域の分散によって、特定の国や地域が紛争や不況などで経済状態が悪化しても、ほかの地域でカバーできます。

時間の分散

時間の分散とは投資信託を購入するタイミングを複数に分けることです。購入価格を平均化し、価格変動のリスクを和らげる効果があります。

価格変動の予測は非常に難しく、投資のタイミングを1度に集中させると、高値掴みといわれる不利な状態になりかねません。

特に投資経験が浅い初心者のうちは時間の分散を意識して、定期的に少額の積立を行う投資を心がけましょう。

積立投資

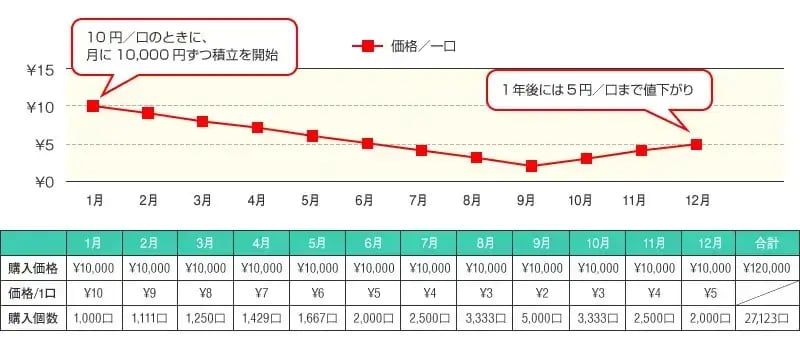

積立投資は、時間の分散効果を活用しリスクを軽減する方法です。特に定期的に定額を積み立てる方法はドル・コスト平均法といわれ、価格変動の予測ができなくても運用成果が安定するとされています。

ドル・コスト平均法では、投資信託の価格(基準価額)の上下にかかわらず定額で買えるだけ買うという点がポイントです。そのため投資信託の価格が高いときは購入口数が少なく、価格が低いときは購入口数が多くなります。

上の図は投資信託1口の価格が10円のときに毎月1万円の積立投資を始めて、12カ月継続したケースです。12カ月目は1口の価格が5円まで下がっており、一般的に良い相場とはいえないでしょう。

投資信託の評価額は、購入個数×1口の価格で求められます。上記のケースだと、最終的な資産評価額は以下のとおりです。

5円/口×2万7,123口=13万5,615円

実際に積み立てた金額は12万円ですから、差額の1万5,615円の利益となります。

一見すると投資を始めた当初よりも1口当たりの価格が下がっているため、損をしてしまうように思えるかもしれません。しかしドル・コスト平均法では価格が下落するほど多くの口数を購入できるため、全体的な購入価格が平準化され、値下がりによる損失をカバーできることがあります。

以上のように、投資信託にリスクはつきものですが、仕組みやリスクを軽減する方法を知れば、投資初心者にとっても始めやすい金融商品といえるでしょう。

2024年からスタートした新しいNISAでは、投資信託によって得た利益が非課税となります。年間で最大360万円の投資が可能です。

楽天証券のホームページでは、投資信託への投資が初めての方向けに「かんたんモード」での操作や、資産形成について学べるセミナーやコンテンツが提供されていて、自分にあった投資スタイルを知ることができます。投資信託についてもっと知りたい方は、楽天証券のホームページを確認してみてはいかがでしょうか。

※この記事は2024年2月時点の情報をもとに作成しております。

このテーマに関する気になるポイント!

-

投資信託にはどんなリスクがある?

投資信託には、価格変動リスク・為替変動リスク・信用リスクなどがあります。市場の変動、為替レートの変動、投資先の信用状況などによって投資信託の基準価額は影響を受けることを覚えておきましょう。

-

投資信託のリスクを軽減するにはどうすればいい?

投資信託のリスクを軽減するためには、長期・分散・積立投資を心がけましょう。

-

投資信託の信用リスクって何?

信用リスクとは、投資先の企業や国が経済的な問題に直面し、投資信託の基準価額が下がるリスクです。企業の倒産や国の経済危機などがあります。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。なお、本コンテンツは、弊社が信頼する著者が作成したものですが、情報の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問等には一切お答えいたしかねます。また、本コンテンツの記載内容は、予告なしに変更することがあります。あらかじめご了承ください。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

何に投資するかによってリスクが変わるのね。リスクを減らすために私にできることはあるのかしら?