株式投資の始め方|投資を始めるのにはいくら必要?初心者の方向けに証券会社の口座開設から手順をやさしく解説

インデックスファンドの長所と短所|実はシンプルで分かりやすい立ち位置とは

投資信託は投資対象や投資方針に応じて、いくつかの種類に分類できます。ここではインデックスファンドと呼ばれるタイプを紹介し、その特徴と長所・短所、どういう投資家に向いているかについてわかりやすく説明します。

- インデックスファンドとは?

- アクティブファンドとの違い

- インデックスファンドの種類と特徴

- リスク・リターン特性

- インデックスファンドのメリット・デメリット

- インデックスファンドはどんな投資で使うべき?

- ネット証券ごとのインデックス投資を比較

インデックスファンドとは?

インデックスファンドとは、投資信託の商品の中の1つです。例えば日本国内でいうと「東証株価指数(TOPIX)」や「日経平均株価」といった、市場の値動きに連動するように複数の銘柄を組み入れ、運用する商品のこと表します。これら2点の値動きはよくニュースなどでも耳にしますが、この指数が上がるとインデックスファンドの価額も上がり、下がると価額も下がるという仕組みになっています。

インデックスファンドの指数には海外株式や国債、不動産(REIT)などと連動したものもあります。好みで選ぶことが可能ですが、投資初心者の方には、国内株式市場の指数に連動するタイプがこまめにチェックしやすくわかりやすいかと思います。

TOPIXや日経平均といった指数に連動するタイプのインデックスファンドを選べば、日ごろ目にするニュースから自分の資産の状況を把握することができます。また、実際の運用はプロのファンドマネージャーに任せることができるので、投資する側の労力はほとんどかかりません。

ちなみに、インデックス(Index)とは英語で指数のこと、ファンドとは金融商品(この場合は投資信託)のことを表しています。

・東証株価指数(TOPIX)とは

東証株価指数(TOPIX)は、東京証券取引所の第一部に上場している株式銘柄を対象として算出している株価指数です。つまり、TOPIXに連動するインデックスファンドを購入することは、「東証一部に上場する全銘柄に資金を分散して投資」することに近いといえます。

アクティブファンドとの違い

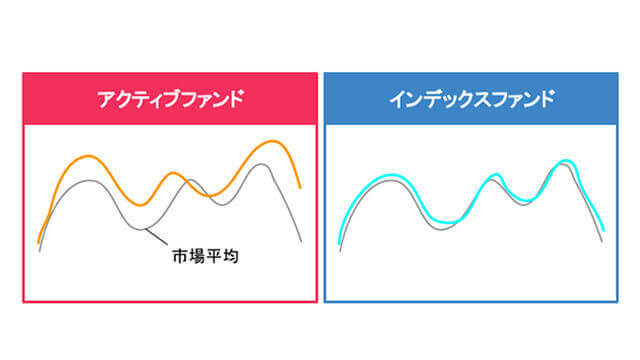

よくインデックスファンドと比較に出されるのが、アクティブファンドです。インデックスファンドとアクティブファンドは何が違うのでしょうか。

インデックスファンドが「市場の値動きと連動する」運用を目指すのに対し、アクティブファンドとは、独自の銘柄選択や資産配分により「株価指数などの動きを上回る投資成果を目標とする」運用のことをいいます。

こう聞くと、市場平均の上を目指すアクティブファンドの方が魅力的に感じるかもしれません。しかしアクティブファンドにはデメリットもあります。アクティブファンドの運用は、一般的にインデックスファンドと比べると運用管理費用や信託報酬などの手数料が高めです。その理由は、運用を担当するファンドマネージャーに加えて銘柄を分析する企業調査を行うアナリストなど、多数の人間が運用に関わっていることによる人件費といわれています。

また、実際の運用実績でみても、結果的にインデックスファンドと比べて成績の劣るアクティブファンドは珍しくありません。アクティブファンドの成績は、ファンドの投資方針やファンドマネージャーの手腕によっても大きく左右されるともいわれています。これらはアクティブファンドの懸念点といえるでしょう。

インデックスファンドの種類と特徴

それでは、実際にインデックスファンドにはどんな種類があるかをみていきましょう。

ここでご紹介するのはいずれも楽天証券で取り扱いのある、買付手数料が無料の商品です。

また、いずれも100円から買付ができる「100円投資サービス」「投資信託積立サービス」の対象にもなっており、初心者が投資信託をはじめるのにもおすすめです。

・<購入・換金手数料なし>ニッセイTOPIXインデックスファンド

TOPIX(東証株価指数)の動きに連動する投資成果を目指す、ニッセイアセットマネジメントが運用するファンドです。換金時手数料、信託財産留保額(途中解約時のペナルティ的費用)もありません。

・ニッセイ日経225インデックスファンド

こちらも同じくニッセイアセットマネジメントが運用する、日経平均株価の値動きに連動する運用を目指すファンドです。日経平均株価は生活の中でも目にしやすい指数なので、運用状況にこまめに気を配ることができます。

・eMAXIS Slim バランス(8資産均等型)

この投資信託は、国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内REIT、先進国REITの8資産に均等に分散投資を行う商品です。投資先を複数の資産に分散することにより、リスクも分散され、基準価格の極端な値下がりを防ぐ効果が期待できます。「投信ブロガーが選ぶ!Fund of the Year 2018」では5位入賞、管理費用も0.154%と低コストなのが魅力です。

・楽天・全米株式インデックス・ファンド

米国株式市場の動きに連動した動きを目指す、楽天投信投資顧問の運用する投資信託です。信託報酬を含む管理費用が0.162%という低コスト商品です。「投信ブロガーが選ぶ!Fund of the Year」では3年連続入賞、2019年は6位に選ばれました。2020年10月現在の楽天証券でのファンドスコア(3年)は最高ランクの5、買付ランキング4位の注目商品です。

・<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

外国株式に投資するファンド。投資先は日本を除く世界主要先進国の株式となっています。連動を目指す数値はMSCIコクサイ・インデックスです。あまり名前を聞かない指数かもしれませんが、モルガンスタンレー・キャピタル・インターナショナル社が提供する世界の株式を対象とした指数、MSCI All Country World Indexから新興国と日本を除外したものです。1986年に算出が開始されてから30年以上の実績のある指数となっており、多くの投資家の指標に使われています。なんといっても管理費用0.1023%という低コストは魅力的。「投信ブロガーが選ぶ!Fund of the Year」でも、5年連続入賞をしています。

リスク・リターン特性

投資信託をしていると、「リスク」「リターン」という言葉をよく聞きます。ここで言葉の意味を改めて確認しておきましょう。投資信託では、値動きの幅のことを「リスク」と呼んでいます。値動きの幅(リスク)の大きい投資信託ほど、期待できる収益「リターン」が高くなる傾向があります。

一般的に、債券は低リスク低リターン、株式は高リスク高リターンといわれています。そして日本国内のものよりも外国の債券や株式の方がリスク、リターンが高いです。

初心者は分散投資のできるインデックスファンドに投資することにより、リスクを抑えることが可能です。また、「投資信託積立サービス」のように毎月一定の金額を積み立てて投資信託を購入することにより、価格が低い時に多く買い、価格が高い時は買う量を減らすといったことを自然にできます。これをドルコスト平均法といいます。毎月一定額を購入することで、平均購入単価を引き下げることができます。

インデックスファンドのメリット・デメリット

インデックスファンドについての理解も深まったところで、より具体的なメリットやデメリットをみていきましょう。

【メリット】

・低コストで運用可能

インデックスファンドは他の投資商品に比べると運用コストが安いといわれています。ノーロード(販売手数料無料)の商品も多く、気軽に売買ができることがメリットです。信託報酬も全体的に低いため、長期保有したとしても保有コストを抑えることができます。

・値動きを見守りやすい

例えば国内株式のTOPIXや日経平均株価の値動きに連動する商品に投資をした場合、日々のニュースで目にすることが可能な数値のため、値動きを見守りやすいでしょう。状況を把握して買い増しがしやすいこともメリットの1つです。

・分散投資がしやすい

インデックスファンドの中には、1つのファンドで分散投資を行っているものもあります。また、ノーロードの商品を選べば、違う資産を扱う複数の投資信託を選んで買ったとしても販売手数料はかかりません。異なる値動きの商品に投資することでリスクを下げることができます。

【デメリット】

・元本割れの危険性

インデックスファンドは他の投資に比べて比較的安全といわれる商品ですが、必ずしも安全というわけではありません。

たとえば、2020年のコロナ・ショックで株価がどう動いたか振り返りましょう。2020年10月13日現在、今年の日経平均株価の最安値は3月19日の1万6,552円でした。2019年最後の取引日であった12月30日の日経平均株価は2万3,656円。仮に2019年の年末に日経平均に23万円分の日経平均株価に連動するインデックスファンドを買った場合、日経平均株価が1万6,000円になると23万円が16万円にまで下がってしまいます。7万円の損失です。

2020年10月12日現在の日経平均株価は2万3,558円とコロナ禍以前のものに戻っています。損失が出たとしても一定期間待てば価額が戻ることもあるかもしれませんが、はたして戻るまでにどのくらいの時間がかかるのか、本当に戻るのか、先のことはわかりません。しかし経済の下降によって自分の資産が値動きする様は、見ていてストレスになってしまうケースもあるのではないでしょうか。また、2008年のリーマン・ショック直後には日経平均株価は8,000円を割りました。投資信託をはじめる際には、こうしたリスクに対する注意が必要です。

・投資商品が少ない

世界では、1万種類以上のインデックスファンドが存在していると言われています。しかし、日本国内で販売があるのは認知度の高い指数に連動したインデックスファンドに留まっているのが現状です。例えば、楽天証券で「ファンドタイプ:インデックス型」を検索した際、表示される商品数は367件です、一方、アクティブファンドの商品を検索すると682件とほぼ倍の商品数がヒットします(2020年10月13日現在)。選択できる商品数は多ければ良いというものではありませんが、日本の投資信託においてインデックスファンドの取り扱いがまだまだ少ないことは否めないでしょう。

・大きなリターンを期待できない

インデックスファンドはリスクの少ない分、華々しいリターンは期待できません。例えば「株価が1年で10倍に!」などといったテンバガーのような事象はまず狙えないでしょう。基本的には市場平均の水準での値動きを目指す運用であり、期待できる年間リターンで数%~良くて15%ほど。コツコツと地味な投資であることを理解しておかなければなりません。

・運用に投資家の意見が反映できない

インデックスファンドの運用は、全てプロのファンドマネージャー達が決めています。初心者にも安心の投資信託といえますが、アクティブファンドや株のように特定の銘柄のみを動かすことやピンポイントで売買をすることはできません。投資に慣れてきた人にとっては、物足りなく感じてしまう場合もあるかもしれません。

インデックスファンドはどんな投資で使うべき?

インデックスファンドは低コストで運用ができ、分散投資によって比較的運用リスクも減らせるため長期の運用に向いています。ただし、資金があったからといって一度にまとめて購入するのはおすすめできません。「ドルコスト平均法」を用い、毎月一定の金額を積み立てての購入を心がけましょう。こうした積み立てでの購入には、楽天証券の「投資信託積立サービス」が便利です。

ネット証券ごとのインデックス投資を比較

ネット証券の特徴は、インターネットで売買を行うため人件費がかからず手数料が安く済むことです。今では多くのネット証券が買付手数料を0円に設定しています。ノーロード(手数料無料)の商品を扱ったり、最低積立金額を100円からとしたりしのぎを削っている状態です。そこで、どのネット証券にどんな特徴があるのかをみていきましょう。

・楽天証券

楽天証券が取り扱う投資信託の数は2020年10月12日現在で2,686本とネット証券の中でもトップクラスです。特に米国株や中国、海外ETFなどの取り扱い数に定評があり、幅広い分散投資を行うことに向いています。すべての投資信託、投信積立の買付手数料は無料です。取引や毎月の保有額で楽天ポイントが溜まる、楽天ポイントで投資ができることも魅力の1つです。さらに定期的に楽天ポイントの溜まるキャンペーンも実施しており、楽天ユーザーでこれから投資をはじめる方には嬉しいことの多い証券会社といえます。

・SBI証券

SBI証券が取り扱っている投資信託の数は2,660本(2020年4月1日現在)、買付手数料は全て無料です。さらに取引に応じてTポイントが溜まったり、溜まったTポイントを投資に使えたりします。また、投資信託の月間平均保有額に応じてTポイントが貯まる「投信マイレージサービス」も魅力です。

・松井証券

松井証券で取り扱う投資信託の数は1,183本(2019年12月現在)と先に挙げた二社に比べると数は少ないですが、独自のサービスを持つ証券会社です。貯めた松井証券ポイントを投資信託の積み立てや商品、Amazonギフト券と交換できます。また、一番の特徴といえるのは投資信託の「毎月現金還元サービス」。信託報酬の一部を投資家に還元するものです。ただし還元率は銘柄により異なり、対象となるのは信託報酬が0.3%以上の銘柄なので注意が必要です。

投資初心者でインデックスファンドの購入を検討している場合、おすすめしたいのは楽天証券です。積立の引き落としを楽天カードのクレジット決済にすると楽天ポイントが溜まるほか、SPU(スーパーポイントアッププログラム)でポイント投資を行うと楽天市場での獲得ポイントが最大+1倍になる(2022年4月時点)など、楽天ユーザーには嬉しい特典が満載です。ぜひ一度検討してみてはいかがでしょうか。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。なお、本コンテンツは、弊社が信頼する著者が作成したものですが、情報の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問等には一切お答えいたしかねます。また、本コンテンツの記載内容は、予告なしに変更することがあります。あらかじめご了承ください。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。