株式投資の始め方|投資を始めるのにはいくら必要?初心者の方向けに証券会社の口座開設から手順をやさしく解説

投資信託の利回りってどのくらい?簡単な計算方法や人気のファンドランキングも

投資信託を考えるうえで、利回りは非常に重要な指標です。意外と勘違いの多い利回りについて、注意点や計算方法をわかりやすく解説し、楽天証券のファンドランキングから人気のファンドをご紹介します。

- 投資信託の利回りとは?

- 投資信託の利回りの計算方法

- 投資信託の利回りはどのくらい?

- 投資信託の利回りと定期預金の利回りを比較

- 利回りだけ見るのは危険!投資信託購入の際に注意すべきこと

- 投資信託は楽天証券で!人気のファンドランキング

投資信託の利回りとは?

●「利回り」とは投資金額に対する収益の割合のこと

そもそも利回りとは、投資金額に対する収益の割合のことです。投資信託に限らず、資産運用において、利回りはどれくらいのリターンを得られるかの重要な指標となり、投資家や証券会社も重視しています。

●「利回り」と混同しやすい言葉

利回りと混同しやすい言葉として、利率があります。利率とは、債券や保険、預金などに対して毎年受け取れる利息の割合のことです。預金に限っていえば、金利という言葉の方が馴染みがあるかもしれませんが、意味合いは同じです。

利率は、一般的に元本に対して受け取れる利息がほぼ確定している場合に使われる言葉なので、投資信託のように損益が不確実な金融商品のリターンを考えるときには、あまり使われません。

2020年4月に、大手銀行が各社定期預金金利を0.002%に引き下げるという報道があり、実際に金利が引き下げられました。そんな低金利時代だからこそ、投資に興味を持つ人が増えています。

金利0.002%では、100万円を1年間預けても受け取れる利息は20円です。一方投資信託では、上の表で最も利回りの低いダイワ・ライフ・バランス30の2.80%でも、100万円を1年間預ければ2万8,000円の利益を受け取れます。eMaxis Slim米国株式(S&P500)の10.43%なら、10万4,300円です。

投資信託は元本が保証されているわけではないため、安易に比較することはできませんが、単純に利回りを比較すれば、投資信託の方がお得であるのは明らかです。

投資信託の利回りの計算方法

●「分配金利回り」と「トータルリターン」

投資信託の損益には、値上がり益、値下がり損のほかに、分配金があります。投資信託の分配金とは、運用で得た利益を、決算ごとに投資家に分配するお金です。運用成績によって分配される金額が変わるので、分配金による利益も投資家にとっては大きな関心事です。

投資信託には分配金利回りという言葉があり、元本に対していくらの分配金を得られたかを示す割合のことを指します。例えば、100万円の元本に対して、1万円の分配金を得た場合、

1万円÷100万円=1%

なので、分配金利回りは1%ということになります。分配金は多いに越したことはないのですが、多ければよいというわけではありません。値上がり益が出ていないにもかかわらず、元本を取り崩して分配金にあてる仕組みの投資信託もありますので、注意しなければいけません。

そこで大事になるのが、値上がり益、値下がり損も加味したトータルリターンです。分配金だけではなく値動きにより損益も考慮して計算してみましょう。

仮に100万円の元本に対して、3万円の値上がり益と1万円の分配金があったとします。そのときの計算は、

(値上がり益3万円+分配金1万円)÷100万円=4%

で、トータルリターンは4%です。投資信託のパフォーマンスを調べる際は、分配金利回りではなく、値動きによる損益も加味したトータルリターンを参考にしましょう。

2014年12月から始まった通知制度により年に1回以上投資家に通知されるトータルリターンには、値動きによる損益、分配金、一部売却益を合算した「金額」が掲載されています。内訳を把握するとよいでしょう。

●簡単に計算できる!「72の法則」も活用しよう

利回りの計算は、長期の運用となると複利計算なので、少々複雑です。今では簡易的な複利計算ツールがありますが、ここでは短時間で簡単に利回りを計算できる「72の法則」をご紹介します。

72の法則とは、投資元本が何年で2倍になるかを知るために使う簡易的な計算方法です。以下の計算式で求めます。

72÷金利(%)≒2倍になる年数

例えば年利3%の利回りで運用した場合、今の資産が2倍になるのは、

72÷3=24

なので、およそ24年後に2倍にすることができるとわかります。また仮に10年後に資産を2倍にしたいと考えたとき、必要な利回りは

72÷10≒7.2

で、7.2%です。7.2%の利回りで運用すれば10年後に資産が2倍になることがわかります。

72の法則は複利を考慮しているので、非常に実践的です。この法則を使って自身の投資計画を立ててみましょう。

※NISA口座数 楽天証券第1位:日本証券業協会「NISA口座の開設・利用状況」および各社公表資料等より算出(2024年3月末時点)

PR楽天証券からのご案内です。

投資信託の利回りはどのくらい?

●利回りはどこで確認すればよい?

投資信託の利回りは、証券会社の公式サイトで確認できます。楽天証券なら、初めての人でもわかりやすく簡単に商品を調べられる「かんたんモード」がありますので、安心です。

●投資信託の平均利回りはどのくらい?

投資信託には様々な商品(アセットクラス)があります。例えば先進国の債券は、利回りは大きくありませんが、リスクも少ない商品として好まれています。逆に新興国の株式は、リスクをとっても大きなリターンを狙いたい投資家に人気です。

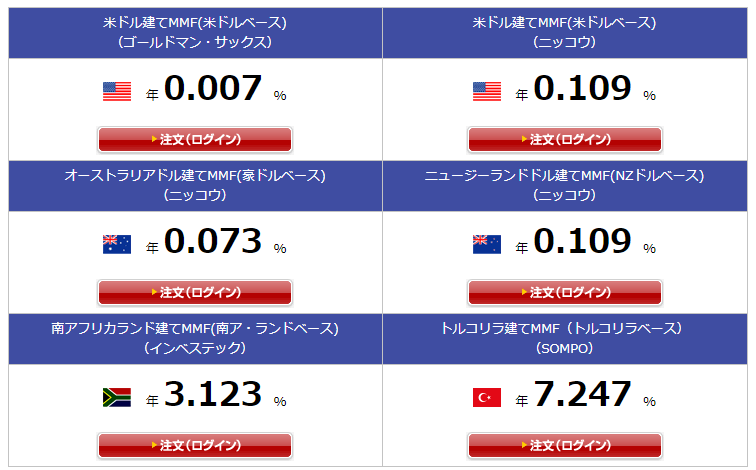

また、外貨建ての格付けの高い短期債券などを中心に構成されるMMFという商品でも、ドル建てとトルコリラ建てで大きな差が生まれます。下の表は、2020年9月14日時点での、直近7日間の平均利回りです。

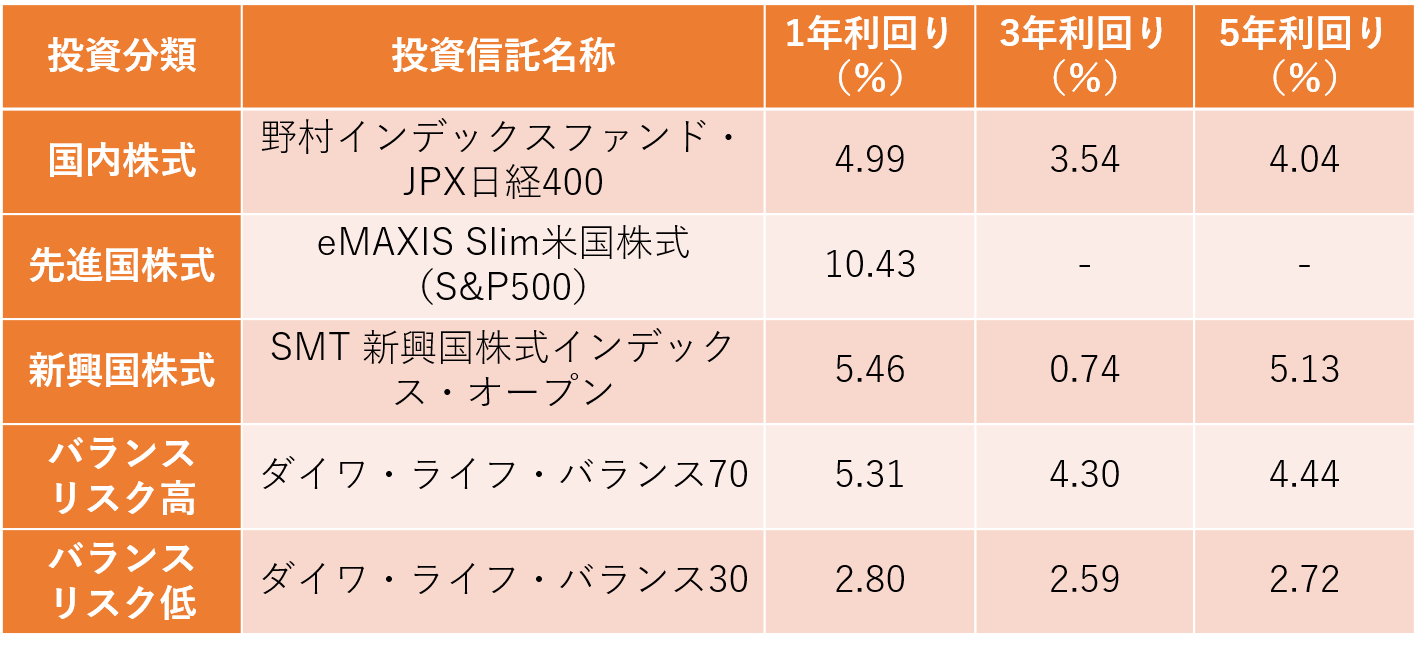

●つみたてNISAの利回り

資産運用の方法として人気の高いつみたてNISAの利回りをご紹介します。偏りがないように、各分野の商品を1つずつ表にしてありますので、参考にしてください。

投資信託の商品は、株式や債券、不動産への投資であるREITといった、様々な分野の商品を組み合わせて作られています。分野によってリスク、リターンは変わりますので、各分野の商品を見比べてみましょう。

一般的には、先進国の債券は低リスク低リターン、新興国の株式は高リスク高リターンといわれています。

投資信託の利回りと定期預金の利回りを比較

2020年4月に、大手銀行が各社定期預金金利を0.002%に引き下げるという報道があり、実際に金利が引き下げられました。そんな低金利時代だからこそ、投資に興味を持つ人が増えています。

金利0.002%では、100万円を1年間預けても受け取れる利息は20円です。一方投資信託では、上の表で最も利回りの低いダイワ・ライフ・バランス30の2.80%でも、100万円を1年間預ければ2万8,000円の利益を受け取れます。eMaxis Slim米国株式(S&P500)の10.43%なら、10万4,300円です。

投資信託は元本が保証されているわけではないため、安易に比較することはできませんが、単純に利回りを比較すれば、投資信託の方がお得であるのは明らかです。

利回りだけ見るのは危険!投資信託購入の際に注意すべきこと

投資信託の利回りは、投資対象を選ぶうえで非常に重要な指標となります。しかし利回りだけを見て投資先を決定するのは危険です。投資信託は、元本保証のある商品ではありません。過去に素晴らしい利回りで運用できていたとしても、その先も同じような利回りで運用できるとは限らないのです。

また過去の利回りをチェックする際、直近の成績だけ見てパフォーマンスを判断するのは危険です。単年での利回りだけでなく、長期的な視点での確認も怠らないようにしましょう。

一般的に公開されている利回りは、運用益の納税額や売買の手数料が考慮されていないことにも注意が必要です。通常の分配金や売却益、運用益には所得税20.315%が課税されますので、こうした費用も考慮する必要があります。

投資信託は楽天証券で!人気のファンドランキング

投資信託に投資する際、活用したいのが「つみたてNISA」と「iDeCo」。つみたてNISAでは運用益が非課税になり、iDeCoでは掛け金が所得控除、運用益が非課税になります。しかし、どちらを利用するときも投資対象を自分で選ばなければなりません。どれを選べばよいかよくわからないときは、楽天証券公式サイトのファンドランキングを見てみましょう。人気のファンドが一目でわかります。

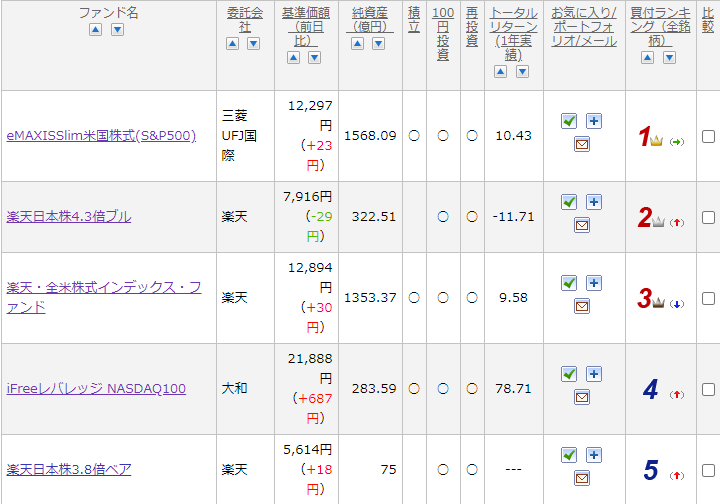

これは、2020年9月時点での人気ファンドランキング(全銘柄ランキング(買付金額))です。ランキング1位のeMAXIS Slim米国株式(S&P500)は、先ほどの表でもご紹介した米国株式を投資対象にしたファンドです。比較的新しいファンドですが、利回り10.43%と非常によい成績を残し、人気を集めています。

ランキング2位の楽天日本株4.3倍ブルは、国内の株価指数を投資対象にし、先物取引を積極的に活用することで通常の株式の値動きに比べ4.3倍のパフォーマンスを目指しています。

ランキング3位は楽天・全米株式インデックス・ファンド。その名の通り米国株式市場を対象に運用されます。これも比較的新しいファンドですが、直近1年の利回りは9.58%と上々です。

こういった説明は、すべて楽天証券の公式サイトに掲載されていますので、初めての人やもっと詳しく勉強したい人は、調べてみてはいかがでしょうか。投資信託商品の全体像が見えてくるようになるでしょう。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。なお、本コンテンツは、弊社が信頼する著者が作成したものですが、情報の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問等には一切お答えいたしかねます。また、本コンテンツの記載内容は、予告なしに変更することがあります。あらかじめご了承ください。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

投資だから当然だけど、必ずしもプラスになるとは限らない。手数料や税金もかかるし投資信託を利用据えるには注意も必要ね。