楽天証券の口座開設の手順を分かりやすく解説、口座を使うメリットとは?

楽天証券のロボアドバイザー「楽ラップ」を解説!他社との違いとは?

FinTechの一つとして、初心者が投資を始めるのに有効なロボアドバイザー。ここでは楽天証券の楽ラップを中心に実際の画面を見ながら、使い方を解説しています。また手数料や独自機能など、他社との比較も行っています。

「楽ラップ」ってどんなサービス?

「楽ラップ」は、楽天証券で利用できるロボアドバイザー。資産運用を自動化します。まず「無料診断」で16の質問に答えると、おすすめの運用コースを提案してくれます。リスクの大小で分類された9つのコースの中から、ロボアドバイザーが自動で選んでくれるのです。リスクの管理は株式や債券など、金融商品の組み合わせによって自動で行います。

ロボアドバイザーを使わず自分で投資信託を購入する場合でも、資産の配分は明示されているので、知識があればリスクの程度はわかります。しかし、どれが自分のリスク許容度に合ったものかを判断するのは、難しいものです。ロボアドバイザーはこういった判断や選択をしてくれます。一般に、ロボアドバイザーには「投資アドバイス型」と「投資一任型」がありますが、「楽ラップ」は投資一任型。運用の助言にとどまらず、実際の資産配分の実行までを自動でします。

運用コースが決まったら、楽天証券の総合口座から申し込みをしましょう。最初に投資する金額などを入力して申し込むと、同日または翌営業日に契約締結。その翌営業日から自動で運用がスタートします。ちなみに楽ラップの最低投資金額は10万円。増額・一部解約・積立は、1万円から申し込めるようになっています。

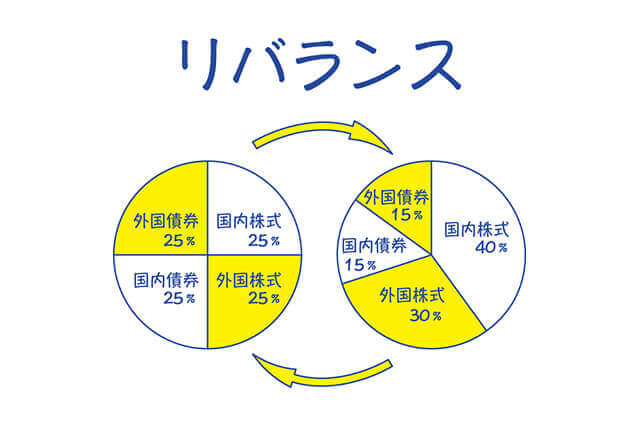

投資金額の変更を行った場合でも、ロボアドバイザーが自動で運用コースに従った資産配分をしてくれます。また、運用コースの変更も可能です。よりリスクを取りたいなどといった理由で運用方針を変える際、投資信託の場合は自分で売買する必要がありますが、「楽ラップ」なら、コースを変更するだけです。そのほか3カ月に1度、中長期的な見通しに沿った資産配分の見直しを自動で行います。

「楽ラップ」では、運用コースの選択や変更が感覚的にでき、残りの作業はロボアドバイザーに任せることができるのです。自分で投資信託を選んで売買するよりも、はるかに簡単です。

他のロボアドバイザーとの違い

ロボアドバイザーは楽天証券の「楽ラップ」だけではありません。さまざまな企業が、特徴あるロボアドバイザーを提供しています。ロバアドバイザーを比較する際、ポイントとなるのは、手数料や最低投資金額、独自機能などです。たとえば「楽ラップ」と「WeathNavi(ウェルスナビ)」を比較した場合、最低投資金額は10万円と同じ額です。しかし手数料を見ると、違いがあるのがわかります。

「楽ラップ」の手数料を見てみましょう。手数料として、「ラップサービスの運営・管理費用」と「ファンド費用」がかかります。「ラップサービスの運営・管理費用」は、固定報酬型で年率最大0.715%、成功報酬型で「0.605%+運用益の5.5%」です。これは契約資産から定期的に引き落とされます。「ファンド費用」は、最大で年率0.248%。これは買い付けたインデックスファンドから間接的に控除されるものです。固定報酬型を選んだ場合の手数料は、0.715%+0.248%で、年率最大0.963%と計算できます。

「WeathNavi」はどうでしょうか。手数料は「年率1.0%(税別)」とあります。税金を考慮すると1.1%。このほかに、間接的なETF(上場投資信託)費用として年率0.09%~0.13%がかかるので、数料の合計は、年率で1.19%~1.23%と計算できます。

また「楽ラップ」の独自機能としては、TVT機能が用意されています。これは下落ショック軽減機能。株式市場の値動きが激しくなった場合、一時的に株式への投資比率を下げ、債権の割合を増やします。その後、少しずつ元の資産配分に戻すことで、資産価格の大きな変動を防ぐというものです。市場のパニックに巻き込まれるのが不安という方に向いていると言えるでしょう。

一方「WeathNavi」の特徴として挙げられるのが、自動税金最適化(DeTAX)機能。売却によって実現した利益がある場合、別の銘柄を売って損を確定します。利益と損失を相殺することで、その年の利益が圧縮され、税負担を翌年以降に繰り延べることができるという仕組みです。税負担を繰り延べた分だけ、投資に回せる資金が増えるという効果が期待できます。

|

|

|

実際に運用コース診断をやってみた

それでは「運用コース診断」を試した結果を、実際の画面を見ながら解説します。「30代・女性・投資未経験・リスク許容度高め」という設定で、16の質問に回答してみました。

性別や年齢、投資経験のほか、さまざまな場面でどういった行動を取っているかなどの質問があります。リスクに対してどんな反応をするのか、性格を診断しているようです。16の質問に答えると、おすすめのコースとポートフォリオの割合が表示されます。

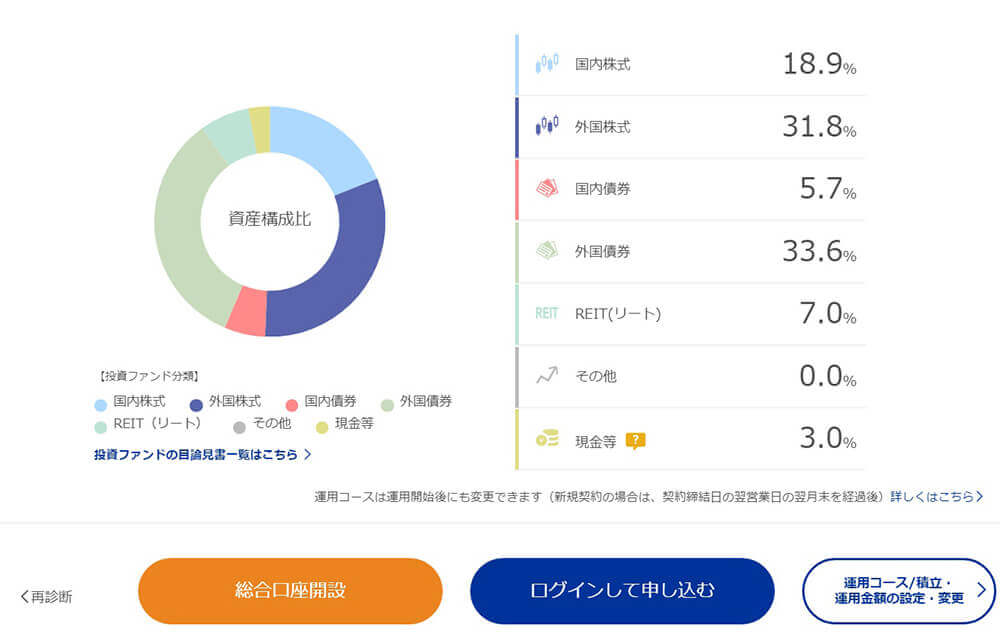

診断の結果おすすめの運用コースは、積極度が中間のものになりました。日本を含む、世界の株式と債券に半分ずつという投資比率で、不動産投資のREIT(リート)も一部活用するコースです。リスク許容度が高めの人を想定して回答したためか、下落ショック軽減機能は利用しないようになっています。

ポートフォリオの資産構成比率を見ると、国内債券が少なく、外国株式と外国債券が多くなっています。全体を見ると株式と債券の比率が半々で、攻めと守りが中立です。為替変動の影響を受ける海外資産が多い点に、やや攻めの姿勢がうかがえると言えるでしょう。

このように「楽ラップ」は、投資初心者の方が最初の1歩を踏み出すのにおすすめのサービスとなっています。税金に関しては、楽天証券に特定口座を作り、源泉徴収を選択すれば、確定申告の手間も省けます。ただ、NISAの非課税枠を利用することはできません。

「楽ラップ」を利用する中で自分に合った資産配分を見つけたら、それと同じタイプの投資信託を探して、非課税枠の利用を始めるというステップアップも考えられます。長期的な資産形成は、早く始めるのもコツの一つです。まずは無料の「運用コース診断」を試してみるのがよいでしょう。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。なお、本コンテンツは、弊社が信頼する著者が作成したものですが、情報の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問等には一切お答えいたしかねます。また、本コンテンツの記載内容は、予告なしに変更することがあります。あらかじめご了承ください。

|

|

|

この記事をチェックした人におすすめの記事 |

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。