楽天証券でiDeCoを始めるには何が必要?iDeCoの特徴や注意点などを解説

iDeCoは年末調整や確定申告が必要?申告書の書き方や還付金の受け取りについて解説

iDeCo(イデコ)に加入する方は税制優遇を受けられますが、そのためには年末調整や確定申告などの手続きが必要です。ここでは、iDeCoの概要や還付を受け取るために行う年末調整、確定申告の手続きについて解説します。

- iDeCoとは?特徴をおさらい

- iDeCoは年末調整や確定申告が必要?

- iDeCoの所得控除の申告方法:年末調整の場合

- iDeCoの所得控除の申告方法:確定申告の場合

- 還付金の受け取りについて

- iDeCoに加入している方は年末調整・確定申告を忘れずに!

iDeCoとは?特徴をおさらい

iDeCo(個人型確定拠出年金)とは、私的年金制度のひとつです。

老後の生活資金としては、全国民に加入義務がある公的年金制度が広く知られています。一方、私的年金は任意に加入して毎月掛金を支払うことで、公的年金と同じように将来お金を受け取れる制度です。

iDeCoは自ら掛金を用意し、運用する商品も個別に選ぶという特徴から「自分で用意する年金」ともいわれています。将来的に公的年金だけでは心もとないと感じる方でも、iDeCoを活用すれば年金が上乗せされるため、より多くの老後に向けた資産形成が可能です。

iDeCoのメリット

iDeCoの最大の特徴は税制優遇が受けられることです。具体的には、以下のような3つのメリットがあります。

支払った掛金の全額を所得から控除できる

iDeCoの掛金は全額が「小規模企業共済等掛金控除」という所得控除の対象です。所得控除により、毎年支払う所得税を安くすることができます。

所得控除を適用するには年末調整や確定申告の手続きが必要で、記事の後半で詳しく解説します。

運用益には税金がかからない

通常、投資運用で得た利益には所得税がかかりますが、iDeCoの運用で得た利益には所得税がかかりません。そのため運用益がそのまま自分の資産となります。

受け取り時にも公的年金等控除または退職所得控除の対象となる

将来iDeCoの年金を受け取る際の収入金額は、公的年金等控除または退職所得控除の対象となり、ここでも所得税を軽減できます。

iDeCoは現役時代の税負担を抑えながら、将来の資産形成も同時にできる制度なのです。

iDeCoの注意点

先述のようにさまざまな税制優遇のあるiDeCoですが、いくつか注意点もあります。

掛金と運用益は原則60歳になるまで引き出せない

iDeCoに支払う掛金は老後の資産形成を目的としているため、原則60歳になるまでは掛金や運用益を引き出せません。

運用は自身で行う必要があり、元本割れの恐れもある

iDeCoは投資運用の成績によって将来の受取額が変動しますが、運用指図や商品選びを自分で行う必要があります。運用次第では掛金よりも資産が減ってしまう「元本割れ」を起こすこともあります。

手数料がかかる

iDeCoを利用するには手数料がかかります。金融機関によって毎月100円台から数百円とまちまちです。iDeCoは長期の運用となるため、数十年後に振り返ると「意外と手数料がかかっていた」と感じる可能性もあります。

特に60歳になるまで資産を引き出せないのは重要なポイントです。iDeCoの掛金を毎月支払い続けることが家計の負担にならないように、ご自身の収支のバランスを考えながら活用しましょう。

iDeCoは年末調整や確定申告が必要?

iDeCoにおける税制優遇の適用は、確定申告や年末調整の手続きで行います。

会社員やパート、公務員など職場で年末調整の機会がある人は確定申告をする必要はありませんが、例外として、以下のようなケースに当てはまる方などは確定申告の手続きが必要です。また、給与以外の収入がある人は基本的に確定申告をしなくてはなりません。

- ダブルワークなどで2カ所以上から給与をもらっている人

- 副業など給与以外の所得が年間20万円以上ある人

- 給与収入が年間2,000万円を超える人

- 源泉徴収がされていない退職所得がある人

- 医療費控除や雑損控除などの所得控除の適用を受ける人

- 期限内に年末調整の手続きが間に合わなかった人

|

|

|

iDeCoの所得控除の申告方法:年末調整の場合

年末調整の場合は会社が個人に変わって税額計算を済ませてくれるため、確定申告よりも手間がかかりません。

年末調整でiDeCoの手続きを行う場合、掛金の支払方法が「個人で支払う」か「事業主払込」かによって手続きが若干異なります。

個人で支払う方式は、毎月の掛金が個人の口座から直接引き落とされますが、事業主払込は給与からの天引きで掛金が支払われる形式です。

事業主払込に対応しているかどうかは会社によって異なるため、対応していない場合は個人で支払うしか選択肢がありません。この機会に会社に確認してみるのも良いでしょう。

個人で掛金を支払っている場合

個人で掛金を支払っている場合は、毎年11月または翌年2月頃に「小規模企業共済掛金控除証明書」というハガキが自宅に届きます。

これは掛金の支払状況や、1年間で支払った掛金の合計が記載されているものです。

このハガキを年末調整の時期まで保管し、年末調整時に会社から用意される「給与所得者の保険料控除申告書」と一緒に提出することで手続きが完了します。

給与所得者の保険料控除申告書でiDeCoに関係する記入箇所は、右下の「小規模企業共済等掛金控除」の欄です。

その中に「確定拠出年金法に規定する個人型年金加入者掛金」という欄があるため、年間支払額の合計を記入します。

なお小規模企業共済掛金控除証明書は、なくしてしまうと再発行の手続きに数週間ほどかかります。年末調整の期限に間に合わなくなる可能性があるため、大事に保管するようにしましょう。

事業主振込にしている場合

掛金を事業主振込にしている場合、会社側で掛金の額などをすでに把握できているため、個人宛に「小規模企業共済掛金控除証明書」は発行されません。

そのため、iDeCoに関しては年末調整で特別な手続きをする必要がありません。会社から用意される「給与所得者の保険料控除申告書」を例年どおり提出するだけで大丈夫です。

iDeCoの所得控除の申告方法:確定申告の場合

確定申告でiDeCoの手続きを行う場合は、

- 小規模企業共済掛金控除証明書のハガキ

- 源泉徴収票や事業の決算書

- 生命保険や寄付金などの控除証明書

- マイナンバーカード

など、所得や控除に関係のある書類を手元に準備しておきましょう。

書類様式は「申告書 第一表・第二表」を使用します。なお、以前は申告書にはAタイプ、Bタイプという種類分けがありましたが、2023年の確定申告から書式が統合されたためA・Bの区別はなくなりました。

書類を作成するには、以下の方法があります。

- 申告書に直接手書きする

- 国税庁ホームページの「確定申告書作成コーナー」からパソコンやスマホで作成する

- 市販の申告書作成ソフトを使う

「確定申告書作成コーナー」は、マイナンバーカードを持っていれば申告書をそのままe-Taxで送信することも可能です。書類を税務署に郵送したり持ち込んだりする必要がなく、還付金の振り込みが書面手続きより早いというメリットがあります。

「確定申告書作成コーナー」を利用する場合

「確定申告書作成コーナー」を利用する場合は、国税庁ホームページからアクセスします。

「作成開始」をクリックすると、最初にe-Taxを利用するか紙で提出するかを選択します。その後は画面の案内と準備した資料に従って所得金額などを入力してください。

iDeCoが関係するのは「所得控除の入力」の画面です。

表示される表の中に「小規模企業共済等掛金控除」という欄があるため、「入力する」ボタンから支払った年間の掛金を入力します。金額は自宅に届いた小規模企業共済掛金控除証明書に記載してある数字を入力しましょう。

その後は画面に従って必要な項目を入力しながら進めていけば、確定申告書が完成します。

申告書に手書きする場合

確定申告書は、第一表が所得や控除の一覧、第二表以下が詳細や内訳、という様式になっています。そのため、まず第二表から作成を始めて、第二表の合計やまとめを第一表に書くという流れで作業するとスムーズです。

書面の中でiDeCoに関係があるのは以下の2カ所です。

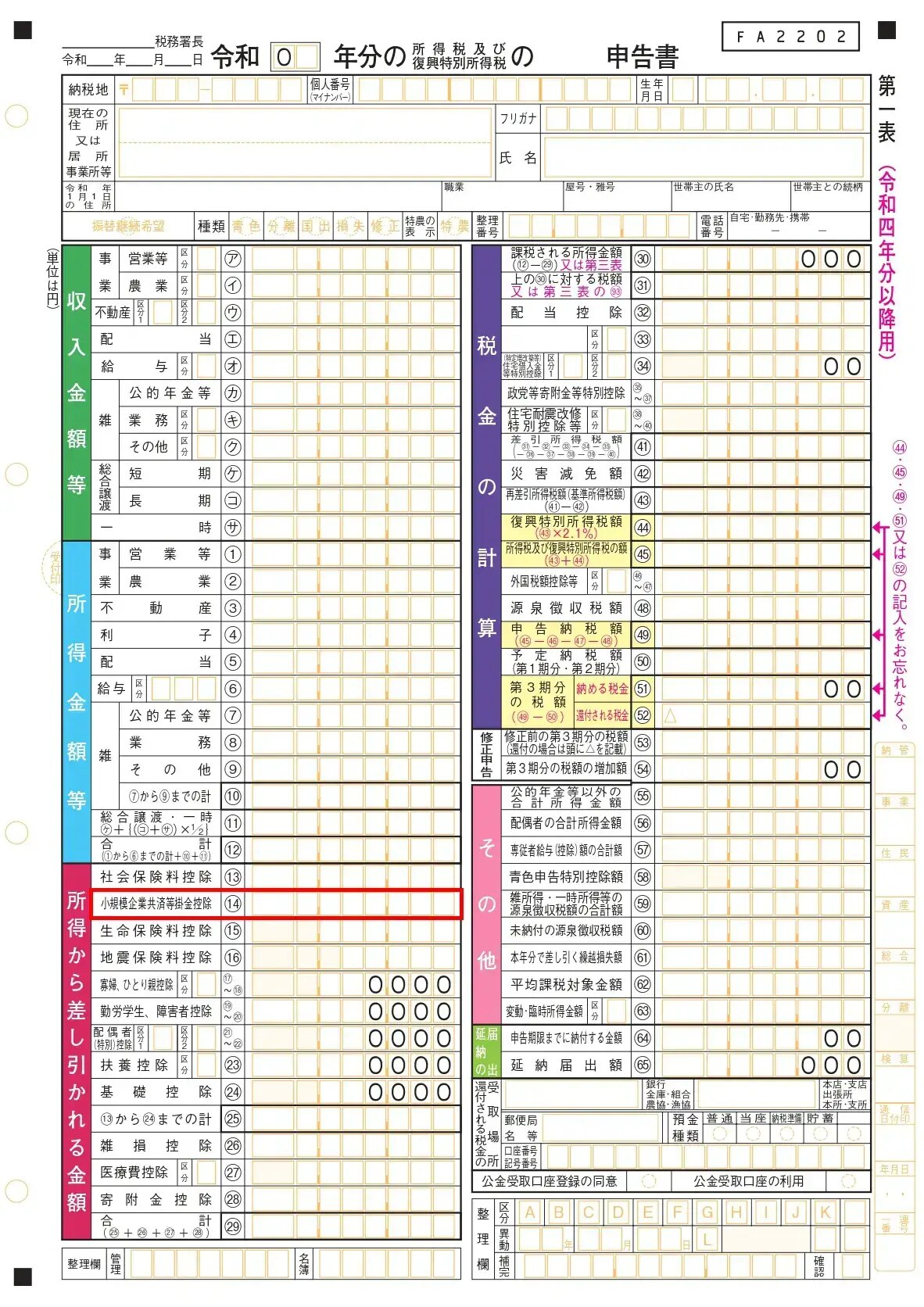

第一表の左下あたり:小規模企業共済等掛金控除⑭(下記画像を参照)

申告書第一表・第二表【令和4年分以降用】(国税庁)を加工して作成

第二表の右上あたり:⑭小規模企業共済等掛金控除(下記画像を参照)

申告書第一表・第二表【令和4年分以降用】(国税庁)を加工して作成

まず第二表の右上「⑭小規模企業共済等掛金控除」には、以下のように記入します。

- 保険料等の種類:個人型確定拠出年金

- 支払保険料等の計:小規模企業共済掛金控除証明書に記載されている支払合計額

- うち年末調整等以外:支払保険料等の計と同額(年末調整を受けていないことが前提)

次に第一表の左下「小規模企業共済等掛金控除⑭」に、第二表で書いた「うち年末調整等以外」の金額を記入します。

申告書が完成したら、お住まいの地域の管轄税務署に持ち込むか郵送で提出しましょう。なお、確定申告を行う期間は基本的に2月16日~3月15日とされていますが、還付を受けるための申告であれば1月1日から手続き可能です。

還付金の受け取りについて

iDeCoの所得控除が適用されると、その年の所得税と翌年の住民税に反映されます。

所得税に関しては、年末調整で手続きした方なら早ければ12月、または翌年1月の給与支払いのタイミングで税金が精算、還付されます。会社から受け取る給与明細に「年末調整還付」や「年調過不足」などの名目で記載されるため確認してみましょう。

確定申告で手続きした方は、申告時に指定した口座に還付金が振り込まれます。e-Taxで電子申告を行った場合は3週間程度、書面で提出した場合は1カ月から1カ月半程度かかります。

住民税に関しては、翌年の6月以降の税額が控除金額に応じて安くなる形で還元されます。こちらはお金が直接手元に戻ってきたり振り込まれたりするわけではありません。

iDeCoに加入している方は年末調整・確定申告を忘れずに!

ここでは、iDeCoに関する年末調整・確定申告の手続きについて解説しました。

iDeCoの税制優遇を受けるには所定の手続きが必須となります。節税は家計の助けになるメリットがあるため、忘れずに申告を行いましょう。

このテーマに関する気になるポイント!

-

iDeCoって年末調整や確定申告が必要なの?

はい。税制優遇を受けるには、職場での年末調整や確定申告の手続きが必要です。

-

確定申告が必要なのはどんな人?

年末調整を受ける機会のない自営業の人や、受ける機会があっても2カ所以上から給与をもらっている人、副業などで給与以外の所得がある人、年収2,000万円以上の人などが該当します。

-

iDeCoの年末調整に必要なものは?

秋頃に自宅に届く「小規模企業共済掛金控除証明書」と、年末調整の時期に会社から用意される「給与所得者の保険料控除申告書」を一緒に提出します。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。なお、本コンテンツは、弊社が信頼する著者が作成したものですが、情報の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問等には一切お答えいたしかねます。また、本コンテンツの記載内容は、予告なしに変更することがあります。あらかじめご了承ください。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

税金を安くしながら将来の備えができるのは嬉しいけど、今の生活が苦しくなってしまうのは本末転倒よね。