楽天証券でiDeCoを始めるには何が必要?iDeCoの特徴や注意点などを解説

iDeCo(イデコ)の始め方をやさしく解説!自営業・会社員の場合の違いや加入後の注意点

iDeCo(イデコ)の始め方や注意点、加入後に気をつけるべき点をわかりやすくまとめました。金融機関や掛金、運用商品を自分で決めなければならないiDeCoですが、この記事を読むことで選ぶポイント等がわかります。

- iDeCo(イデコ)とは?

- iDeCo(イデコ)の加入条件は?

- iDeCoの金融機関を選ぶポイント

- iDeCoの加入申出書の取り寄せ方と種類

- iDeCoの運用商品、掛金を決める際のポイント

- 会社員・公務員がつまずくポイントと「iDeCoハラスメント」

- iDeCo(イデコ)の加入後に気を付けること

iDeCo(イデコ)とは?

iDeCo(イデコ)は「個人型確定拠出年金」の愛称です。将来に備えるために自分でつくる年金のことをいいます。一定の金額を毎月積み立て、その資金を投資信託等、自分で選んだ金融商品に投資し、60歳以降に受け取る年金の原資を築く仕組みです。

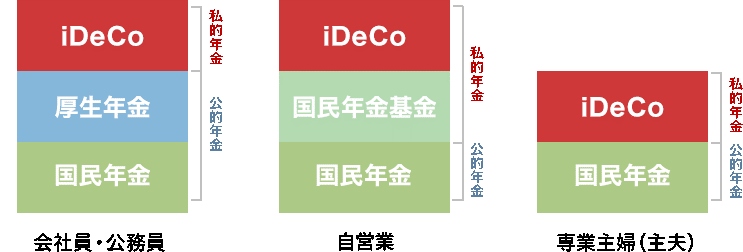

日本の年金制度はよく「3階建て」と表現されます。

1階:国民年金(対象:20歳以上の全国民)

2階:厚生年金(対象:公務員および民間企業に勤める会社員)

3階:企業年金(対象:導入済みの企業に勤める会社員)・退職金等年金給付(対象:公務員)

そして、iDeCoはこのような公的年金制度と組み合わせて加入する任意の制度です。

iDeCoでは、運用によって得た利益が非課税になったり、積み立てた資金を受け取る際にも税制優遇があったりと、税制面で様々なメリットがあります。おもに優遇されるのは次の3点です。

掛金:掛金は所得控除となり、所得税と住民税が軽減される

運用益:利息や運用益にかかる20.315%の税金が非課税扱いに

受取時:受け取り方により、公的年金控除または退職所得控除の対象となる

iDeCo(イデコ)の加入条件は?

iDeCo(イデコ)は、日本国内に居住している20歳以上60歳未満の方、そして国民年金や厚生年金等の公的年金に加入している方であれば原則加入可能です。会社員、公務員、フリーランスの方はもちろん、派遣社員、パート・アルバイト、専業主婦(主夫)や学生であっても加入できます。

ただし、農業者年金の被保険者や、国民年金の保険料納付を免除・一部免除されている自営業者の方、そして学生納付特例制度にて保険料納付を猶予されている学生は加入できません。

iDeCo(イデコ)口座を開設するには、160ほどある金融機関(運営管理機関)の中からひとつ選んで口座開設する必要があります。iDeCoは1人1口座ですので、自分に合った金融機関を選んでいきましょう。

|

|

|

iDeCoの金融機関を選ぶポイント

iDeCoの金融機関を選ぶ際には以下の3つのポイントに着目して選ぶと良いでしょう。

(1)魅力的な商品があるか

金融機関によって選べる商品は異なります。自分が運用したい商品がその金融機関で取り扱っているかどうかを口座開設前に確認しておくと良いでしょう。

(2)サービス内容が充実しているかどうか

iDeCoはネット上での手続きもあるため、金融機関のホームページの使いやすさやわかりやすさ等も重視すべきポイントです。また、金融機関が提供している解説サイト等も見比べてみると良いでしょう。

(3)手数料水準はどうか

iDeCoは開設にかかる手数料や月々の維持手数料等が発生しますが、その手数料も金融機関によって異なります。手数料部分も比較検討してみましょう。

iDeCoの加入申出書の取り寄せ方と種類

口座開設したい金融機関(運営管理機関)が決まったら、加入申出書を取り寄せましょう。加入申出書は、金融機関のWebサイトやコールセンター、そして窓口などから取り寄せが可能です。

提出する加入申出書は、加入条件(国民年金の種類)により異なります。取り寄せるときは注意してください。

・第1号・第3号被保険者(自営業者や専業主婦)の場合

自営業者と専業主婦は、それぞれ第1号被保険者用と第3号被保険者用の「個人型年金加入申出書」を取り寄せます。自分の状況にあった申出書に記入して提出しましょう。

・第2号被保険者(会社員や公務員)の場合

会社員や公務員の場合もそれぞれの「個人型年金加入申出書」を取り寄せます。会社員であれば第2号被保険者用、公務員なら共済組合員用の申出書です。

会社員や公務員等、厚生年金の被保険者の場合、加入申出書に加えて、勤め先の事業主に記入してもらう証明書もあわせて提出する必要があります。金融機関から書類が届いたら、早めに勤め先に書類記入の依頼をしておきましょう。

iDeCoの運用商品、掛金を決める際のポイント

次に、どの商品で運用するのか、そして月々の掛金をいくらにするのかを決めていきます。運用できる商品は金融機関によって異なるため、口座開設した金融機関で取り扱っている商品をまずは確認しておきましょう。

iDeCoで選べる運用商品は、大きく分けて「元本確保商品」と「投資信託」の2つがあります。

元本確保商品:満期まで保有すれば元本割れすることがなく、安全性が高い商品

投資信託:運用資金を運用のプロ(ファンドマネージャー)が運用する商品

代表的な元本確保商品に定期預金があります。大きな利益は期待できませんが、確実に増えていく商品です。保険型商品も途中で商品変更することなく満期まで保有すれば、元本と利息が保障されます。

投資信託では債券や株式など値動きがあるものに投資をしていくため、上手く運用できれば元本確保商品よりも大きな利益を得られる可能性もありますが、元本を割ってしまう可能性もあります。

運用商品ごとに、仕組みや特徴、リスク・リターンの大きさ等が異なるため、しっかりと商品の内容を理解して運用商品を決めていきましょう。

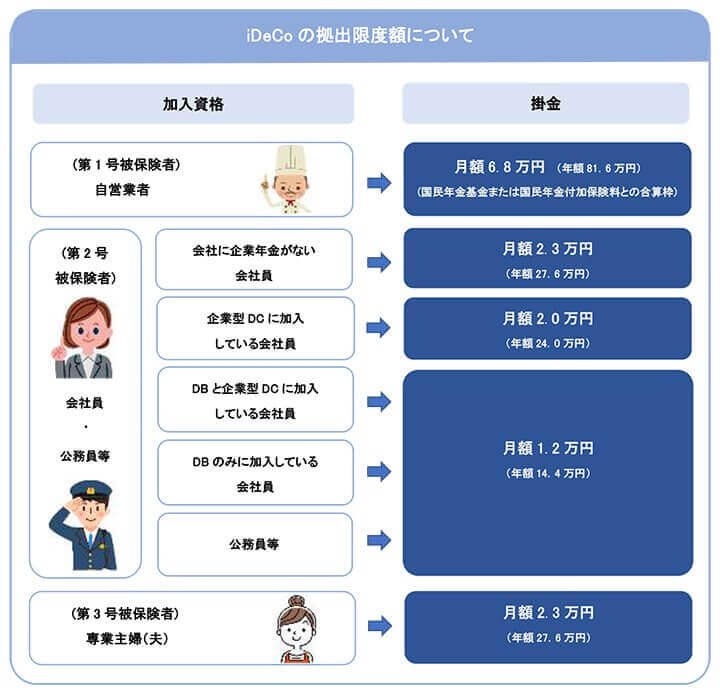

また、月々の掛金は最低5,000円から1,000円ごとに設定が可能です。なお、掛金の上限額(拠出限度額)は以下の図のとおり、加入資格によって異なるため注意しましょう。

第2号被保険者の場合は、会社の年金制度によって掛金の上限が変わります。自分がどれに当てはまるかわからない場合は、会社の担当者に確認をしてみましょう。

・節税効果を活かすなら掛金は上限いっぱいに

iDeCo(イデコ)を利用して資産形成を行うと、月々の掛金額に応じて所得税、または住民税が軽減されるというメリットがあります。掛金が大きければ大きいほど、軽減される税金も大きくなるということです。60歳まで原則引き出すことはできないため、無理のない範囲内で積み立てることが大前提ですが、上限額いっぱいに掛金設定をすると大きな節税効果を期待できます。

加入申出書の記入が終わり、必要書類が整ったら、それらを金融機関に提出しましょう。その後、口座開設のための審査が行われます。所要期間は約1~2カ月ほどです。審査が無事に終了すると「口座開設のお知らせ」および「個人型年金加入確認通知書」が届きます。

また、ネット上でiDeCoの運用状況等を確認する際に利用するインターネットパスワードや、コールセンターに問い合わせする際に必要となるコールセンターパスワードの通知もあわせて届きます。これらの書類は、大切に保管しておきましょう。

会社員・公務員がつまずくポイントと「iDeCoハラスメント」

いまや「iDeCoハラスメント」、通称「イデハラ」という言葉が生まれていることをご存じでしょうか?

会社員や公務員がiDeCoを始めるためには、勤め先にて書類を記入してもらう必要があります。この書類記入をなかなか進めてくれない状況のことをiDeCoハラスメントといいます。

iDeCoの書類取り付けに苦労している方は少なくないようで、中には書類の進捗状況を会社側に確認すると、「投資のことを考えている暇があるなら仕事しろ」というようなことを言われることまであるそうです。しかしこれはハラスメントにあたります。

企業側に依頼している書類の取り付けがスムーズになされない理由の1つとして、担当者の知識不足が挙げられます。その場合は、少々面倒ではありますが、会社の担当者にiDeCoの概要や何をしてもらう必要があるのかを簡単に説明してあげるだけでも滞りを解消できるかもしれません。

iDeCo(イデコ)の加入後に気を付けること

無事iDeCo(イデコ)に加入手続きが済んで運用がスタートしたからといって、ほったらかしにしておくのは危険です。加入後にも以下の点に注意しておきましょう。

・口座の残高不足

iDeCoの仕組みでは、毎月の掛金を翌月の26日(休業日の場合は翌営業日)に登録している銀行口座からの振替により納付します。仮に口座残高が不足していた場合、もちろん口座振替ができません。そうすると、その月の掛金はなかったものとなってしまいますので注意しましょう。

iDeCoでは引き落としがされなかったからといって掛金を追納することはできません。引き落とし口座の残高が十分あるか、定期的に確認しておきましょう。

・転職や退職した場合に必要となる手続き

転職や退職をすると、iDeCoの加入資格の状況も変更となります。この場合は変更手続きが必要となりますので忘れないようにしましょう。また、専業主婦(主夫)や学生が就職した場合も同様です。加入資格状況の変更により掛金の上限額も変わる場合は、月々の掛金額も変更手続きをする必要があるケースもあります。

仮に、iDeCoの加入資格の状況に変化があった場合に変更手続きを失念してしまうと、場合によっては掛金の引き落としが停止される場合があります。こちらも追納することはできないため、できるだけ早く変更手続きをするようにしましょう。

このテーマに関する気になるポイント!

- iDeCoとは?

「individual-type Defined Contribution pension plan(個人型確定拠出年金)」の略称であり、将来に備えるために任意で加入、運用する年金のことです。 - iDeCoの加入条件は?

日本国内に居住している20歳以上60歳未満、国民年金や厚生年金等の公的年金に加入している方であれば原則加入可能です。 - iDeCoを始める4ステップとは?

(1)金融機関を決める、(2)加入申出書を取り寄せる、(3)運用商品や掛金を決める、(4)書類を提出し審査、となります。 - iDeCo加入後に気を付けるべき点とは?

口座に残高が不足してしまうと、その月の掛金は引き落とされません。また、転職や退職、就職により加入資格状況が変わった場合は、速やかに変更手続きを行いましょう。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。なお、本コンテンツは、弊社が信頼する著者が作成したものですが、情報の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問等には一切お答えいたしかねます。また、本コンテンツの記載内容は、予告なしに変更することがあります。あらかじめご了承ください。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。