楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

お金のプロが教える、20代・30代には「新NISA」、40代・50代には「iDeCo」がおすすめな理由

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

最近よく耳にする、「新NISA」と「iDeCo」。なんだかお得な投資方法らしいけど、投資って難しそうで一歩踏み出せない、という人は多いかもしれません。

今回お話を伺ったのは、「お金」に関して多数の著書を執筆しているマネーコンサルタントの頼藤太希さんです。お金のプロである頼藤さんいわく、もし20代に戻って投資をするなら「新NISA」を徹底的に活用したいのだとか……!

これから投資を始めたい人向けに、「新NISA」と「iDeCo」の仕組み、そしてどんな人にどの商品が向いているかを、わかりやすく解説していただきました。

※NISA口座数 楽天証券第1位:日本証券業協会「NISA口座の開設・利用状況」および各社公表資料等より算出(2024年3月末時点)

PR楽天証券からのご案内です。

節税効果が高いと噂の新NISAとiDeCo。ふたつの違いとは?

── 新NISAとiDeCo。「税金面でお得になる投資方法らしい」ということはなんとなく知っているものの、それぞれの特徴や違いはよく知らない、という方も多いと思います。まずは、それぞれの内容と特徴について教えていただけますか。

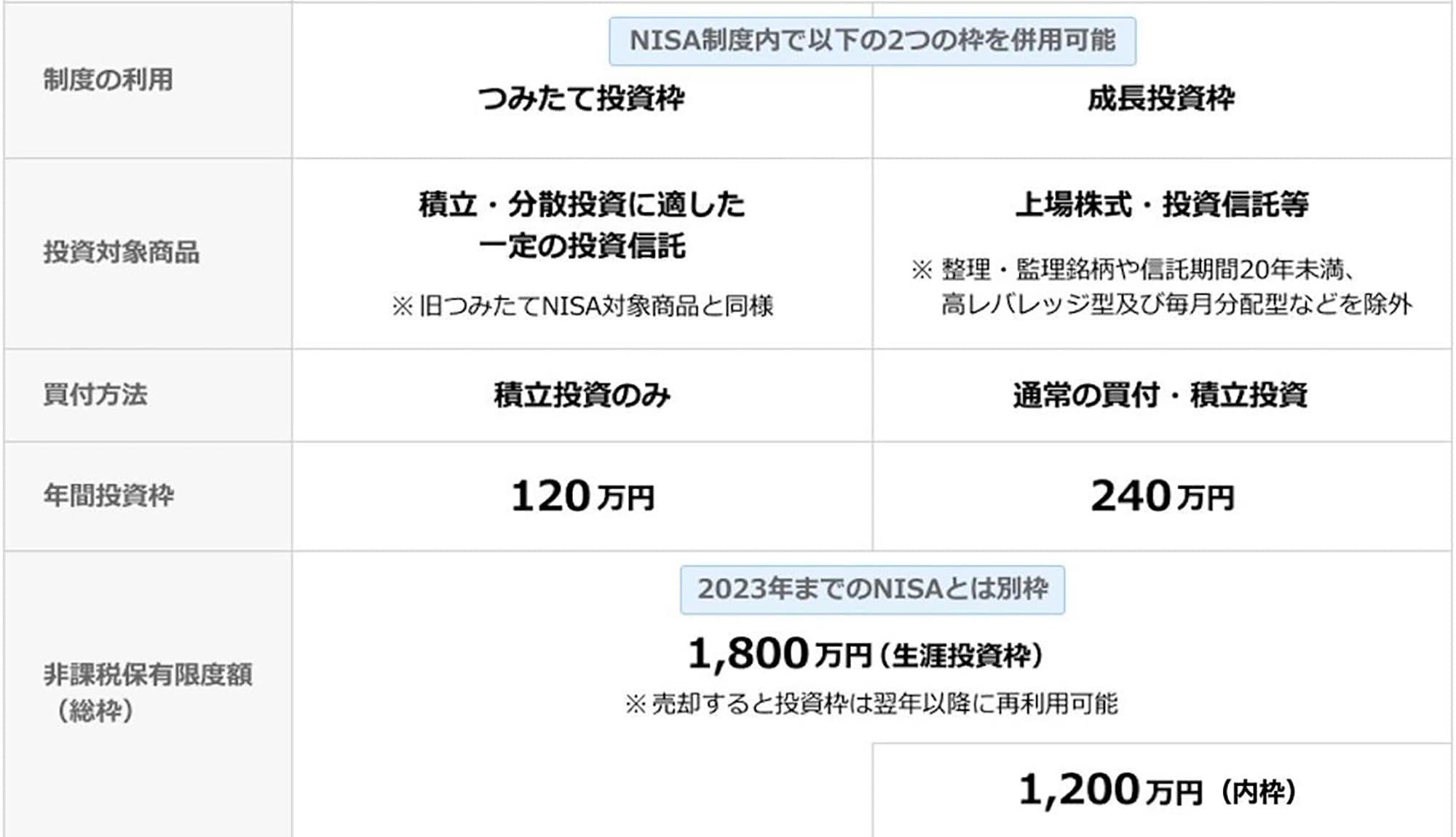

頼藤さん:まずは新NISAについて。 2024年に改正され、これまでと大きく内容が変わった新NISAには、「つみたて投資枠」と「成長投資枠」の2つの仕組みがあります。

「つみたて投資枠」は、年間120万円まで投資できます。投資方法は積み立てのみ。投資できる商品は、「長期間にわたって積み立てと分散投資が可能」という国が定めた条件をクリアした、約300本(2024年6月取材時点)の投資信託・ETF(上場投資信託)に限られています。長期にわたり、コツコツお金を増やしていくのに向いている仕組みです。

一方「成長投資枠」は、年間240万円まで投資ができます。投資方法は、一括と積み立ての二種類。つみたて投資枠では対象外となっている投資信託やETFに加えて、国内株式やREIT(不動産投資信託)、海外株式といった幅広い金融商品への投資が可能(※)です。

※「株式の整理銘柄・監理銘柄」「信託期間20年未満の投資信託」「高レバレッジ型の投資信託」「毎月分配型の投資信託」は除外

通常の投資では利益に対して20.315%の税金がかかります。しかし、新NISAの場合は投資で得られた利益は無期限で非課税になるのが大きな特徴ですね。

──iDeCoについても教えてください。

頼藤さん:iDeCoは、毎月一定の掛金を支払って原則65歳まで自分でお金を運用し、老後に資産を受け取る仕組みです。投資できる商品は、投資信託、定期預金、貯蓄型保険の3種類。NISAの「つみたて投資枠」のような商品の制限がないので、比較的コストの高いインデックスファンドやアクティブファンドなどがありますが、商品数は35本までとなっています。

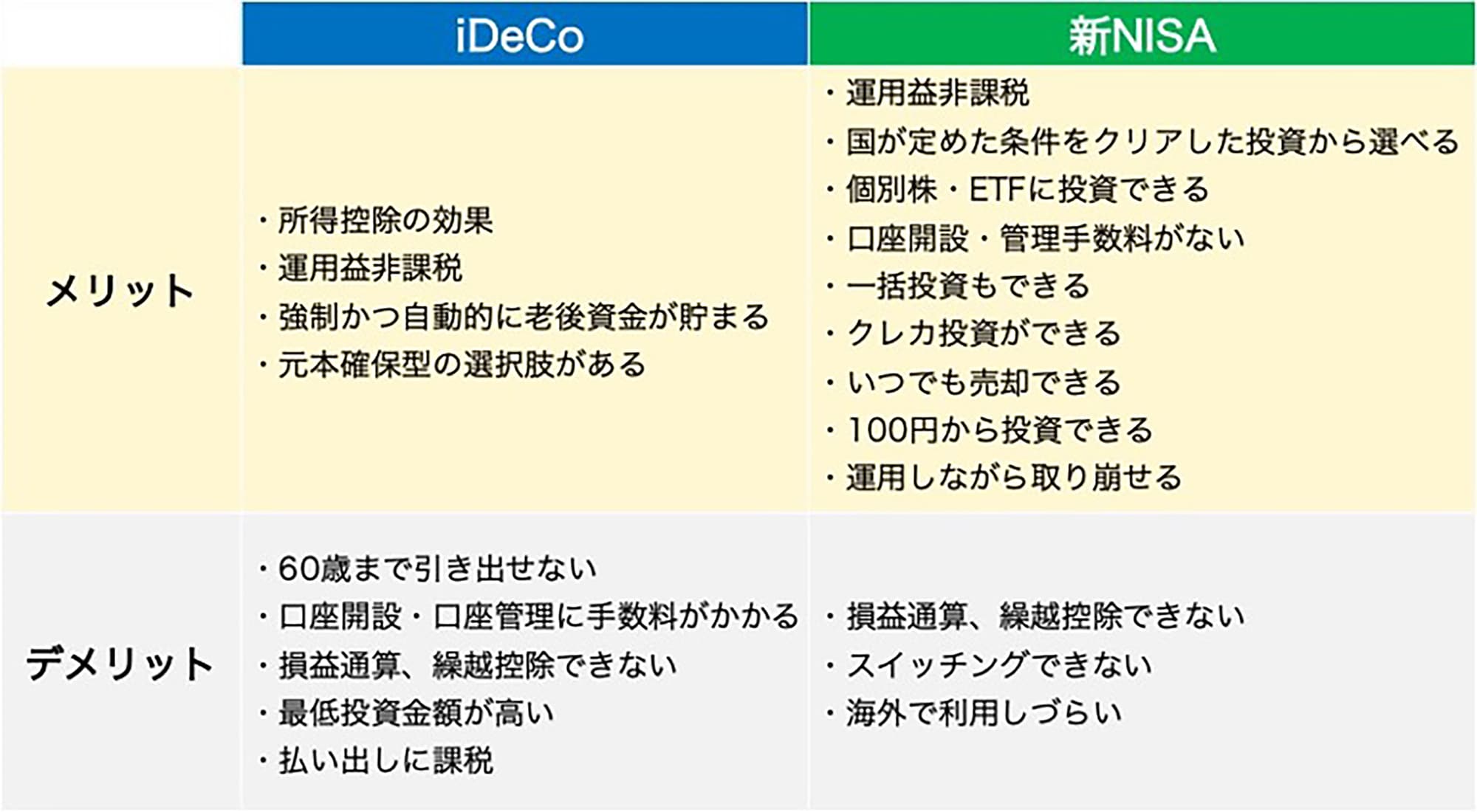

iDeCoも、新NISAと同様に投資で得られた利益は非課税です。さらに、毎月支払うお金が全額所得控除の対象になる、という新NISAにはない特徴があります。

──新NISAとiDeCoでは、投資できる商品や節税の内容が異なるのですね。そのほかにも違いはありますか。

(株)Money&You作成

頼藤さん:新NISAとiDeCoで押さえておきたい大きな違いは、次の3つです。

まず1つめ。税制優遇の違いです。繰り返しになりますが、新NISAもiDeCoも運用で得られた利益は非課税となりますが、所得控除も対象となるのはiDeCoだけです。iDeCoで投資すると支払った掛金が全額所得控除の対象となるため、毎年の所得税や住民税を減らせます。

例えば、所得税率(※)5%の人が、iDeCoで年間24万円の掛金を出したとします。

※所得税の税率は、分離課税に対するものなどを除くと、課税される所得金額(千円未満の端数金額を切り捨てた後の金額)に応じて複数の段階に区分されています。詳しくは国税庁のWebページを参照

所得税は1万2,000円、住民税は2万4,000円(住民税は所得税率にかかわらず一律で10%)、あわせて年間3万6,000円の節税ができます。これが仮に30年間続いたら、合計108万円の節税になりますね。

2つめは、資産の引き出し方の違いです。新NISAで築いた資産は、いつでも引き出して使えます。結婚や出産、住宅購入など、まとまったお金が必要となるライフイベントが発生しても、柔軟に対応できるのは新NISAのメリットと言ってよいでしょう。一方で、iDeCoは老後の資産づくりを目的としているため、原則60歳まで引き出すことができません。

Money&You作成

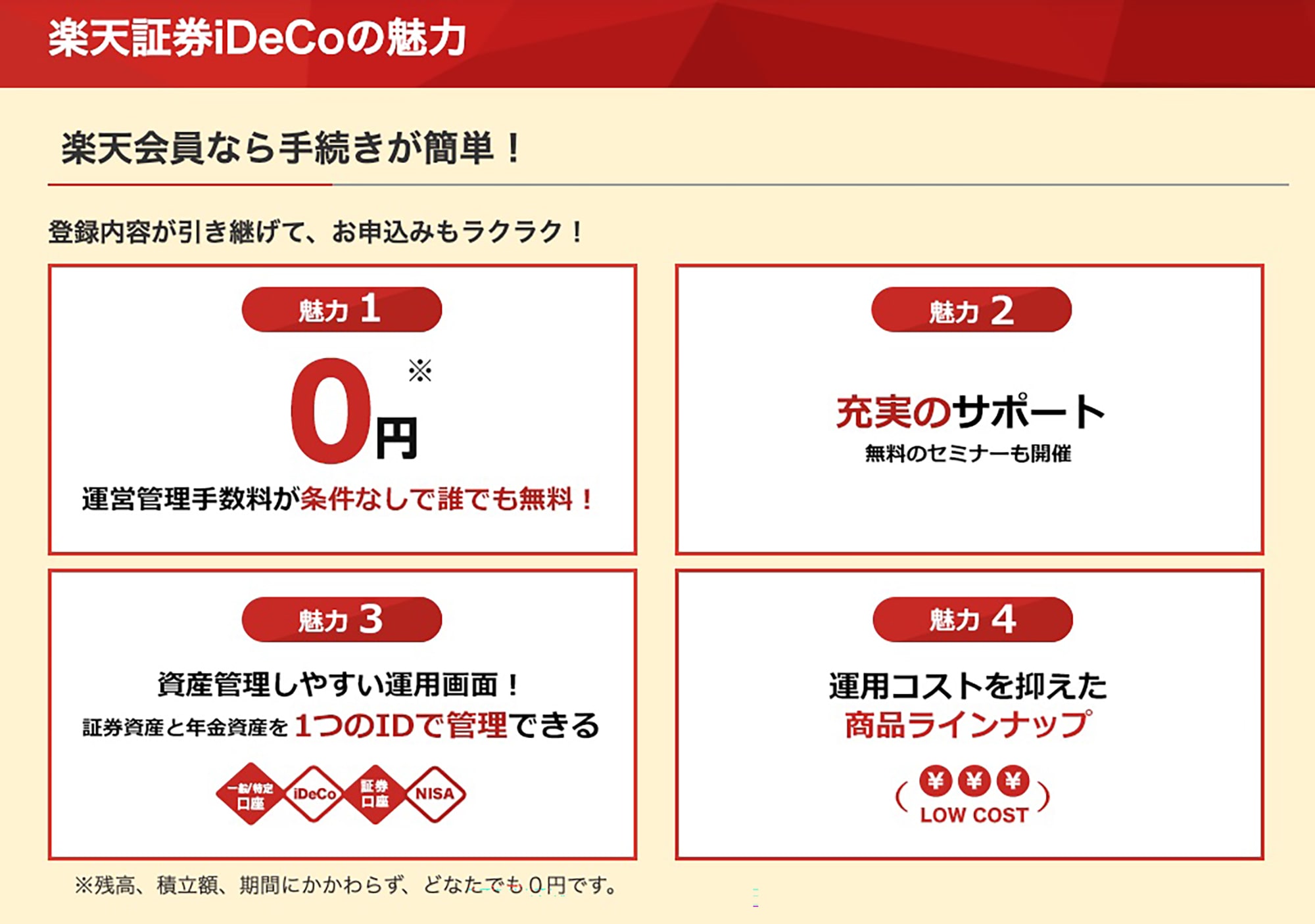

3つめは、手数料の有無です。新NISAは、口座開設や管理には基本的に手数料はかかりません。しかし、iDeCoでは口座開設時には2,829円の口座開設手数料、口座開設後も収納手数料と事務委託手数料をあわせて、毎月171円の手数料が必ずかかってきます。また、金融機関によっては別途運用管理手数料がかかることも。iDeCoは月々5,000円の掛金から始められますが、手数料の負担と節税のバランスを考えると、毎月1万円以上掛けるのがおすすめです。

楽天証券なら運営手数料が誰でも無料!そのほかサポートも充実しています。詳しくはこちらをクリック!

|

|

|

投資額が限られているなら、ライフイベントの有無でどの商品に投資するかを考える

──新NISAとiDeCoの違いが分かったところで、それぞれどんな人に向いているか教えていただけますか。

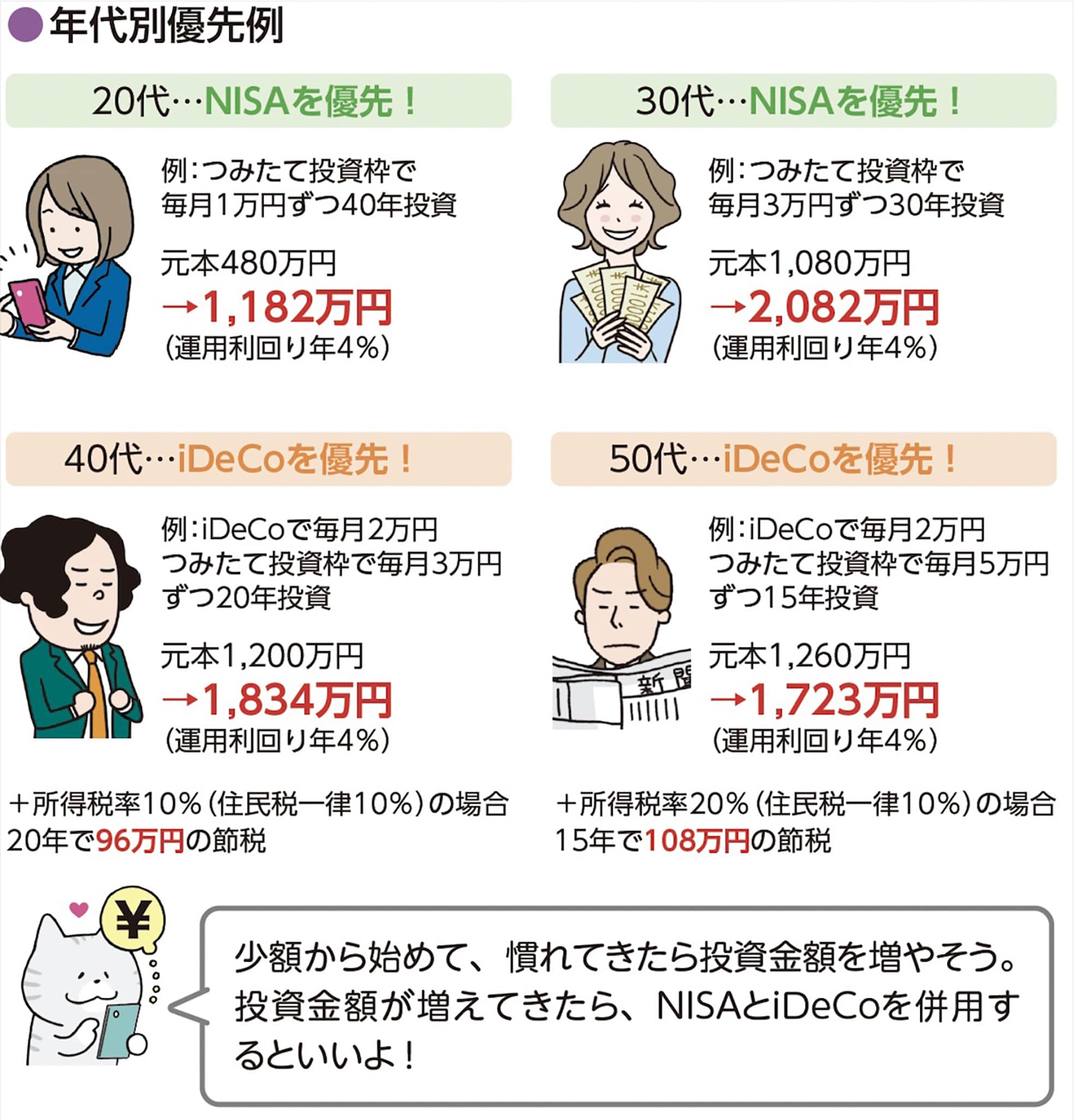

頼藤さん:これから多くのライフイベントが控えている20代・30代の方には新NISA、ライフイベントが落ち着いた40代・50代の方には、iDeCoをおすすめすることが多いですね。

著書「はじめての新NISA&iDeCo」(成美堂出版)より抜粋

──なぜ、ライフイベントの有無でおすすめが変わってくるのでしょうか。

頼藤さん:20代、30代は結婚や妊娠・出産、住宅購入など、まとまったお金が必要になるライフイベントが控えている可能性が高いですよね。新NISAなら、いざというときに資産を引き出して活用することができます。

iDeCoは新NISAと比べて手厚く税制優遇されていますが、その分手数料がかかります。20代、30代の方は、投資できる金額が限られている方も多いはず。そうすると手数料が占める割合が大きくなり、お金を増やすには効率が悪くなってしまう。だから、手数料のかからない新NISAをおすすめしています。

一方で、40代、50代は、ある程度のライフイベントをこなしてきて、「老後の準備」を意識し始める方も多いですよね。その場合、iDeCoの「60歳まで引き出せない」という特徴は、あまりデメリットにならないと思います。

また、40代、50代は、生涯の中でも年収が特に高い時期にあたります。おおよそですが、年収450万円を超えてくると所得税率は10%、650万円を超えると所得税率は20%となります(所得控除が基礎控除と社会保険料控除のみの場合)。同じ掛金でも、所得税率5%と20%では節税できる金額が倍違うのです。つまり、年収が高いほど、iDeCoを活用するメリットは大きくなります。

楽天証券では年代別にiDeCoの活用術をまとめたコンテンツを紹介!

みんなはどのようにiDeCoを活用しているのか?詳しくはこちら

どの年代でも、投資に回せるお金がたくさんあるのであれば、税制優遇が手厚いiDeCoにまず全額投資して、残りを新NISAに回す方法をおすすめします。でも、収入や家庭の事情から、投資に回せるお金に限りがある人が多いはず。若くて年収が低いうちは新NISAに優先して投資を、年齢を重ねて年収も高くなってきたら、節税効果が高く老後資金の確保を目的としたiDeCoに優先して投資するとよいのではないでしょうか。

──ちなみに今、頼藤さんが20代だったら、どんな投資をしたいですか?

頼藤さん:やっぱり新NISAですかね。ただ個人的には、若いうちは無理して資産運用をしなくても良いと思っているんです。私なら、日々の生活を切り詰めて数万円の掛金を捻出するくらいなら、3,000円や5,000円といった少額の投資をしますね。

──しかし一般的には、「投資は若いうちから始めた方が良い」と言われていますよね。将来のためには、多少切り詰めてでも、投資にお金を回したほうが良いのではないでしょうか。

頼藤さん:利息や運用益が次の利息や運用益を生み出す「複利効果」を考えると、長期で運用をするために若いうちから投資を始めたほうが良い、という考えはよく理解できます。でも同じくらい、若いうちにお金を使う経験をすることも大切です。

何にお金を使ったら満足感を得られるのかは、人それぞれ異なります。例えば私だったら、食べ放題の安い焼肉屋さんも、高級焼肉屋さんもどちらも行ったことがあるけれども、どちらも満足感は同じくらいなんですよ。だから焼き肉を食べたくなったらコスパの良いところを選ぶのですが、自分でお金を出してきたからこそ、そういった選択ができるようになりました。

投資は、お金だけじゃありません。勉強したり本を読んだりするのも"自己"投資だし、旅に行ったり、美味しいものを食べたりするのだって人生を豊かにするための"経験"への投資です。例えば、自分自身の価値を高めてキャリアアップしたり、転職したりして給与を増やすのも、お金を増やす方法のひとつですからね。

──なるほど。とはいえ、3,000円や5,000円などの少額の投資だと「投資する意味があるのかな」と思う人も多そうです。

頼藤さん:たしかに、毎月10万円を投資資金にしている人と比べると、投資の効果は感じづらいかもしれません。でも今は、銀行に預けているだけだと、時間が経つにつれてお金の価値がどんどん減っていっていく時代です。だったら、1,000円だろうが2,000円だろうが、お金の価値を減らさないように投資するのだって大切ですよね。

新NISAは、100円から投資信託を、1株から国内・米国株式を購入できます。少額でも良いので、まずは自分ができる範囲で始めてみて、ライフステージの変化にあわせて投資金額を増やしていくのがおすすめです。

積立始めたら、最低でも15年は手を出さないのがコツ!

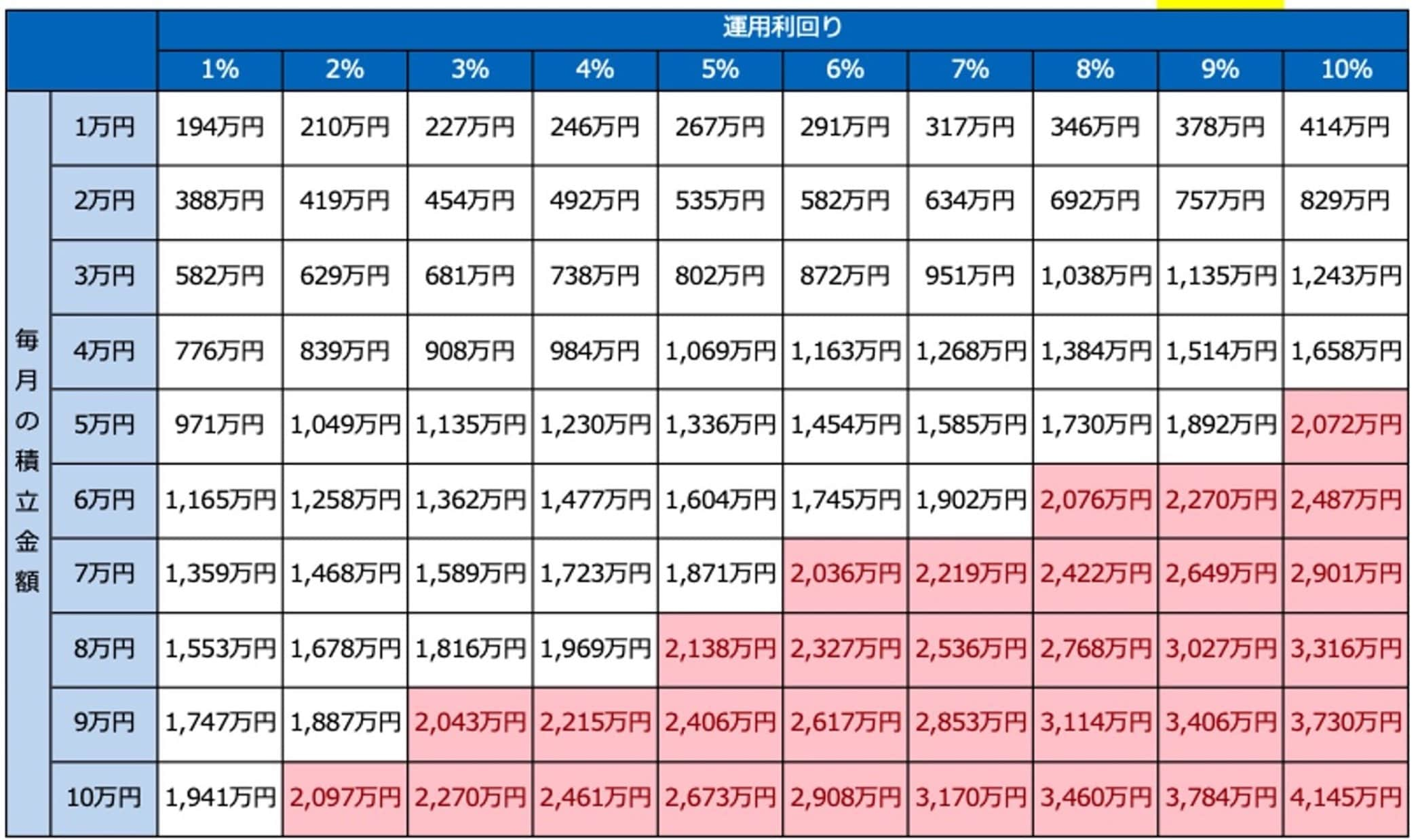

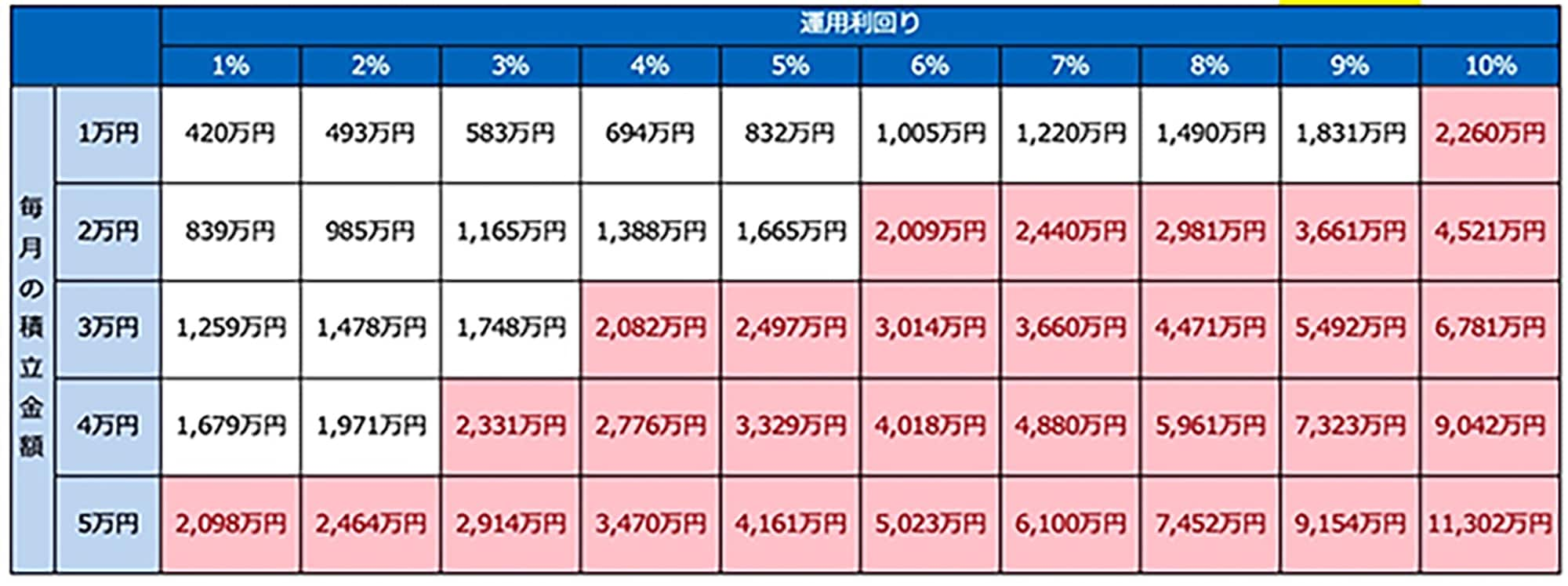

──自分にあった投資の仕方が分かったところで、毎月の積立金額がどのように増えていくかを教えていただけますか。

積立金額・運用利回りから総資産額がわかる表/運用期間15年

(株)Money&You作成

積立金額・運用利回りから総資産額がわかる表/運用期間30年

(株)Money&You作成

頼藤さん:積立金額と運用利回りに応じた総資産額を表にしたので、まずはこちらをご覧ください。

──積立金額が月々1万円だと、利回り10%だと15年後には200万円以上、30年後には2,000万円近く増えている計算になるのですね!

頼藤さん:年10%を表示はしていますが、かなりリスクの高い投資になります。注意してほしいのは、このシミュレーションはずっと同じ利回りで続いた場合のものだということ。実際の運用では、利率は上がったり下がったりします。運用期間が短ければ短いほど、不確実性が増して「元本割れ」を起こすこともあります。

──お金を増やしたくて投資をするのに、元本割れを起こすのは嫌ですね……。元本割れを回避するためには、新NISAなら運用成績が悪化し始めたら引き出せばよいのでしょうか?例えば、運用益が出ている状態で引き出せば元本割れは防げますし…。

頼藤さん:それは絶対にやってはいけないことです!タイミングを見て売り買いするのは、プロでも難しいことです。でも、できるだけリスクを抑えて堅実にお金を増やす方法はあります。

投資の名著とされる『ウォール街のランダム・ウォーカー』(バートン・マルキール著)によれば、1950年から2020年のデータで、分散投資された商品例として米国株価指数「S&P500」に投資を行った場合、15年以上投資すれば、どの期間の15年でも元本割れしないという分析結果を紹介しています。

自分の投資している商品のパフォーマンスが下がっているのを見たら、ヒヤッとするかもしれません。でも積立投資では、その瞬間の感情に左右されずに淡々とやり続けるのが大事です。先ほどお話しした「S&P500」だって、過去には暴落したこともありました。でも、直近20年の利回りは円ベースで年10%に上ります。一時的に暴落したからと手放すのが、いかにもったいないことか分かりますよね。

──最近は、SNSで新NISAやiDeCoについて発信しているインフルエンサーも多いですよね。投資の情報が手軽に得られるようになった一方で、どの情報を信じたらよいか悩む方も多そうです。

頼藤さん:まず前提として、SNSで情報収集をするのは「あり」だと思っています。SNSを活用するときのポイントとして、一人ではなくいろんなインフルエンサーを見てみてください。そのうち、「だいたいみんな同じこと言っているな」と気づくはず。そこまで来たら、気になる商品に関するWeb記事や本を読んでみましょう。その頃には、自分が何を選べばいいかわかってきているはずです。

大切なのは、自分の選択を人任せにしないこと。自分の人生を豊かにするために投資をするわけですよね。だったら、自分で考えて自分で決めなきゃいけません。ただ、その選択をサポートしてくれる情報はたくさんあります。私も新NISAやiDeCoに関する書籍を出したり、YouTube「Money&YouTV」を配信したりしています。チャンネル登録者は2万人いますので、ぜひチェックください。一緒に知識を身に着けて、自分の人生を楽しんで生きていきましょう!

── ありがとうございました!

なんとなく難しい印象のある投資の話。新NISAやiDeCoに興味はあるけれど、よくわからなくて一歩踏み出せない、という方も多いかもしれません。

でも、頼藤さんの「自分の人生を豊かにしたいから、投資をする」という言葉や、わかりやすい解説から、投資を身近に感じられた人もいるのではないでしょうか。

とはいえ、「損をしたらどうしよう」という不安はなかなか拭えないはず。楽天証券などのネット証券なら、手数料無料で100円や1株から投資をスタートできます。

まずは少額から試して、自信がついたら少しずつ投資金額をあげていくことができるのも、新NISAやiDeCoのメリットのひとつです。頼藤さんの解説を参考に、ぜひチャレンジしてみてくださいね。

iDeCo&NISAをはじめる人向けのわかりやすいガイドも楽天証券ではご用意しています。

気になった方はこちらをチェック!

取材・文:仲奈々

撮影:小野奈那子

編集:はてな編集部

この記事をチェックした人におすすめの記事 |

|

|

|