楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

自己破産は最終手段。メリットもあるが大きなデメリットも

自己破産はもちろんできるだけしたくないものですが,誰もが突然経済的に窮することになる可能性があります。そのメリット・デメリットを中心に説明し,どのような場合に利用すべき制度であるか理解してもらいたいと思います。

-

年会費が永年無料

-

100円につき1ポイント貯まる※1

-

新規入会&利用で

もれなく5,000ポイント※2

- ※1 一部ポイント還元の対象外、または還元率が異なる場合がございます。ポイント還元について詳細を見る

- ※2 新規入会特典2,000ポイント(通常ポイント)、カード利用特典3,000ポイント(期間限定ポイント)特典の進呈条件について詳細を見る

自己破産とは?

自己破産とは、破産法に定めがある国が認めた救済手段。自身の財産や収入では借金の返済が不可能であることを申し立て、借金をすべて帳消しにしてもらう手続きのことを指します。申し立ての際には、書面により財産の概況を示すことが求められます。

申し立てをすれば誰でも支払い不能であると認められるわけではありません。「免責不許可事由」として以下の規定があります。

・財産隠しをする

・著しく不利な条件で債務負担をし、破産手続きを遅らせる

・浪費や賭博で財産を減少させる

・虚偽の説明をする

自己破産により免除となる借金の金額に上限はなく、金融機関を含め他の人から借り入れたお金全般、そして医療費や奨学金も免除となります。しかし、税金、社会保険料、公共料金、養育費などは免除とならない点には注意が必要です。

裁判所を通じて借金を減額してもらう手続きとしては、「個人再生」という制度もあります。こちらはすべての債務を大幅に減額(金額によって差がありますが、おおよそ5分の1にまで減額)してもらい、原則3年の分割で支払いをしていくことを決める手続きです。収入による制限がない自己破産と違い、今後安定した収入が見込まれることといった条件が設けられています。

自己破産するとどのような制限があるのか

自己破産の手続き中は一定の職業に制限が生じます。具体的には、弁護士、公認会計士、税理士といったいわゆる士業や、警備員、国家公安委員、特定保険募集人などです。

制限されるのは手続き中だけといっても、一度離職してしまえば復職は容易ではないので、これらの職業に就いている、あるいはこれから就こうとしている場合は、自己破産以外の方法を検討する必要があるかもしれません。

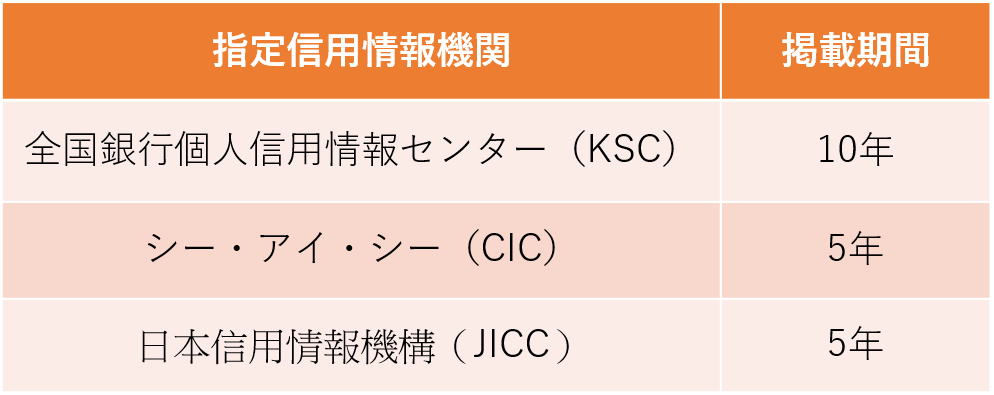

破産手続き完了後には、指定信用情報機関のデータベース、いわゆるブラックリストに情報が掲載され、機関によって異なりますが5年間または10年間は残ってしまいます。

新規のローン借り入れはもちろん、クレジットカードの作成もできなくなりますが、スマートフォンを含む携帯電話は生活必需品とみなされているので使い続けられます。銀行の口座開設や保険の加入も可能です。

あくまで過去に返済が滞ったという事実が残るだけで、自己破産をして「ブラックリスト」に載ったからといって、生活すべてに制限がかかるというわけではありません。

最終手段の自己破産を選ぶメリット

自己破産の最大のメリットは、債権者からの支払督促(取立)がすべて止まり、借金の支払いから物理的にも精神的にも解放され、新たな生活に向けて前に進むことができることです。芸能人などの有名人でも、億単位の借金を抱えて自己破産した後も活躍しているケースが多数あります。

自己破産によりすべての財産が没収されるわけではないですし、また手続き開始後に得た財産は没収されることはありません。

-

女性のための保険「楽天PINKサポート」

女性のための保険

「楽天PINKサポート」54歳以下なら月払保険料は500円以下から入れる!女性特有の病気に備える保険

※ 記載のサービス内容は予告なく変更になる場合があります。

自己破産によるデメリット

職業や資格の制限以外にも以下のようなデメリットがあります。

先ほどすべての財産が没収されるわけではないと書きました。とはいえ、手元に残すことができるのは生活必需品や20万円未満の財産、99万円未満の現金に限られます。不動産や車はもちろん、貴金属や保険の解約返戻金なども失うことになります。

もうひとつのデメリットは、破産法の規定により、破産手続きが開始された時点と免責が許可された時点の2回、「官報」に氏名や住所が掲載されることです。

また、保証人がいた場合、自己破産の効力は保証人には及びませんので、返済の請求

がすべて保証人に向くことになります。つまり、家族を連帯保証人にしている場合は、本人だけが自己破産をしても実質的な借金帳消しとはならず、問題は解決しないということです。知り合いを連帯保証人としている場合、事前に相談せず自己破産してしまえば借金を肩代わりさせるようなものですから、以後関係を保つことは困難でしょう。

もちろん、名義を勝手に使われたり、騙されて勝手に保証人にされていたりする場合は、即座に返済義務が及ぶわけではないので、ご安心ください。

自己破産の概要とメリット・デメリットを確認してきました。不意の支出があっても、そのせいで借金生活に陥ることがないよう、もしもの場合に備えておくのが望ましいことです。それでも借金をしなければならないときは、返済期限や返済額をよく検討して、計画的に借りましょう。カードローンは店舗に足を運ぶことなく、身近にあるATMで借り入れ・返済ができる楽天銀行カードローンがおすすめです。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。