楽天カード会員専用オンラインサービス『楽天e-NAVI』を徹底解説

確定申告は収入がいくらから必要になる?フリーランスや副業などパターン別に解説

確定申告が必要かどうかはその人の状況によって異なるため、申告が必要になる状況を把握しておくことが大切です。特にフリーランス・個人事業主や副業をしている方は、収入がいくらから確定申告が必要になるのか気になっている方もいるのではないでしょうか。

ここでは、確定申告が必要な状況をパターン別に解説します。確定申告について詳しく知りたい方はぜひ参考にしてください。

確定申告とは

確定申告とは、毎年1月1日から12月31日までの1年間に生じた所得の金額と、それに対する所得税など(所得税および復興特別所得税)の額を計算して確定させる手続きです。

一定の所得がある方は所得税などを納めなければいけないため、確定申告をしなければいけません。

ただし、大部分の給与所得者は年末調整によって会社側が納税者本人に代わって納税してくれるため、確定申告をしなくても良い場合があります。

なお、確定申告の期限は原則として、その年の翌年2月16日から3月15日まで(※1)です。期限を過ぎてしまうと、無申告加算税や延滞税などが追加で発生してしまうため、確定申告が必要な方は忘れずに行いましょう。

(※1)各日が土日・祝日の場合は次の月曜日が期日となります。

確定申告が必要な方

確定申告は「しなければいけない方」と「したほうが良い方」に分けられます。まずは確定申告が必要なケースを紹介するので、確認しておきましょう。

確定申告の対象になる給与所得者

給与所得者でも以下に該当する場合は確定申告をしなければいけません。

- 年間の給与収入が2,000万円を超える場合

- 1カ所から給与を受けており、かつ年間20万円を超える給与以外の所得がある場合

- 2カ所以上から給与を受けており、そのすべての給与が源泉徴収の対象で、かつ年末調整がされなかった所得の合計が20万円を超える場合

- 同族会社の役員やその親族などで、その会社からの給与以外に、貸付金の利子や資産の賃貸料などを受け取っている場合

- 災害減免法により所得税などの源泉徴収税額の徴収猶予や還付を受けた場合

- 在日の外国公館に勤務する方や家事使用人の方などで、給与の支払いを受ける際に所得税などを源泉徴収されないこととなっている場合

特に注意が必要なのは、給与所得者で副業をしている場合です。詳しくは後述しますが、副業で20万円を超える所得がある場合は、ご自身で確定申告が必要になるので覚えておきましょう。

そのほか確定申告の対象になる方

労働で得た所得のほかにも税金はかかり、以下の場合は確定申告の対象になるので覚えておきましょう。

- 公的年金にかかわる雑所得が400万円を超える場合

- 源泉徴収されない退職所得がある場合

また、譲渡所得や山林所得、株式配当などがある場合も、所得の合計額によっては確定申告が必要です。

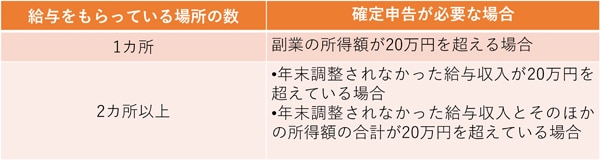

|

|

|

確定申告をしたほうが良い方

会社で年末調整をしている方は確定申告をしなくても良いですが、確定申告をすることで税金の還付を受けられる場合があります。還付を受けられる主なケースは以下です。

- 給与所得者で、何かしらの理由で年末調整を受けておらず、源泉徴収税額を納めすぎている場合

- 住宅ローンを新たに組んだ場合(2年目以降は確定申告不要)

- マイホームに特定の改修工事をしている場合

- 医療費控除を受ける場合

- ふるさと納税をした場合

還付が受けられれば納めた税金の一部が戻ってくるため、該当する方は確定申告をしたほうが良いでしょう。

年間の所得がいくらから確定申告は必要になる?

具体的に年間の所得がいくらから確定申告が必要になるのかを解説します。「給与所得のみ」「フリーランス・個人事業主」「アルバイト・パート」「副業」の4つのパターンで確定申告が必要になる収入金額の目安を紹介します。

給与所得のみの方

大部分の給与所得者は年末調整で納税をしていますが、年間の給与収入が2,000万円を超える場合は年末調整の対象外となるため、ご自身で確定申告が必要です。年間の所得ではなく収入という点に注意しましょう。

フリーランス・個人事業主の方

フリーランス・個人事業主の場合は、以下の手順で計算し、残額があるときに確定申告が必要です。

- 売上から必要経費を引いて所得額を算出

- 所得から所得控除額を引いて、課税所得額を算出

- 課税所得額に所得税率をかけて所得税額を算出

- 最後に所得税額から、税額控除額を差し引く

所得控除の種類はいくつかあるので、人によって所得控除額は異なります。ただし、所得控除には誰もが受けられる基礎控除があるため、最低でも48万円の控除を受けることができます。

また、税額控除額に関しても種類は多数あるので、事前に確認しておくようにしましょう。

例えば事業で得た売上が100万円、経費が60万円、控除は基礎控除のみの場合を考えます。この場合、年間の所得は40万円になり、基礎控除の48万円を引くと課税所得額は「-8万円」となるので、確定申告は必要ありません。

フリーランス・個人事業主の場合は、売上や経費、所得控除額などによって確定申告が必要かどうか異なりますが、確定申告が必要になる目安は「48万円」と覚えておくと、良いかもしれません。

アルバイト・パートの方

アルバイト・パートも給与所得者です。そのため、勤務先で年末調整をされているはずなので、原則、確定申告を行う必要はありません。

ただし、何かしらの理由(年末前に退職するなど)で年末調整をしていない場合は、年間の収入が103万円を超えると確定申告が必要です。

給与所得者の場合は、原則として必要経費が認められていないため、公平を期すために給与所得控除が設けられており、最低でも55万円を収入から差し引くことができます。

つまり、年収が給与所得控除額の55万円と基礎控除額の48万円の合計103万円を超えなければ所得税はかからないため、確定申告の必要はありません。

副業をしている方

副業の場合は、20万円が確定申告の境目ですが、給与を1カ所から受けているか、2カ所以上から受けているかで意味が異なります。

副業の場合は、本業以外にフリーランスで収入を得ている方や、アルバイトをしている方、アルバイトとフリーランスの両方で収入を得ている方など、多くのパターンがあります。

副業のやり方によって確定申告が必要になる条件が若干異なるので、注意しましょう。

収入がいくらから確定申告が必要になるのかしっかりと把握しておこう

確定申告は1年間に生じた所得の金額とそれに対する所得税などの額を計算して確定させる手続きです。一定の所得がある方は所得税などを納める義務があるので、収入がいくらから確定申告は必要になるのかを把握しておくようにしましょう。

また、税金はカード払いができる場合があります。(※2)楽天カードは税金の支払いにも対応しており、納税500円につき1ポイントが進呈されます。

また、楽天カードアプリや楽天カード会員様専用オンラインサービス「楽天e-NAVI」にてWeb明細サービスを使えばいつでも利用明細を確認できるので、ちょっとした隙間時間で利用状況を確認できて便利です。

税金をカード払いしたい方は、ぜひ楽天カードをご検討ください。

(※2)決済手数料が別途発生いたします。

※この記事は2023年7月時点の情報をもとに作成しております。

-

年会費が永年無料

-

100円につき1ポイント貯まる※2

- ※1 新規入会特典2,000ポイント(通常ポイント)、カード利用特典8,000ポイント(うち6,000ポイントは期間限定ポイント、2,000ポイントは通常ポイント)。特典の進呈条件について詳細を見る

- ※2 一部ポイント還元の対象外、または還元率が異なる場合がございます。ポイント還元について詳細を見る

このテーマに関する気になるポイント!

-

確定申告の期限は?

確定申告の期限は原則として、その年の翌年2月16日から3月15日までですが、各日が土日・祝日の場合は次の月曜日が期日となります。

-

フリーランスや個人事業主は収入がいくらから確定申告が必要?

フリーランスや個人事業主は、課税対象となる所得額が48万円を超える場合に確定申告が必要です。

-

給与所得者でも確定申告は必要?

年収2,000万円を超えている場合や、副業で20万円を超える収入(または所得)がある場合に確定申告が必要です。ただし、副業のパターンによって収入の意味合いが異なるので、注意してください。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

収入がいくらから確定申告が必要になるのか知っておくことも大切ね!しっかりと把握して忘れずに確定申告をしたいわ。