楽天カード会員専用オンラインサービス『楽天e-NAVI』を徹底解説

確定申告のやり方は?必要な人・不要な人の違いや手順、気を付けるポイントを解説

ここでは、確定申告のやり方や、必要な人、不要な人などをまとめました。確定申告が必要な人は原則として3月15日までに手続きと納付を済ませないと、支払う税金が増えてしまう恐れがあるので、参考にしてください。

確定申告とは

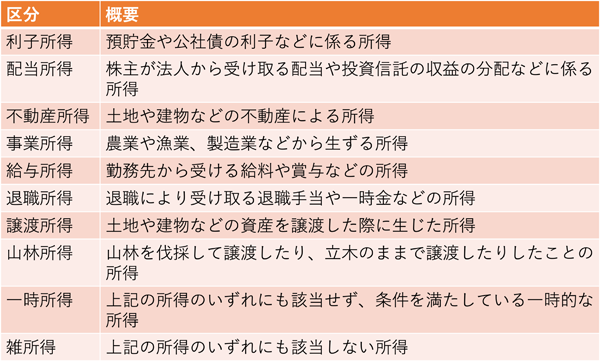

確定申告は主に利益に対してかかる税金(所得税)をご自身で計算して精算する手続きのことです。所得税は次の種類があり、それぞれ性格や計算方法が異なります。

確定申告では、毎年1月1日から12月31日までの1年間に生じた上記の所得の金額と所得税の額を計算して、翌年の2月16日~3月15日までに申告して納めます。

所得税を納める方法は複数あり、振替納税やコンビニエンスストアでの納付のほかに、クレジットカードでも納付できる場合があります。

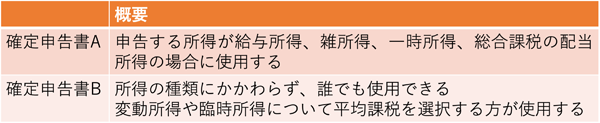

確定申告の種類

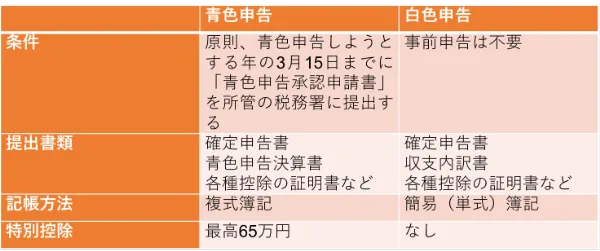

所得税の確定申告には青色申告と白色申告の2種類があり、次のような違いがあります。

青色申告と白色申告の違いを順番に解説します。

青色申告

青色申告とは、要件を満たすことで次のようなメリットを得られる確定申告の申告方法で、不動産所得、事業所得、山林所得のある方が対象となります。

- 所得金額から最高65万円を差し引ける

- 配偶者等に支払う給与を必要経費にできる

- 赤字を前年や翌年の所得金額から差し引ける

青色申告を行うためには、青色申告しようとする年の3月15日までに「青色申告承認申請書」を所管の税務署に提出します。例えば、2023年の所得税を青色申告で申告したい場合は、2023年の3月15日までに提出が必要です。

日々の取り引きは複式簿記で記帳して、賃借対照表や損益決算書などの決算書類を作成します。

要件を満たしていれば、最高65万円の特別控除を受けられます。白色申告に比べてメリットの多い申告方法ですが、帳簿の作成に手間がかかり、ある程度の知識が求められる点には注意が必要です。記帳や手順がわからなければ、税務署に問い合わせたり、青色申告に対応している会計ソフトを活用したりしてみましょう。

白色申告

白色申告とは、青色申告の承認を受けていない方が行う申告方法です。

事前に申請する必要はなく、日々の取り引きを簡易(単式)簿記で記録していき、確定申告時に収支内訳書を作成して提出します。

白色申告は青色申告に比べて記帳の手間がかからず、申告時に作成する書類の数も少ない申告方法です。

しかし、白色申告では特別控除を受けることができず、同じ売り上げでも納める税金が増えてしまう可能性があります。

手間や節税金額を考慮し、ご自身にあった申告方法を選択しましょう。

確定申告のやり方と流れ

確定申告のやり方と流れは以下のとおりです。

- 確定申告の期限を確認する

- 必要書類(確定申告書)を作成する

- 作成した確定申告書を税務署に提出する

上記の手順と流れを順番に解説します。

(1)確定申告の期限を確認する

まずは、確定申告の期限を確認しましょう。

確定申告は毎年1月1日~12月31日までの1年間に生じた所得を、翌年2月16日~3月15日までに申告して、所得税を納めます。

つまり、確定申告の期限は原則として毎年3月15日までです。必要な書類を作成して、決められた方法で税務署に提出できるように、早めに準備しておくと良いでしょう。

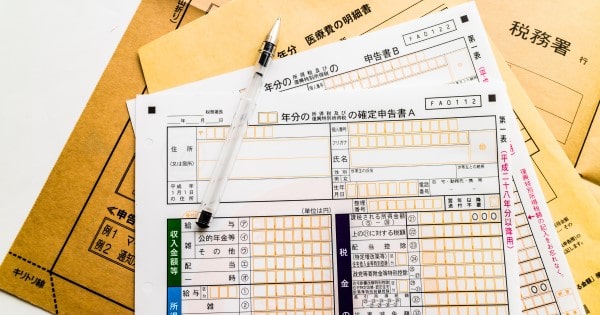

(2)必要書類(確定申告書)を作成する

確定申告書を作成するために必要な書類は以下のとおりです。

- 給与所得や公的年金等の源泉徴収票(原本)

- 私的年金等を受けている場合には支払い金額などがわかるもの

- 医療費の領収証書等

- 社会保険料(国民年金保険料)控除証明書

- 生命保険料の控除証明書

- 地震保険料(旧長期損害保険料)の控除証明書

- 寄付金の受領証など

上記の書類を準備したら、次は確定申告書AとBを申告する内容にあわせて選択して作成します。

確定申告書AとBは第一表と第二表があり、記入の流れは同じです。確定申告書Aのほうが項目数は少ないので、還付申告を考えている給与所得者は確定申告書Aを選ぶと良いです。

確定申告書を選択したら、次の手順で申告書を作成します。

- 住所、氏名などを記入する

- 収入金額や所得金額を計算して記入する

- 所得から差し引かれる金額(所得控除)を計算して記入する

- 税金の計算をして記入する

- 延納の届出や還付される税金の受け取り場所を記入する

- 住民税に関する事項を記入する

上記の流れで、申告書第一表と第二表が完成したら、申告内容に応じて添付書類を用意します。

(3)作成した確定申告書を税務署に提出する

確定申告書と添付書類は住所地の所轄税務署に郵便で送付するか、持参して受付に提出します。郵送と持参以外には、国税庁の公式サイトの「確定申告書等作成コーナー」で確定申告書を作成して、e-Taxで送信する方法もあります。

ただし、e-Taxで送信する場合は、マイナンバーカードとマイナンバーカードに対応したスマートフォン、あるいはパソコンとICカードリーダライタを用意する必要があります。

確定申告は所得税の納税を一緒に行うので、納税方法を事前に決めておくと、スムーズに手続きが行えます。

|

|

|

確定申告が必要な人と不要な人

確定申告は所得税を計算して納付する手続きですが、人によって必要な場合と不要な場合にわかれています。

確定申告が必要な人と不要な人を順番に解説します。

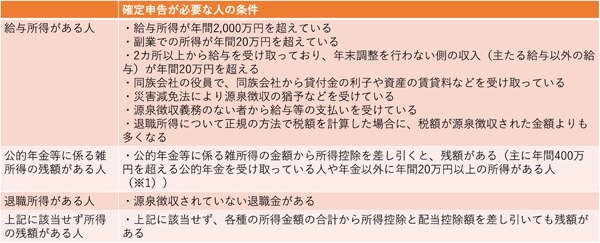

確定申告が必要な人

次の条件に当てはまる人は、確定申告が必要な人になります。

年間の所得金額の合計から所得控除や配当控除額を差し引いても残額のある人は確定申告が必要になります。例えば、所得が基礎控除(48万円)を上回る個人事業主やフリーランスの方は、確定申告を行って所得税を納めます。

また、不動産所得や株式投資での譲渡益が年間48万円以上ある人も原則として確定申告を行います(※2)。

ほかにも、年間400万円以上の公的年金を受け取っている、あるいは年間20万円以上の所得がある年金受給者や、源泉徴収されていない退職所得がある人も確定申告が必要です。

給与所得者は会社側が年末調整によって所得税額を確定し、納税も完了しているため確定申告の必要はありません。ただし、上記の一定の条件を満たしている人は、確定申告を行う必要があります。

(※1)公的年金等の収入金額が年間400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる場合には、所得税等の確定申告は必要ありません。

(※2)源泉徴収が行われる特定口座や、NISA・つみたてNISAなどの非課税投資枠内での投資なら不要になります。

確定申告が不要な人

基本的に、会社から給与を受け取っている人は、会社側が所得税額を計算し、所得税の納付も行っているので、確定申告は不要です。

また、個人事業主やフリーランスの方でも所得が年間48万円以下の人や、給与所得者で副業が年間20万円以下の人、公的年金等の収入金額が年間400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる人なども確定申告を行う必要はありません。

確定申告するメリット

個人事業主やフリーランスが確定申告を行うとさまざまな控除を受けられるため、国民健康保険料や国民年金保険料などを含めた納税額を軽減できます。また、必要経費を計上すれば、さらに節税が見込めます。

給与所得者が確定申告を行うと、還付金を受けられる場合があります。

会社側は給与所得者の代わりに所得税の計算と納付を行いますが、あくまでも概算で算出したもので正しい税額ではありません。そのため、1年間の所得額が確定した時点で再計算し、所得税の過不足を精算する年末調整を行います。

しかし、さまざまな控除の中には年末調整では処理できないものがあり、人によっては源泉徴収で所得税を払い過ぎている場合があります。払い過ぎた所得税を返してもらう確定申告のことを「還付申告」と呼びます。

例えば、医療費控除や寄附金控除などは年末調整で処理できない所得控除のため、確定申告を行うと一定額の税金が還付される可能性があります。

ほかにも、一定の要件のマイホームを取得して住宅ローンがあるときや、災害や盗難などで資産に損害をうけたときも還付申告が可能になります。給与所得者でもケースによっては確定申告をしたほうが良いので、確認してみましょう。

確定申告で気を付けるポイント

確定申告で気を付けるポイントは、確定申告の期限内に手続きと納付をきちんと行うことです。

確定申告を期間内に行えなかった場合、期限後申告として扱われます。本来支払う税金(本税)に加えて無申告加算税や延滞税などの罰金が科され、意図的に申告しないといった悪質な場合には重加算税も科されます。

確定申告の申告義務がある人は必ず期限までに申告し、納税まできちんと行うようにしましょう。

また、経費の支払いはクレジットカードでまとめておくことがおすすめです。利用明細などから支出の履歴がわかるため仕訳がしやすくなり、確定申告がスムーズにできるでしょう。

| 年会費 | 11,000円(税込み) |

|---|---|

| ご利用可能額 | 最高300万円 |

| ポイント還元率 | 1%※3 |

| 国際ブランド |

|

- ※1 新規入会特典2,000ポイント(通常ポイント)、カード利用特典8,000ポイント(うち6,000ポイントは期間限定ポイント、2,000ポイントは通常ポイント)。特典の進呈条件について詳細を見る

- ※2 エントリーが必要です。また、特典(期間限定ポイント)の進呈には条件がございます。進呈条件について詳細を見る

- ※3 一部ポイント還元の対象外、または還元率が異なる場合がございます。ポイント還元について詳細はこちら

-

厳選された1,000冊以上の人気雑誌を毎月3誌まで無料でお読みいただけます。

※ 楽天プレミアムカードを新規ご契約された場合、楽天マガジンでの認証に楽天プレミアムカードのお受け取りから1日から2日ほどお待ちいただく場合がございます。

確定申告はやり方を覚えて期限までに行おう

確定申告は前年1月1日~12月31日までの所得に対する税金を、翌年2月16日~3月15日までに申告して納付する手続きです。

個人事業主やフリーランス、不動産収入などの所得がある方が主に行う手続きですが、給与所得者が確定申告を行うと、還付金を受け取れる可能性があります。確定申告の期限は原則3月15日までなので、申告する方は余裕をもって取り掛かりましょう。

経費の支払いをするならカード払いがおすすめです。支払いを一本化することで経費を可視化して管理しやすくなり、確定申告をスムーズかつスピーディーにできます。

楽天プレミアムカードの付帯カードである楽天ビジネスカードなら、法人口座を引き落とし口座に設定できるので、経費の支出を管理しやすく便利です。

また、楽天カード会員様専用オンラインサービス「楽天e-NAVI」のWeb明細サービスや楽天カードアプリを活用することでいつでも利用明細が確認できます。

経費の支払いのためにクレジットカードの申し込みをお考えの方は、ぜひ楽天ビジネスカードをご検討ください。

※この記事は2024年1月時点の情報をもとに作成しております。

このテーマに関する気になるポイント!

-

確定申告ってどんな手続き?

前年1月1日~12月31日までに得た所得(利益)の税金を申告して、納付する手続きです。税理士や税理士登録のある弁護士に依頼できますが、個人で申告する方もいます。

-

給与所得者は確定申告が必要?

基本的に、給与所得者は職場のほうで所得税の納付が行われているので、確定申告をする必要はありません。ただし、医療費や生命保険料の控除による還付金を受け取るためには、確定申告が必要です。

-

確定申告をしていないとどうなる?

確定申告をする必要がある方が確定申告をしていないと、本来支払う税金とは別に、無申告加算税や延滞税などの罰金を支払うことになります。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

税金の対象になる利益ってたくさんあるのね!