楽天カード会員専用オンラインサービス『楽天e-NAVI』を徹底解説

【事業主貸・事業主借とは?】クレジットカードの仕訳方法や帳簿の付け方、主な勘定科目を紹介

個人事業主の中にはクレジットカードで経費の支払いをしたいと考えている方もいるのではないでしょうか。

カード払い時の仕訳は、現金での仕訳とは用いる勘定科目が異なるため、事業にクレジットカードを活用するときは仕訳の方法を理解しておく必要があります。

ここでは、クレジットカードで経費の支払いをしたときの仕訳方法や主な勘定科目を解説し、おすすめのクレジットカードも紹介いたしますので、ぜひ参考にしてみてください。

- 仕訳とは

- クレジットカードで支払うときの勘定科目

- クレジットカードで支払うときの帳簿の付け方・仕訳パターン

- 経費をクレジットカードで支払うときの注意点

- カード払い時の仕訳を理解して事業でクレジットカードを活用しよう

仕訳とは

仕訳とは、すべての取引内容を勘定科目で借方と貸方に分類して、帳簿や仕訳帳に記載することです。仕訳は、事業に関係する取引が生じるたびに行い、記帳のときは左側を「借方」、右側を「貸方」とするのが決まりです。

- 貸方:資産や費用の増加を記載

- 借方:負債や純資産、収益の増加を記載

なお、確定申告では仕訳帳を基に決算書(貸借対照表と損益計算書など)を作成して提出するので、間違いがないように記帳しておきましょう。

貸借対照表と損益計算書

仕訳は貸借対照表と損益計算書を作成するために行います。

- 貸借対照表:会社の期末における財政状況を示したもので、資産、負債、純資産を記載する

- 損益計算書:会社の一会計期間における収益と費用とを比較し、その差額として利益を示すもの

正確な貸借対照表と損益計算書を作成するためにも仕訳をしっかりと行うようにしましょう。

クレジットカードで支払うときの勘定科目

勘定科目にはさまざまなものがあるので、クレジットカードで経費を支払って仕訳するときの主な勘定科目を理解しておきましょう。

事業主借と事業主貸

事業主借と事業主貸は、事業と個人(事業主)間でどのようなお金の動きがあったかを明確にするための勘定科目です。

プライベート用のクレジットカードで事業経費の支払いをした場合は「事業主借」、事業用のクレジットカードで個人的な支払いをした場合は「事業主貸」を用いて仕訳を行います。

例えばプライベートで使っているクレジットカードで、事業用の備品を購入したときは「事業主借」、事業用のクレジットカードで友人との食事代を支払ったときは「事業主貸」といった具合です。

未払金

販売目的の商品以外の経費を事業用のクレジットカードで支払いをした場合は、勘定科目として「未払金」が用いられます。

なお、販売を目的とした商品は、クレジットカードによる支払いであっても「買掛金」の勘定科目を用いるので覚えておきましょう。

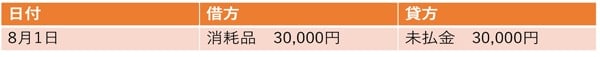

|

|

|

クレジットカードで支払うときの帳簿の付け方・仕訳パターン

クレジットカードで支払いを行ったときは確定申告の仕方によって2パターンに分けられます。

- 白色申告および青色申告10万円控除の場合

- 青色申告55万円控除、65万円控除の場合

それぞれの内容を確認していきましょう。

白色申告および青色申告10万円控除は簡易簿記

白色申告および青色申告10万円控除は簡易簿記で差し支えありません。簡易簿記は複式簿記と違い、クレジットカードで購入した支出部分を勘定科目で記載するのみです。

例えば8月1日に消耗品を30,000円で購入した場合、収入の欄は「記載なし」で支出の欄に「消耗品費 30,000円」と記載します。

青色申告55万円控除、65万円控除は複式簿記

青色申告55万円控除、65万円控除は複式簿記での記載が必要になるので、勘定科目で借方と貸方に分けなければいけません。

「未払金」の勘定項目を使った場合を例にしてみます。

8月1日に事業用のクレジットカードで消耗品を30,000円で購入し、9月27日に引き落としとなった場合は以下のようになります。

購入時は借方に「消耗品費 30,000円」、貸方に「未払金 30,000円」と記載します。

引き落とし日は借方に「未払金 30,000円」、貸方に「普通預金 30,000円」を記載します。

なお、事業用のクレジットカードで経費を支払ったときは引き落とし日のみの記帳に簡略化ができますが、購入日から引き落とし日の間で年度をまたいだ場合は上記の簡略化はできないので注意してください。

経費をクレジットカードで支払うときの注意点

経費の支払いにクレジットカードを用いるときはいくつか注意点があるので、把握しておきましょう。

カード払いでは利用明細書が領収証書の代わりになる

カード払いで経費の支払いをしたときは、領収証書が発行されない場合が多いです。

領収証書は、店舗名、購入日、商品やサービスの内容、購入金額、購入者の名前が記載されていることが原則ですが、カード払い時は利用明細書を領収証書の代わりの証憑書類として用いることが一般的なので、大切に保管しておきましょう。

ポイントで支払ったときは処理が異なる場合がある

クレジットカードはカードの利用額に応じてポイントなどが貯まる場合があります。

貯まったポイントを経費の支払いに充てる場合は、処理方法が2パターンあります。ポイント分を値引きする場合は、現金払い分のみを計上(値引き処理)し、ポイントを支払い金額に充てる場合は、ポイントを雑収入等として計上します。

通常の支払いと異なる部分があるので注意しましょう。

Web明細を利用するなら印刷して保管しておく

確定申告に必要な書類は紙の資料で用意しなければいけません。そのため、カード利用明細をWeb明細にしている場合は、印刷して保管しておく必要があります。

Web明細は表示できる期間が決まっていることが多いので、期間内に印刷しておくことを忘れないようにしましょう。

-

年会費が永年無料

-

100円につき1ポイント貯まる※1

-

新規入会&利用で

もれなく5,000ポイント※2

- ※1 一部ポイント還元の対象外、または還元率が異なる場合がございます。ポイント還元について詳細を見る

- ※2 新規入会特典2,000ポイント(通常ポイント)、カード利用特典3,000ポイント(期間限定ポイント)特典の進呈条件について詳細を見る

| 年会費 | 11,000円(税込み) |

|---|---|

| ご利用可能額 | 最高300万円 |

| ポイント還元率 | 1%※3 |

| 国際ブランド |

|

- ※1 新規入会特典2,000ポイント(通常ポイント)、カード利用特典3,000ポイント(期間限定ポイント)。特典の進呈条件について詳細を見る

- ※2 エントリーが必要です。また、特典(期間限定ポイント)の進呈には条件がございます。進呈条件について詳細を見る

- ※3 一部ポイント還元の対象外、または還元率が異なる場合がございます。ポイント還元について詳細はこちら

-

厳選された1,000冊以上の人気雑誌を毎月3誌まで無料でお読みいただけます。

※ 楽天プレミアムカードを新規ご契約された場合、楽天マガジンでの認証に楽天プレミアムカードのお受け取りから1日から2日ほどお待ちいただく場合がございます。

カード払い時の仕訳を理解して事業でクレジットカードを活用しよう

仕訳は決算書の作成に欠かすことができない作業です。

クレジットカードで経費を支払ったときは、パターンによって主に「未払金」「事業主借」「事業主貸」の3つの勘定科目が用いられるほか、確定申告の仕方によって記帳内容も変わるなど複雑です。

そのため、仕訳を理解してから、事業にクレジットカードの導入を考えるのが良いでしょう。

なお、楽天カードなら組み合わせ次第で2枚目のカード作成が可能(※1)なだけでなく、引き落とし口座を分けることもできるので、事業用とプライベート用のクレジットカードとして使い分けることができます。

さらに、支払い方法にはリボ払い(※2)や分割払い(※3)があるので、状況にあわせた支払いが可能になり、キャッシュフローの改善に繋がることも期待できます。

また、年会費が11,000円(税込み)かかりますが、楽天プレミアムカードなら、付帯カードとして、楽天ビジネスカードを年会費2,200円(税込み)で作成することができます。利用できる支払い方法は1回払いのみですが、精算を一本化することで経費処理がスムーズになるのでおすすめです。

(※1)楽天銀行カード、楽天ANAマイレージクラブカード、楽天カード アカデミーをお持ちの方は、本サービスの対象外となります。 一部持てない組み合わせがございます。詳細はこちら

(※2)リボ払いにはリボ手数料がかかります。

(※3)分割払いをご利用になると、包括信用購入あっせんの手数料(以下分割払い手数料)がかかります。2回払いは分割払い手数料がかかりません。

※この記事は2024年1月時点の情報をもとに作成しております。

このテーマに関する気になるポイント!

-

仕訳とは?

仕訳とは、事業に関するすべての取引内容を勘定科目で借方と貸方に分類して、帳簿や仕訳帳に記載することを指します。

-

経費をカード払いするときの仕訳の勘定項目は?

主な勘定項目として「事業主借」や「事業主貸」、「未払金」などがあります。

-

経費をカード払いするときの注意点は?

クレジットカードのポイントで経費を支払うときに処理方法が異なる場合があります。また、カード払いでは領収証書が発行されない点、確定申告には紙の利用明細を用意する必要がある点も注意しましょう。

この記事をチェックした人におすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

クレジットカードで経費の支払いをしたときは現金と仕訳が違うのね!方法を詳しく知りたいわ!