楽天カードの種類まとめ!各カードの特徴とお得なポイントとは?

クレジットカードの選び方のポイントを6つ紹介!利用目的別・年代別の選び方も徹底解説

ここでは、これからクレジットカードを作成する予定の方に向けて、カードを選ぶときにチェックするべきポイントを6つ紹介したうえで、利用目的別・属性別の選び方についても詳しく解説します。必要なポイントを理解したうえで、ご自身にあったクレジットカードを選ぶ際の参考にしてください。

クレジットカードを選ぶときのポイント

以下は、クレジットカードを選ぶときのポイントです。

- 還元率

- 付帯する優待特典・サービス

- 年会費

- クレジットカードのランク

- セキュリティ対策

- 決済機能

それぞれについて詳しく説明します。

還元率

還元率とは、クレジットカードの支払い金額に対してどのくらいのポイントが進呈されるか(または、キャッシュバックされるか)を表す数字です。クレジットカードを選ぶうえで重要な要素となります。

通常時の還元率も重要ですが、「特定の条件を満たしたときに還元率が上がるか」についても把握しましょう。条件としては、「提携店舗で利用する」「海外で利用する」「クレジットカードと紐付いた電子マネーを利用する」などが挙げられます。

クレジットカードの種類によって、還元率が上がる条件はさまざまです。

付帯する優待特典・サービス

付帯する優待特典・サービスの内容も確認しましょう。以下は、優待特典・付帯サービスの具体例です。

- 商品・サービスの割引

- 無料チケットの提供

- 旅行傷害保険

- 空港ラウンジサービス

ご自身のライフスタイルに適した特典があるクレジットカードか確認しましょう。

年会費

年会費が無料なのか有料なのかは、カードごとに異なります。同じカード会社から発行されたとしても、年会費の金額は変わります。

なお、年会費がかかるカードでも、条件を満たすことで無料になるケース(年に一定金額以上、あるいは、1回以上カード決済をした場合に、翌年の年会費が無料になるなど)も存在します。

クレジットカードのランク

カード会社によって名称や種類が異なりますが、クレジットカードのランクは「一般」「ゴールド」「プラチナ」「ブラック」の順に高くなります。

クレジットカードのランクが高くなるほど年会費も高くなりますが、付帯するサービス・優待特典の内容が充実する傾向があります。

年会費と付帯特典のバランスを確認しましょう。

セキュリティ対策

24時間365日、利用状況をモニタリングする体制が整っていれば、安心してカード決済を行えます。

「3Dセキュア」の有無も重要なポイントです。3Dセキュアとは、インターネット上でのお買い物をより安全に行うための追加認証サービスであり、本人認証サービスとも呼ばれます。

決済機能

非接触決済の可否(端末にタッチするだけで決済できるかどうか)についても確認しましょう。

楽天カードの場合は、すべての国際ブランドが非接触決済に対応したカードを発行していますが、発行するカード会社によっては、一部の国際ブランドのみ対応しているケースもあります。

また、電子マネーやスマホ決済サービスと紐付けられるか、オートチャージが可能かどうかについてもあわせてチェックしましょう。

決済機能が豊富なほど、クレジットカードの使い勝手が向上します。

利用目的別や属性別のクレジットカードの選び方

ここからは、「利用目的別」および「属性別」という2つの切り口から、クレジットカードの選び方について詳しく説明します。

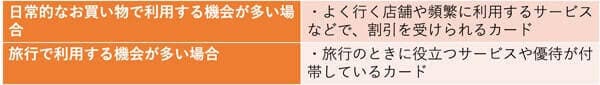

利用目的別の選び方

クレジットカードを選ぶ際は、ご自身がどのような状況で利用するのかを考えることが重要です。

例えば、「日常的なお買い物」および「旅行」での利用が多い方の選び方は、以下のとおりです。

日常的なお買い物で利用する場合は、ポイントが貯まりやすいカードを保有するのがおすすめです。日々のお買い物でカード払いを行うことでお得になります。よく行く店舗や頻繁に利用するサービスで割引を受けられるカードもおすすめです。

旅行で利用する機会が多い場合は、旅行のときに役立つサービスや優待が付帯しているカードがおすすめです。主なサービスや優待としては、「空港ラウンジサービス」「旅行傷害保険」「ポケットWi‐Fi機器のレンタル」「レンタカー料金の割引」などが挙げられます。

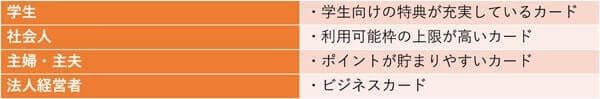

申込者の属性別の選び方

「学生」「社会人」「主婦・主夫」「法人経営者・個人事業主」といった属性の方におすすめの選び方は、以下のとおりです。

学生の場合は、「書籍を購入するときに、通常よりも還元率がアップする」など、学生向けの特典が充実しているカードを選びましょう。カード会社によっては、学生に特化した「学生カード」を発行している場合もあります。

社会人の場合は、飲み会や冠婚葬祭などの急な出費に備えて、利用可能枠の上限が高いクレジットカードがおすすめです。

主婦・主夫の場合は、日々のお買い物でポイントが貯まりやすいクレジットカードがおすすめです。よく利用する店舗、あるいは、利用する機会が多い通販サイトなどで還元率が上昇するカードを選ぶことが重要です。

法人経営者・個人事業主の場合は、プライベートのお金とビジネスのお金を区別できるビジネスカードがおすすめです。ビジネスカードは、経費処理が楽になったり、事業に役立つ付帯サービス(例えば、楽天ビジネスカードに付帯する「Visaビジネスオファー」など)や優待特典が充実していたりするので、法人経営者・個人事業主にとっては一般カードよりも利便性が高い可能性があります。

さまざまなクレジットカードが発行されているので、特徴を比較して、ご自身の属性に適した1枚を見つけましょう。

-

年会費が永年無料

-

100円につき1ポイント貯まる※1

-

新規入会&3回利用で

もれなく5,000ポイント※2

- ※1 一部ポイント還元の対象外、または還元率が異なる場合がございます。ポイント還元について詳細を見る

- ※2 新規入会特典2,000ポイント(通常ポイント)、カード利用特典3,000ポイント(期間限定ポイント)特典の進呈条件について詳細を見る

- ※2 「3回以上利用」は常時開催中の企画によるものであり、利用回数の条件は期間によって変更される場合があります。

- ※2 3,000ポイントは常時開催中の企画によるものであり、ポイント数は期間によって変更される場合があります。

|

|

|

ご自身の利用目的や属性に適したクレジットカードを選ぼう!

クレジットカードを選ぶときは、「還元率」「付帯する優待特典・サービス」「年会費」「ランク」「セキュリティ」「決済機能」についてチェックしましょう。そのうえで、ご自身の利用目的や属性に適したものをお選びください。

クレジットカードを選ぶなら、「還元率」「付帯特典」「セキュリティ」「決済機能」の面で優れている楽天カードがおすすめです。デザインやランクなど、さまざまな券種が存在するので、年会費や優待特典などを比較して、ご自身にあうものを探しましょう。

特に「楽天市場」で楽天カードを利用するとSPU(スーパーポイントアッププログラム)によって還元率がアップするので、ぜひお申し込みをご検討ください(通常の還元率は1%です)(※1)。

楽天市場で楽天カードを利用する場合の還元率の内訳は、以下のとおりです。

- 楽天カード通常分1倍(※2)

- 楽天市場ご利用分1倍(※3)

- 楽天カード特典分1倍(※4)

さらに、楽天カードのランクによって異なりますが、「空港ラウンジサービス」「旅行傷害保険」などの優待特典が付帯しているカードも存在します。

また、楽天カードでは、24時間365日体制で利用状況のモニタリングを実施しているので、安心・安全です。

決済機能も豊富で、楽天カードには希望に応じて楽天Edy機能が付帯でき、オートチャージ設定も可能で便利です。

(※1)一部ポイント還元の対象外、もしくは、還元率が異なる場合がございます。また、SPUには対象外があります。

(※2)楽天市場でのカードご利用額100円につき1ポイント(通常ポイント)となります。

(※3)商品ごとの税抜き購入金額(クーポン利用後)100円につき1ポイント(通常ポイント)となります。

(※4)楽天市場でのカードご利用額(消費税・送料・ラッピング料除く)100円につき1ポイント(期間限定ポイント)となります。

※「楽天市場ご利用分」「楽天カード特典分」は、楽天市場で開催中のSPU(スーパーポイントアッププログラム)の特典となります。特典(期間限定ポイント含む)進呈には上限や条件があります。ポイント未利用時の倍率です。詳細はこちら

※この記事は2025年3月時点の情報をもとに作成しております。

このテーマに関する気になるポイント!

-

クレジットカードを選ぶときのポイントは?

「還元率」「付帯する優待特典・サービス」「年会費」「クレジットカードのランク「セキュリティ対策」「決済機能」を意識しましょう。

-

クレジットカードの選び方は?

クレジットカードの利用目的やご自身の属性(学生や主婦など)から考慮して選びましょう。

-

主婦(主夫)におすすめなクレジットカードは?

日常のお買い物でポイントが貯まりやすいクレジットカードがおすすめです。

あわせて読みたいおすすめの記事 |

|

|

|

※本著者は楽天カード株式会社の委託を受け、本コンテンツを作成しております。

うまく活用すれば、効率良くポイントが貯まりそうね!